前沿拓展:腾冲化妆品牌排行榜有哪些

国产化妆品排名前十的品牌有:

1、自然堂

2、百雀羚

3、珀莱雅

4、清妃

5、韩束

6、相宜本草

7来自、美加净

8、温碧泉

9族首粮频冲换督介温、佰草集

10、韩后

(报告出品方/作者:中信证券,杜一帆、徐晓芳)

四大技术路径各有千秋,复配成分进一步提升壁垒四大类生产技术:植物萃取、化学合成、生物发酵、合成生物

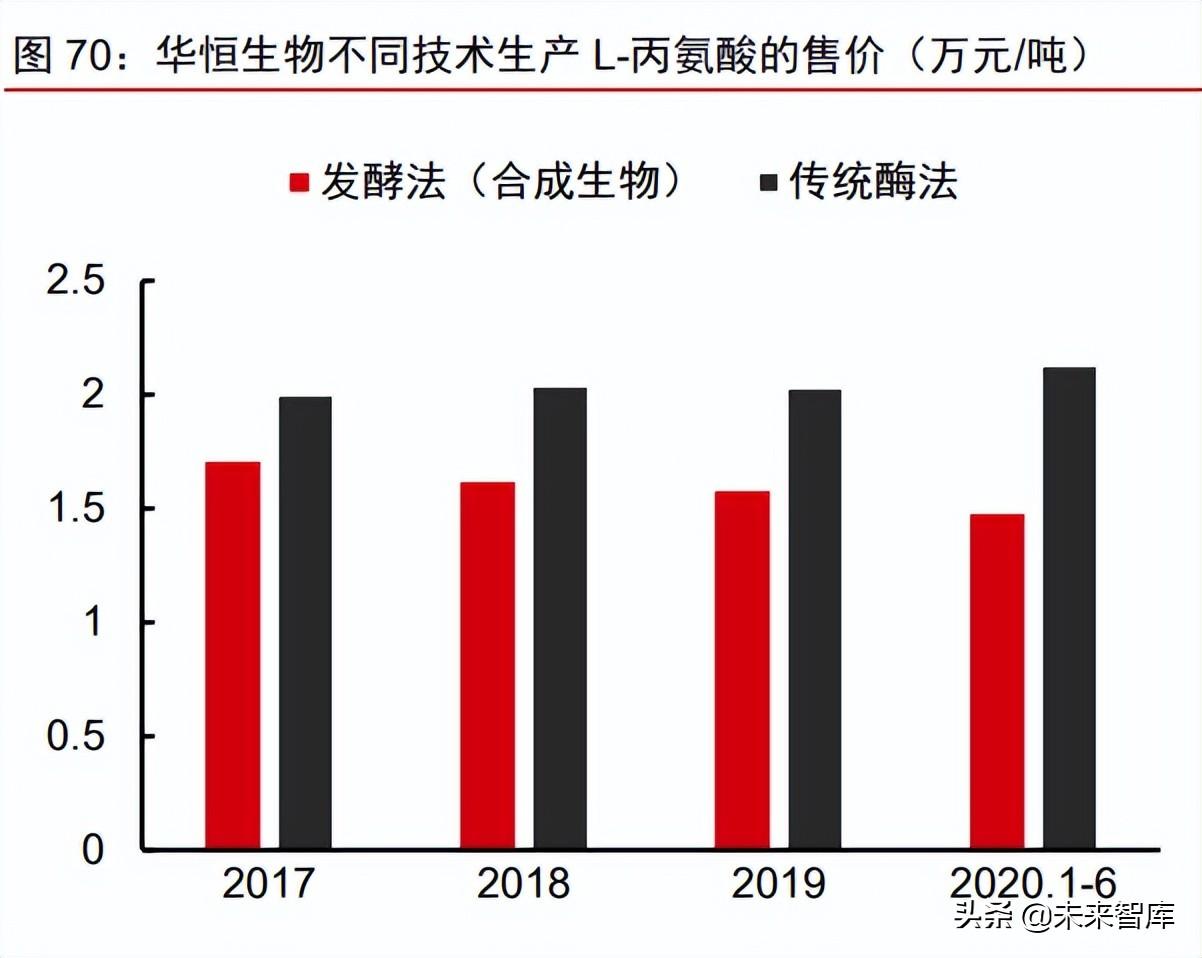

目前原料生产技术主要包括四大类型:动植物提取和分离精制技术、化学合成、生物 发酵和合成生物学;其中化学合成技术偏传统,主要应用于辅助类原料和部分防晒剂、保 湿剂的生产;天然植物萃取技术和生物发酵技术是目前行业主流;而合成生物学是未来生 产技术发展方向。

在纯净美妆趋势下现代植物萃取技术成为热潮

动植物提取和分离精制技术是指将天然动植物中的有成分提取出来的技术。从植物 中提取的成分主要是植物性油脂(挥发油)、黄酮类化合物、多酚类化合物、多糖类化合 物等,用于美白、抗衰老、保湿、防晒和防腐等领域。从动物中提取的成分主要是动物性 油脂、动物性黏多糖、胎盘提取物、蚕丝水解物、蜂产品、卵磷脂、胶原蛋白等,用于保 湿、舒缓、润肤、抗衰老、抗菌等领域。目前常见的技术有:水提法、醇提法、有机溶剂 提取法、水蒸气蒸馏法等传统生产技术,以及超临界 CO2 提取技术、微波萃取技术、超声 波提取技术、生物酶解技术、半仿生提取技术等现代生产技术。

天然植物提取技术在“纯净美妆”趋势下成为热潮。以国内为例,植物提取龙头企业 莱茵生物和晨光生物的招股书中表示,植物提取技术发展历史悠久,但技术高低参差不齐, 酸碱提取法、有机溶剂提取等传统提取方式的技术壁垒低,导致行业集中度较低。前瞻研 究院数据显示,2020 年中国年销售额在 2000 万元以上的植物提取企业仅占比 4.5%。

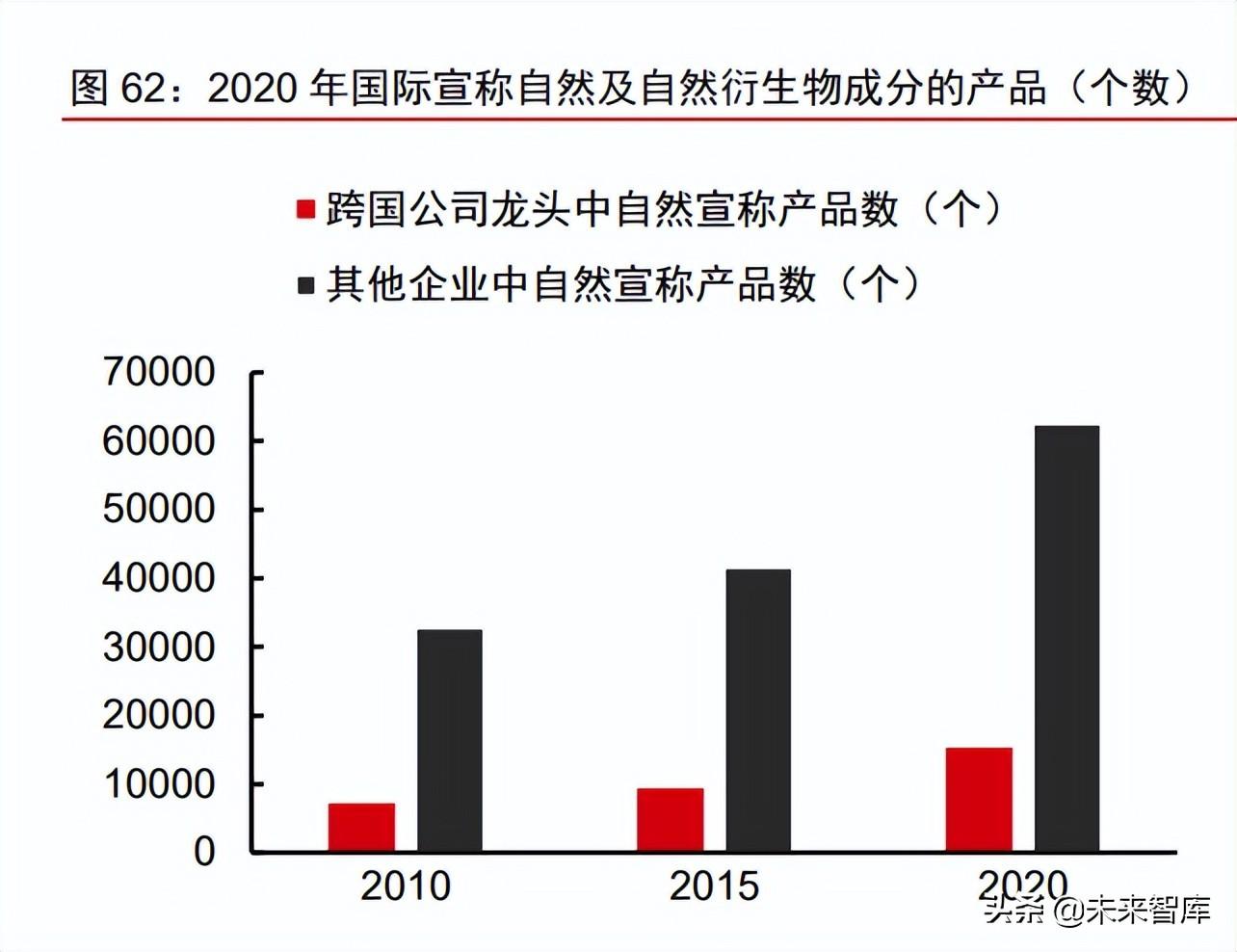

近年来,亚仕兰 Ashland、禾大 Croda 等国际龙头企业指出,消费者逐渐重视并要求 成分属于自然或自然衍生物,成分自然的“纯净美妆”是大趋势之一。亚仕兰报告显 示,国际跨国企业的产品中具有自然宣称属性的产品达到了 15466 种,2015-2020 年品类 复合增速 10%。国际原料龙头企业以天然植物萃取技术为其核心竞争力之一。如禾大旗下 Crodarom 子品牌致力于植物提取物,通过自研微波萃取和超声辅助萃取技术,细分所有 组合参数(溶剂、温度、提取时间、目标活性物质、植物组织、粒度),以选择更有的 植物提取技术,降低环境污染程度,并实现个性化定制。

贝泰妮在植物萃取技术方面有广泛的技术储备。现在公司着手于从超过 6500 种的云 南特色植物中筛选出能够解决相应皮肤问题的活性成分,同时也在努力推动植物原料标准 制定。2021 年,贝泰妮研究院开展自主/联合成功研发多种贝泰妮专属活性物,如酸浆萼 提取物、肾茶提取物、牡丹根皮提取物、青刺果神经酰胺、普洱茶叶提取物、青刺果三代 包裹粒子,腾冲热泉菌种来源依克多因等。

此外,珀莱雅在番石榴叶、松籽油、油茶饼粕中提取高纯卵磷脂、红参提取物成分方 面已获得专利。上海家化在多种中药提取物、植物果油和植物籽油、青蒿提取物鱼、腥草 提取物、薄荷提取物、艾叶提取物、人参提取物、牛蒡提取物、肉苁蓉鳞茎提取物、大麦 萌芽提取物、紫苏嫩叶提取物、向日葵芽和鹰嘴豆籽提取物方面积累了众多专利。而华熙 生物和鲁商发展植物提取类专利则较少。(报告来源:未来智库)

化学合成偏传统,主要用于辅助材料、合成防晒剂、合成保湿剂的生产

化学合成是指利用天然资源或简单分子,通过氧化反应、还原反应、烷基化反应、酰 基化反应等一系列化学反应,合成具有特殊性能或较为复杂的化合物。其中包括基础合成 物(乙醇、乙酸、丙酮等)和精细化合物(合成高分子聚合物等)。大部分通过化学合成 形成的化妆品原料,主要作为改变化妆品感官形态、保持化妆品成分稳定性的辅助材料(如 表面活性剂、增稠剂、乳化剂、防腐剂、抗氧化剂、合成香精香料、合成着色剂等),以 及防晒剂和合成保湿剂。化学合成的原料同样能够实现天然原料的性能,并且相比之下, 生产更加规范化、高。但化学合成技术在生产功活性物时存在缺陷,如合成路径长、 条件复杂、环境污染大等。

生物发酵技术是现阶段行业主流和热点

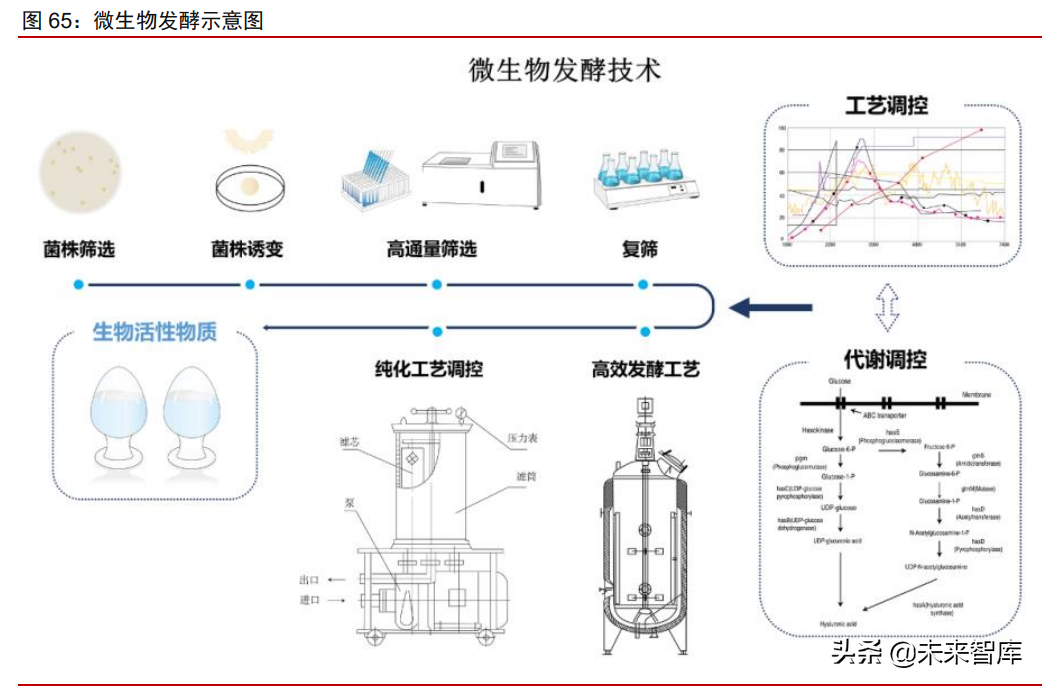

生物发酵技术是一项运用酶工程、微生物代谢工程和生化工程的现代生物高新技术, 即利用细胞的生长特性及生物催化体系,与有机物底物结合发生反应,以定向得到目标活性产物,即生物反应合成物质或细胞。发酵微生物有真菌、细菌和原生生物,其中真菌发 酵包括药用真菌发酵、酵母发酵和海洋真菌发酵等。微生物发酵既能合成氨基酸、有机酸、 黄酮、多酚等易吸收的小分子,也能制造多糖、多肽或蛋白等具有重要功的大分子,既 能够生产具有功作用的活性成分,也能生产表面活性剂等辅助材料。如 Gluconobacter 能生产维生素 C,起抗衰老和美白作用,而 Escherichia coli 能生产甘氨酸甜菜碱,作为非 离子表面活性剂的原料。

生物发酵技术是目前行业主流。生物发酵技术的优势在于:①技术上具有较好的可控 性和性;②生产节能,对环境污染少;③成果上能够富集功物质,降低毒性,甚至 可以研发新功。近年来,国内外企业一方面以生物发酵技术进行原料规模化生产,如华 熙生物利用链球菌代谢产生透明质酸的特性,通过生物发酵技术,实现规模化生产透明质 酸钠;另一方面通过基于生物发酵液研发护肤活性成分,成为卖点,如 SK-II 护肤精华露、 兰蔻小黑瓶、雅诗兰黛小棕瓶、佰草集太极酵母精华液等。

华熙生物在生物发酵技术方面有极强的技术储备:公司已经构建了功能糖及氨基酸类 生物活性物的绿色生物制造关键技术体系,微生物发酵透明质酸生产规模和产率均处于全 球领先水平,且不断投入原料研发战略致力于实现活性物原料多元化,丰富生物活性物质 原料矩阵。此外,鲁商发展基于福瑞达生物的研发体系,在生物发酵方面多有建树;上海 家化及珀莱雅也均有专利积累。

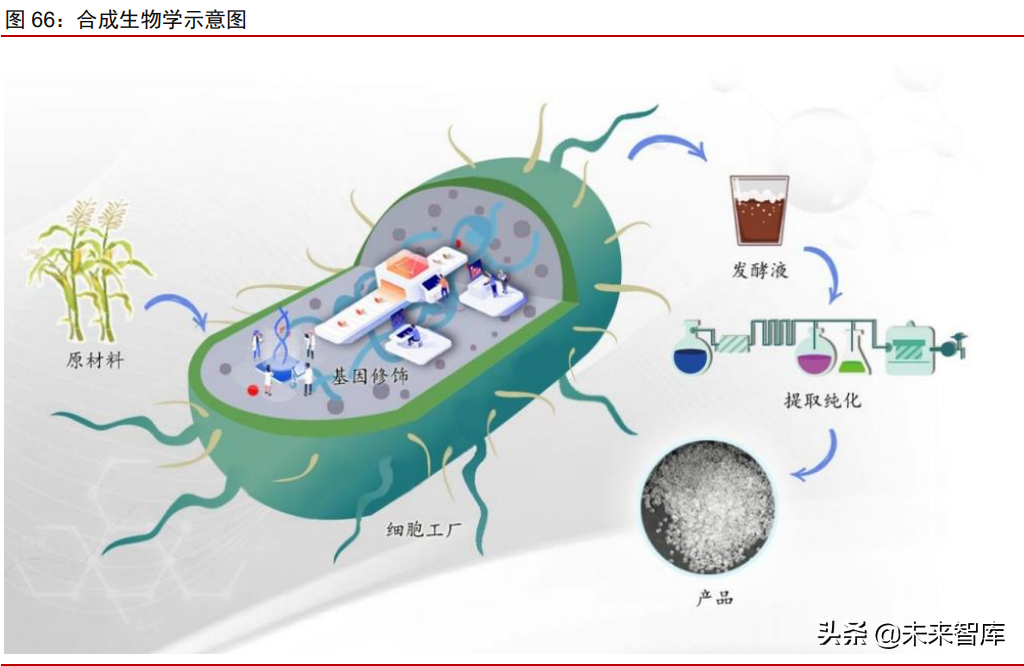

合成生物技术是未来生产技术的发展方向

合成生物学是继 DNA 双螺旋结构发现(1953 年)和人类基因组测序(2003 年) 之后的“第三次生物科学革命”。合成生物学汇聚并融合了生命科学、工程学和信息科学 等诸多学科,在天然产物合成、化学工业、生物能源、生物医药等诸多领域有广泛的应用 前景。合成生物学的目标是通过编写 DNA 来指导有机体按照设计的规范产生反应。为了 实现目标,需要对生物原件进行组合装配成基因线路,设计改造基因线路来实现新的细胞 或有机体按照设计的规范产生反应。通过将葡萄糖、甲醇、油酸和甘油等物质进行投入, 设计改造基因路线,酵母细胞将按照设计规范高输出虾青素、β-胡萝卜素以及番茄红素 等产物。可开发的化妆品原料种类包括天然产物,如虾青素、白藜芦醇、糖苷、角鲨烯等, 工业化学品包括乙醇、丁醇、甘油和有机酸等。

合成生物技术是未来行业发展的驱动力,增长趋势。根据 SynBioBeta 数据,2021 年合成生物学初创企业的融资额达到了 180 亿美元,是 2020 年的 2.3 倍、2019 年的 5.8 倍。根据 Web of science 显示,2021 年发布的合成生物相关论文和专利数量达到 8132 篇,相比 2010 年增长了 98.7%。

2020 年,美国市场调查公司 BCC Research 发布《合成生物学:市场》。报告数 据显示,2019 年由合成生物学直接驱动的市场规模已达 53.19 亿美元,预计到 2024 年可达 188.85 亿美元,2019-2024 年的复合年增长率可达 28.8%。从范围内不同领 域市场规模来看,与医疗健康相关的应用主导了合成生物学行业的商业化,而在食品、农 业、消费品以及化工领域,孕育着重要的市场机遇,相关细分市场空间正在以高 CAGR 的 水平增长。从地理区域市场规模来看,合成生物学市场由北美洲和欧洲主导,分别占 2019 年总市场份额的 58.5%和 23.6%;亚太区是第三大市场,占 2019 年总市场 份额的 15.1%,与北美洲仍存在较为的差距。

复配成分成为研发企业提升壁垒的模式

随着化妆品行业竞争日趋激烈,仿制原料成为新产品及新品牌破局关键。单一分子式 原料相对而言较易仿制,一旦专利保护期结束、热门成分往往迎来千万添加产品。而复配 溶液由于其配方的模糊性,难以完全仿制,且复配成分可单独申请商标保护知识产权,进 一步提升壁垒;此外,植物萃取技术及生物发酵技术下,原料产地、生产环境等对原料性 能产生显著影响,使关键成分更加难以仿制。

欧莱雅玻色因本身为复配溶液,虽专利到期但仍难以仿制

2000 年 12 月 22 日,欧莱雅在法国申请了英文名为“NOVEL C-GLYCOSIDE DERIVATIVES AND USE THEREOF”的玻色因专利。2001 年 12 月 21 日,欧莱雅集团 向 WIPO 递交了国际申请。欧莱雅玻色因专利族以在法国的专利“FR0104166”为核心在 美国、欧洲专利局、澳大利亚、日本、西班牙、葡萄牙进行了专利布局,玻色因的 PCT 申请日期为 2001 年 12 月 21 日,保护期到 2021 年年底。

欧莱雅玻色因专利“NOVEL C-GLYCOSIDE DERIVATIVES AND USE THEREOF” 翻译为“新型 C-糖苷衍生物及其用途”。专利涉及以下几方面的内容:1)涉及新的 C-糖 苷衍生物、糖苷衍生物的合成方法以及含有糖苷衍生物的复配物;2)涉及 C-糖苷衍生物 在生理介质、化妆品复配物或药物复配物中的用途,C-糖苷衍生物及其复配物被设计用于刺激含有 D-葡糖胺和/或 N-乙酰基-D-葡糖胺残基的糖胺聚糖的合成,促进成纤维细胞和/ 或角质形成细胞合成透明质酸和胶原蛋白;3)涉及使用 C-糖苷衍生物复配物的美容方法。 其中 C-糖苷衍生物被欧莱雅通俗的命名为玻色因。

宝洁公司 SK-II 中 Pitera 为发酵滤液,成分复制具极高壁垒

宝洁收购 SK-II 后,1992 年在日本用“Pitera”申请了商标。Pitera 是经半乳糖酵母 样菌在特定培养基上发酵后的产物滤液。滤液中 98.7%的成分是水,剩下成分从高到低分 别是糖类、脂质、有机酸、氨基酸、维生素 B5(泛醇、泛酸)、维生素 B2 等。生产 Pitera 的复杂之处在于由菌株生产的脂质构成复杂,包括乙醇、异丙醇、异丁醇、异戊醇、乙酸 乙酯等,无法人为勾兑。需要通过半乳糖酵母样菌(Trichosporon Kashiwayama 菌株) 进行发酵生产。根据知识产权局的分类,半乳糖酵母样菌发酵滤液专利族包括 31 篇 同族专利,族号为 14583081,形成了以“JP11229479”专利为核心的遍布多个 的专利族。

华熙生物新上市 4 款复配成分

华熙生物在护肤品功组合领域进行了深入的研究,并于 2021 年上市四款个人护理 原料产品 BiobloomTM 微美态 ME-1、BiobloomTM 微美态 ME-2、HyacrossTM 透明质酸微珠 TG300 以及 Bio-youthTM-BLC 熙蓝因。Bio-youthTM-BLC 熙蓝因中包含功成分依克多因 (Ectoine)和麦角硫因,依克多因是经微生物发酵技术获得的一种环状的氨基酸衍生物。 依克多因作为极端微生物在极端环境下赖以生存的重要物质,可以促进水分子团簇的缔合, 在 DNA、蛋白质周围形成水化层,从而可以保护微生物内部大分子(蛋白质、酶核酸)和 细胞膜,使其免受紫外线、高温、高盐的损害;超活麦角硫因是华熙生物通过对猴头菇和 松蕈的联合发酵,再复配特定比例的超活透明质酸(熙敏修,Mw<5000Da)及海藻糖喷 雾得到的粉末级麦角硫因。

各国监管方式对比而言,中国新规相对严格监管体系:以法规为主,行业自律为辅

《欧盟化妆品法规》(EC)1223/2009 是欧盟核心法规。《联邦食品药品和化妆品法》 (FD&C Act 或 FDCA)是美国化妆品管理的基本法。日本 1960 年发布《药事法》(PAL), 后由于佳丽宝的杜鹃醇与白斑事件,对《药事法》重新修订,于 2014 年 11 月更名为《医 药品、医疗器械等的品质、功性及性等的有关法律》,成为管理化妆品的基本 法律。中国化妆品行业法规早是 1989 年的《化妆品卫生监督条例》,2020 年发布《化 妆品监督管理条例》,并以此为核心,出台修订一系列相关配套法规。

美国、日本强调功化妆品对人体结构和功能的影响作用,分别将其定义为 OTC 药 品化妆品和医药部外品。中国明确将染发、烫发、祛斑美白、防晒、防脱发的化妆品以及 宣称新功的化妆品定义为特殊化妆品,具有祛痘、抗皱等功作用的化妆品仍被定义为 普通化妆品。欧盟将功化妆品作为一般化妆品管理,不做区分。

在美白&祛斑产品上,日本根据产品宣称和作用机理做出差异性区分。如果产品仅宣 称“亮泽皮肤”的作用,只需按照普通化妆品进行管理。若在美白宣称的基础上进一步宣称 “通过抑制黑色素生成,去除或淡化色斑或雀斑”的功能,则需按照医药部外品进行管理。 而美国和中国均将其定义为“特殊功”化妆品,分别是 OTC 药品化妆品和特殊化妆品。

在防晒产品上,美国和日本防晒产品定义为“特殊功”化妆品,而日本根据产品的 功宣称将其分别定位为化妆品和医药部外品。《现代化妆品科学与技术》(上册)(裘炳 毅、高志红)指出,日本将为了防止晒伤引起色斑和雀斑的防晒剂定义为医药部外品,需 要经过严格审批制度。而对于非该功宣称的防晒产品,定位为化妆品,并列出 32 项限 用防晒剂原料进行限用清单管理。

化妆品监管:中国化妆品监管整体较严,美日分类管理严管药妆

国际对比:日本、美国功化妆品等同医药严监管,欧盟未设区分

从一般化妆品的监管力度来看,严格程度从高到低分别是中国、欧盟、日本、美国。 欧盟要求产品责任人备案、GMP 要求和评估报告;美国重视企业自律自愿,不要求 售前审批,法律只对着色剂或少数原料进行限用、禁用,并强调产品标签;日本要求生产 制造业和制造销售业许可和产品备案;中国在生产准入许可、产品注册备案、GMP 要求、 评估和功宣称这五大方面都强调要求符合法律规范。

从功化妆品的监督力度来看,严格程度从高到低分别是中国、日本、美国、欧盟。 欧盟并不单独区分功化妆品。美国将其定义为 OTC 药品,符合 OTC 专著及相关法律规 定的不需要进行 FDA 审批可直接上市,不符合的则需进行 NDA 程序通过 FDA 审批。审 批要求提供产品成分、评估和功宣称相关数据。日本将其定义为医药部外品,需要 进行售前审批、提供评估和功宣称材料。而中国对普通和功化妆品同样重视,并 同样对特殊化妆品实行注册审批制度、要求评估和功宣称。

中国:从生产到功宣称实现全方面严控

①生产准入方面,实施生产许可制度。

②产品准入方面,对特殊化妆品实行注册审批 制度,对普通化妆品实行备案制度,并要求提交完整配方表。特殊化妆品经国务院药品监 督管理部门注册后方可生产、进口。国产普通化妆品应当在上市销售前向备案人所在地省、 自治区、直辖市人民政府药品监督管理部门备案。进口普通化妆品应当在进口前向国务院 药品监督管理部门备案。此外,《化妆品监督管理条例》第十九条、《化妆品注册备案资料 管理规定》第二十六条规定了,注册人、备案人办理注册或者备案时要求提交产品配方或产品全成分。产品配方表要求包括原料序号、原料名称、百分含量、使用目的等详细内容, 对于百分含量明确规定的产品配方应当提供全部原料的含量。

③GMP 要求方面,新《化妆品监督管理条例》要求,生产企业应当按照国务院药品 监督管理部门制定的化妆品生产质量管理规范的要求组织生产化妆品,并要求活动可追溯, 硬件设门槛,以“质量负责人”为核心设立追责体系。

④评估方面,化妆品注册、备案前,注册申请人、备案人应当自行或者委托专业 机构开展评估。

⑤功宣称方面,2021 年发布《化妆品功宣称评价规范》,化妆品注册人、备案人 应当依据《规范》的要求对化妆品的功宣称进行评价,并在药监局指定的专门网站 上传产品功宣称依据的摘要。功宣称制度中,不同功产品宣称方式难易有别。功 越强,则越需要充分的科学依据以证明。能够通过视觉、嗅觉等感官直接识别的(如清洁、 卸妆、美容修饰、芳香、爽身、染发、烫发、发色护理、脱毛、除臭和辅助剃须剃毛等), 或者通过简单物理遮盖、附着、摩擦等方式发生果(如物理遮盖祛斑美白、物理方式去 角质和物理方式去黑头等)且在标签上明确标识仅具物理作用的功宣称,可免予公布产 品功宣称依据的摘要。然而具有祛斑美白、防晒、防脱发、祛痘、滋养和修护功的化 妆品,应当通过人体功评价试验方式进行功宣称评价。

原料监管:欧美日各具特色,中国博采众长

国际对比:欧盟的禁限&准用清单管理,美国、日本功化妆品以清单式管理 并实施审批制度

对比来看,欧盟对化妆品原料的禁限用、准用清单管理严格。《欧盟化妆品法规》(EC) 附录提供了 1657 项禁用清单、322 项限用原料、60 项准用防腐剂、32 项准用防晒剂、153 项准用着色剂,清单内数量远高于中国、日本、美国,主要是因为欧盟并不区分一般化妆 品和特殊化妆品。中国在一定程度上借鉴了欧盟的禁限用、准用清单管理,并同时结合美 国、日本的清单式管理和审批程序,形成更为严格的原料管理体系。

美国化妆品原料(着色添加剂除外)上市前不需获得 FDA 的批准。其中仅有 8 种禁 用原料,3 种限用原料。除此之外,生产商可以选用自认为的原料,只需满足着色剂、 禁用、限用清单要求,并不需要经过 FDA 售前审批,生产商自行负责原料性。OTC 药品化妆品:原料需要符合OTC专著及相关法规要求,新原料需走严格审核的 NDA程序。 以属于 OTC 药品的防晒产品为例,美国准用防晒原料的数量仅有 16 种,远少于欧盟(32 种)、日本(32 种)、中国(27 种)的准用范围。

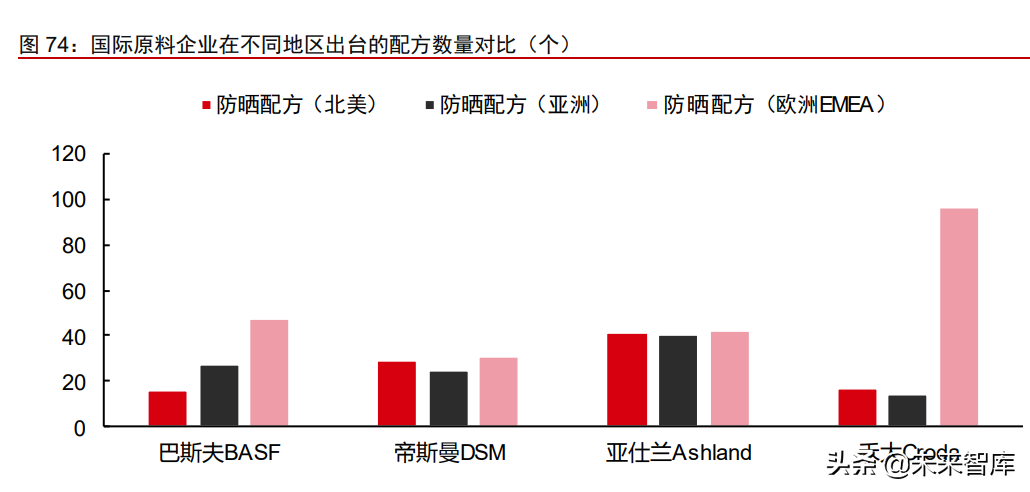

法规越严格,防晒剂新原料的出新速度相对越弱。由于法规更严格,企业需要投入更 高的研发成本和申请审核成本,研发上市周期更长,导致在该领域的创新能力更弱, 产品种类更少。具体而言:①欧洲原料企业的防晒剂研发创新频率高于美国原料企业。如 2021 年德国帝斯曼推出防晒成分 PARSOL®EHT,提供市场上高 UVB 吸收率,能够低 浓度实现高 SPF,具有生态环保属性。英国禾大推出 Solaveil™CTP-7 硅酮包衣的二氧化 钛粉末(UVB 过滤剂),适于高级防晒、护肤和彩妆产品,提供有的 SPF 值及轻度遮盖 力。而美国的陶氏化学和路博润皆未将防晒剂研发作为重点。②原料企业在欧洲提供的防 晒剂配方丰富度高于美国。根据 UL 数据库显示,巴斯夫、帝斯曼、亚仕兰和禾大在欧洲 提供的配方数量高于在北美和亚洲提供的配方数。如禾大,在欧洲能够提供 96 种配 方,在北美和亚洲分别仅能提供 17 和 14 种配方。

中国:博采众长,独创原料报送码制度,实现一码溯源

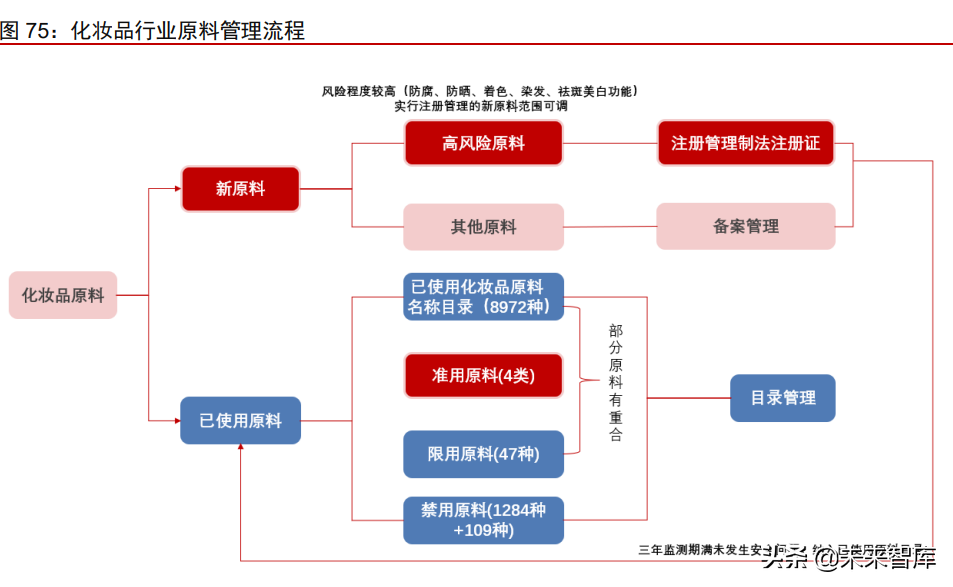

中国对化妆品原料主要基于《化妆品技术规范》实行禁用、限用和准用的目录管 理,并对《已使用化妆品原料目录(2021 年版)》中的原料实行报送码制度。2015 年《化 妆品技术规范》制定了禁限用物质、准用物质(包括防腐剂、防晒剂、着色剂、染发 剂)目录。2021 年 5 月,中国药监局对《化妆品技术规范》中的《禁用原料目录》 和《化妆品禁用植(动)物原料目录》进行修订。截至目前,法规提供了 1393 项化妆品 禁用组分、47 项限用组分、51 项准用防腐剂、27 项准用防晒剂、157 项准用着色剂和 75 项准用染发剂的要求。于 2021 年 4 月修订《已使用化妆品原料目录》,对 2015 年版本中 已使用原料进行了更新。新版《目录》收录了 8972 种原料,相比于 2015 年版新增 189 种原料,规范了 517 种原料的名称信息。

对于已有原料进行报送码制度,实现一码溯源。《化妆品注册备案申报资料规范》规 定:每一个生产企业生产的每一种原料都需要申请一个相应的报送码,相当于原料的身份 证。同一原料在不同公司会生成不同的报送码。如果选择未获得报数码的企业,有可能无 法获得原料的信息文件,这将直接影响化妆品产品的注册备案。

《化妆品注册备案管理办法》对新原料的注册和备案流程进行了详细的规定。针对具 有防腐、防晒、着色、染发、祛斑美白功能的化妆品新原料:注册人提交相关资料进行申 请注册,受理机构应当自收到申请之日起五个工作日内完成对申请资料的形式审,自受理 注册申请后三个工作日内将申请资料转交技术评审机构,技术评审机构应当自收到申请资 料之日起 90 个工作日内按照技术评审的要求展开技术评审,给出是否准予注册的结论。 其他化妆品新原料进行备案管理。药品监督管理部门应当自化妆品新原料完成注册,备案 之日起五个工作日内向社会公布化妆品新原料注册和备案管理有关信息供公众查询,并设置三年监测期。若监测期内未发生问题,则纳入已使用化妆品目录或技术规范, 如发现存在问题,则撤销注册以及取消备案。(报告来源:未来智库)

中国化妆品新规的严格监管,原料端为受益

新规下的中国化妆品行业相关法规相较于其他主要美妆市场更为严格。在企业准入方 面要求提升,化妆品注册备案方面要求提交完整配方表,且在生产环节要求设立“质量安 全负责人”,以此设立追责体系;原料报送码制度,实现一码溯源,强化原料生产商 和品牌商的合作关系,绑定原料商和品牌商,提高了化妆品性和有性;并且实行严 格的功宣称制度。

新规对配方的严格监管,将助推国产化妆品品牌加速聚焦研发端。

在以《条例》为指导的新规中,一方面,要求国产化妆品注册备案提供功评价和完 整配方表,使得品牌企业不得不深入详细研发配方功成分,减少了伪功和概念性添加 的可能性,提高了对品牌企业的研发要求;另一方面,监管部门保障化妆品的核心配方权, 使得拥有核心配方专利的品牌企业的权利得到更有的保障,能够形成更高的“护城河”。

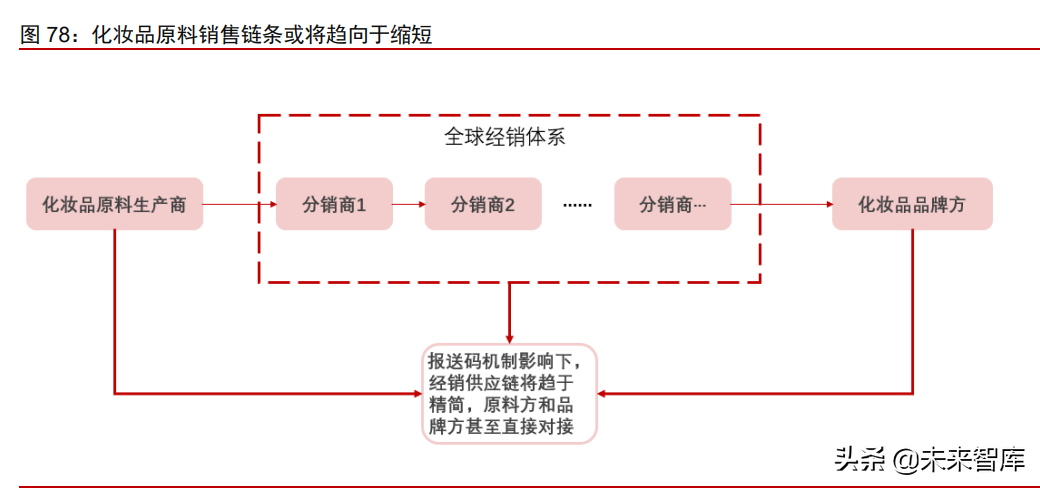

由于原料报送码制度,品牌方与原料方或将趋向于直接对接,减少中间经销体系成本, 将导致产业链链条缩短,头部原料企业受益。

目前品牌方使用的化妆品原料大部分是由国际原料生产企业进行生产提供。国际化妆 品原料生产企业拥有覆盖的经销体系。由于化妆品原料的种类复杂多样,品牌方倾向 于通过经销商统一采购多种化妆品原料,所以生产商购买原料一般会经历几层经销商的渠 道的中转。但是在化妆品新规下的原料报送码机制将会使原料与化妆品原料生产商进行绑 定,报送码变更手续的复杂性以及变更带来的缺货等相关问题会使得化妆品品牌方不太愿 意去变更合作方,倾向于直接与原料生产商进行直接合作减少相关风险,导致整个经销的 链条精简甚至直接对接。

原料价值提升,品牌加码研发、原料企业加速扩张

原料价值提升,品牌加码研发、原料企业加速扩张消费者:对原料端关注度提升,行业信息不对称降低

对原料关注度提升,重视配方成分,品牌概念性宣传果减弱

近年来,国内外功化妆品市场逐渐兴起,并成为化妆品行业的新一轮增长潜力。2021 年国内功化妆品市场规模达到了 283 亿元,同比增长 18.2%,2012 年-2021 年年复合 增长率达到了 25.4%。在品牌营销上,以 Z 世代为代表的年轻消费者不再仅仅追求“颜值 消费”和品牌应,而是更加注重成分和功。品牌仅单纯依靠概念性营销难以获取芳心。 根据艾瑞咨询报告显示,2020 年中国美妆护肤消费者考虑购买因素中,“成分与功”达 到了 53.2%,。根据微播易《国际护肤行业社媒营销》报告,64%消费者购买护 肤品时候会重点关注成分表。

重功测评、科学认证,进行测评互动,行业信息不对称性降低

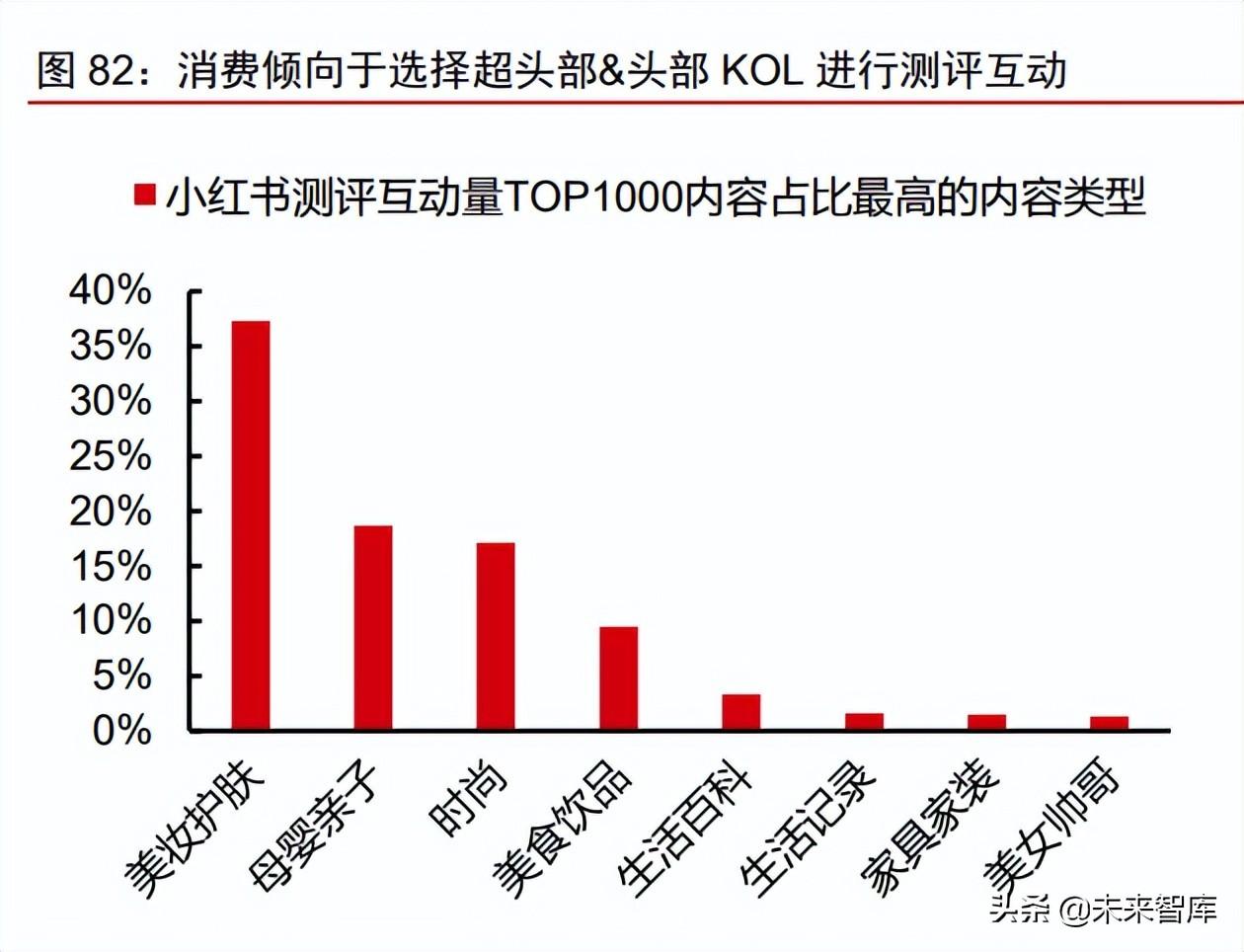

目前消费者更重视功成分宣称的真实性和有性,更容易信任美丽修行等护肤品功 成分查询平台、KOL 测评视频等,即更关注产品真实果、产品深度测评、知识科普等 干货内容。如提供化妆品成分查询和口碑查看的 APP 美丽修行,自 2017 年创立,2020 年就达到了 3000 万+用户数。有米有数报告显示,2021 年抖音美妆达人中,具有种草测 评属性的达人更受青睐,占比高,达到 9.85%。此外,消费者更倾向于与超头或头部 KOL 进行互动,通过测评互动了解产品真实功。根据克劳锐报告显示,小红书测评互动 量 TOP1000 内容中,占比高的是美妆护肤,占比达到 37%。通过测评互动,消费者更 真实了解产品信息,信息不对称性降低。

抖音平台已出现较多专业背景的美妆博主,消费者对化妆品认知趋向于专业。随着抖 音平台的崛起,带火一批专业美妆博主,其中大量主播具有专业背景,对化妆品原料、机 理具备深刻认知,其推广的系列科普使得消费者对化妆品的认知趋于专业化。

监管背书的化妆品原料查询途径更为亲民便捷。如“化妆品监管”APP 可以 便捷查询任意化妆品的相关注册、备案信息,且其推出科普短文,帮助消费者科学认知化 妆产品;“国务院”微信小程序中,便民服务栏中也出现“化妆品查询”窗口,消费者同 样可以实现便捷查询。

研发端:竞争激烈,国内专利集中度趋向提升,头部企业优势

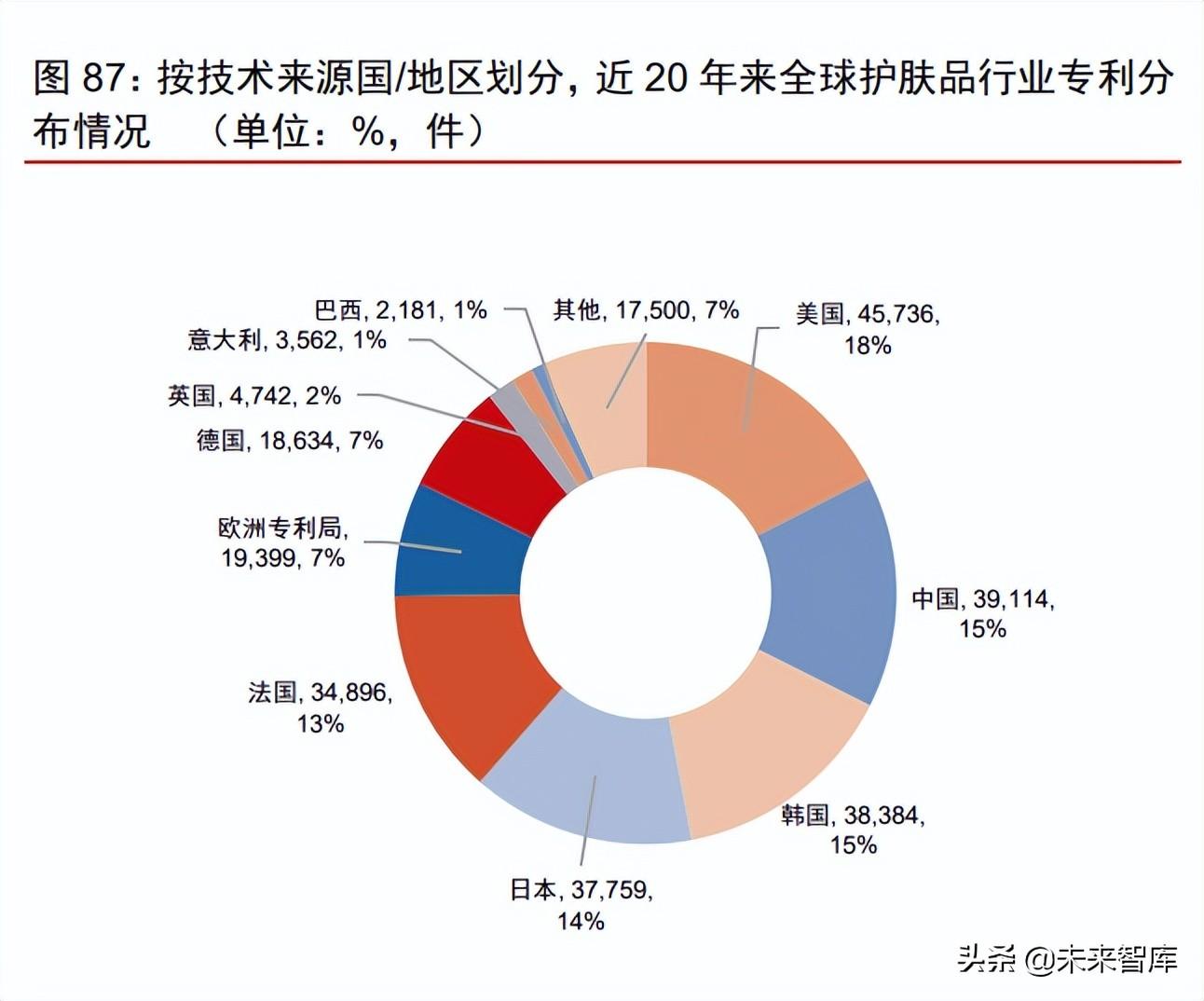

化妆品研发竞争日趋激烈,美国为第一技术来源国,欧莱雅集团实力领先

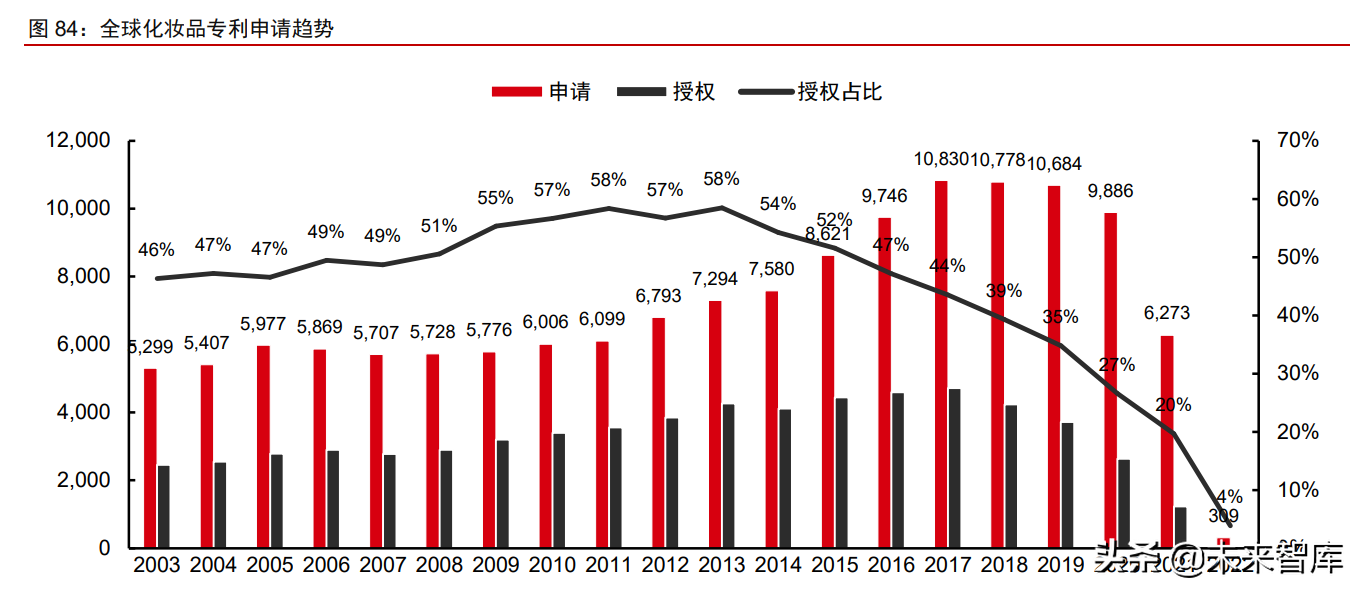

2003-2012 年,化妆品专利申请数量保持每年 6000 件的平稳增长;2012-2018 年, 护肤品行业专利申请数量出现迅速增长,从每年 6000 件左右的申请量迅速增长至每 年将近 11 万件的增长量;之后 2018 年至 2022 年专利申请量保持平稳增长,并有小幅回 落。2003 年-2016 年,专利的授权量一直在平稳增长,授权比重一直保持在 50%-60%的 区间内,近几年由于专利审查时间的缘故授权占比低于 50%。

在 2018 年-2022 年五年内化妆品及护肤行业专利的法律状态大多数处于“审中” 及“有”状态,其中“审中”状态 1.75 万件,占比 46.06%,比例较高,表示行业研发 活跃;“有”状态 1.16 万件,占比 31.20%。在 2018 年-2022 年五年内化妆品及护 肤行业专利类型中发明专利 3.38 万件,占比 89.2%,化妆品领域的创新程度较高。

近二十年来化妆品及护肤领域专利申请人的是欧莱雅集团,共申请 9350 件, 远超第二名太平洋有限公司。专利集中度的定义为申请总量排名前 10 位的申请人的专利 申请量占该领域专利申请总量的比例。可以看出,近 20 年来化妆品及护肤领域的专利集 中度不断降低,CR10 从 2003 年的 22.27%降至 2022 年的 8.49%,反映该领域的技术竞 争日趋激烈。

我国化妆品领域研发活跃,专利集中度趋势提升,头部企业优势

2008 年后我国化妆品专利申请量快速增长,在这一年国务院发布《知识产权战 略纲要》,极大促进了国内创新资源的利用和创新活动的积极开展。2012 年之后我国化妆 品及护肤领域快速增长,化妆品行业创新能力越来越强,这一方面得益于国内整体创新环境越来越好;另一方面也得益于互联网的发展,各大电商平台的快速崛起极大促进了化妆 品的消费,也促进了我国化妆品行业的研发创新活动。

2019 年后,我国化妆品及护肤领域专利集中度显著提升,CR10 由 5%提升至 13%, 行业头部企业的相对优势逐步凸显。截至 2021 年,珀莱雅拥有的专利数达 201 个、贝泰 妮为 80 个、华熙生物为 166 个、上海家化为 374 个。

品牌方:对原料端重视程度提升,加码自研及对外合作

从化妆品原料的研发到销售,中间有漫长复杂的流程。一般包括①基础研究+应用研 究阶段:包括化学、生物学、基因工程研究等基础科研极其应用研究;②工业标准化阶段: 包括工艺流程标准化,产品规格设置,文件、标准合规化等内容;③商业标准化:包括准 备进行原料的市场定位,圈定目标人群,商标、包装、产品形象设计等;④渠道及营销阶 段,通过设计营销、选择渠道,终完成销售,通过实现市场化的收益,继续投入研发。 国内化妆品企业与国际龙头相比,由于发展时间较短、资本积累较薄弱,研发建设普 遍尚未形成完整体系。但随着企业不断成长,公司不断加码研发建设,企业实力迅速提升。

贝泰妮以云南特色植物活性成分提取为核心,提供敏感肌护理产品

①活性原料创新性上,以植物类活性提取物为主。公司原来的研发垂直、高,成功 打造了薇诺娜主品牌,功上聚焦在敏感肌,成分上依托于马齿苋、青刺果等几种云南特 色植物,在皮肤学级护肤品国内市场排名稳居第一。现在公司着手于从超过 6500 种的云 南特色植物中筛选出能够解决相应皮肤问题的活性成分,同时也在努力推动植物原料标准 制定。2021 年,贝泰妮研究院开展自主/联合成功研发多种贝泰妮专属活性物,如酸浆萼 提取物、肾茶提取物、牡丹根皮提取物、青刺果神经酰胺、普洱茶叶提取物、青刺果三代 包裹粒子,腾冲热泉菌种来源依克多因等。

②专利数量上,截至 2021 年,贝泰妮拥有 80 项专利技术,其中包括马齿苋提取物制 备方法以及含马齿苋提取物的功性护肤品的产业化制备方法等核心技术,能够利用高原 特色植物提取物有成分制备和生产敏感肌肤护理产品,以此技术实现的销售收入占主营 业务收入的比例均在 95%以上。

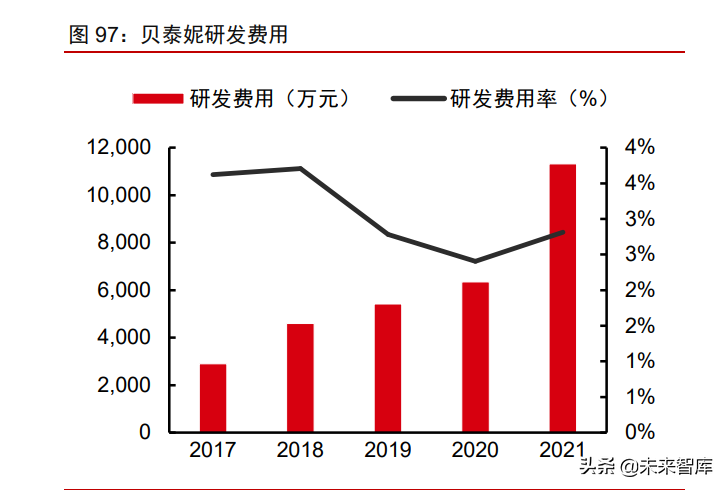

③研发费用投入上,2021 年贝泰妮研发投入费用达到 1.13 亿元,同比增长 78%,研 发费用率达到了 2.81%。

④研发团队及平台上,2021 年贝泰妮研究人员达到了 236 名,占员工的比例达到了 9.92%。贝泰妮与云南省政府、云南大学、云南农业大学等合作建设云南特色植物提取实 验室,着力实现“基础理论研究—应用开发—产业化共性关键技术开发—产业孵化—市场” 的高新技术创新全链条业务。

2021 年末云南特色植物提取实验室正式授牌,其是经云南省委、省政府批准成立的 独立法人实体新型研发机构,由公司的全资子公司云南云科牵头承办建设工作。1)整合 资源:实验室整合了云南省高校资源,云南省药物研究所、云南大学、云南农业大学均参 与建设。2)引进人才:首期实验室研发团队规模预计达 100 人,包括贝泰妮现有核心研 发人员,同时采用“柔性+双聘”的机制引进国内外高层次科研人才,5 年建设周期内研发团 队规模预计超 300 人。实验室以云南特色植物作为研发发动机,支撑未来云南千亿特色植 物产业发展。同时聚焦云南特色植物的功性化妆品、功性食品及药品的研发,有望在 未来实现技术突破,为贝泰妮带来新的增长曲线。

华熙生物以微生物发酵为核心生产透明质酸,高实现规模化生产和技术溢价

①原料种类上以功能糖和氨基酸两大类物质为研发方向。包括透明质酸、依克多因、 GABA 氨基丁酸、胶原蛋白、肝素、硫酸软骨素等生物活性物质。

②专利数量上,截至 2021 年 12 月 31 日,公司已申请专利 525 项(含发明专利 422 项),其中已获授权专利 166 项(含中国发明专利 85 项,国外发明专利 4 项)。包括 4 大 核心技术,分别是微生物发酵生产透明质酸技术、微生物酶切法生产低分子量透明质酸及 寡聚透明质酸、透明质酸高交联技术突破和玻璃酸钠注射液终端灭菌技术。

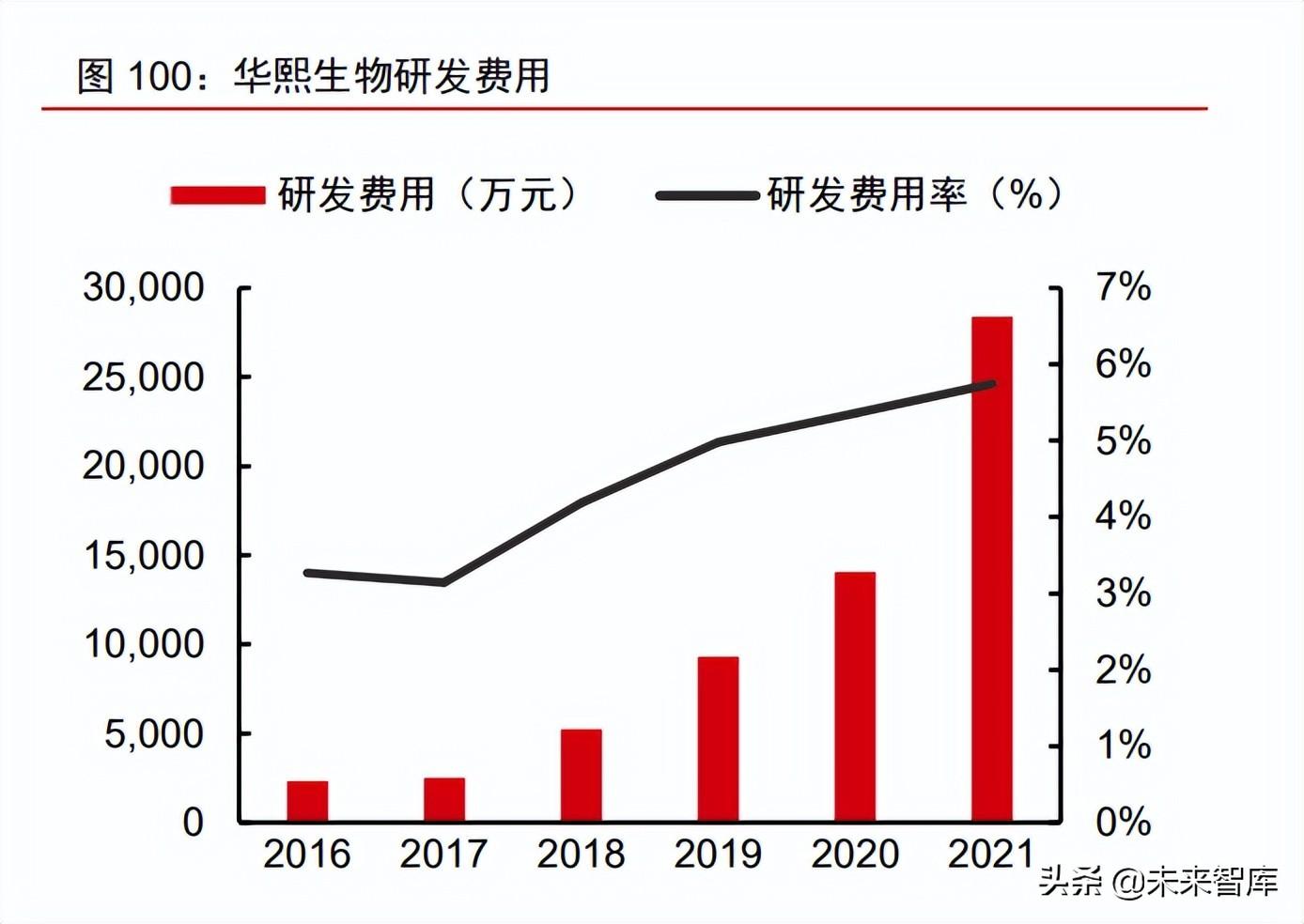

③研发费用投入上,2021 年华熙生物研发费用达到 2.84 亿元,同比增长 101%,研 发费用率达到了 5.75%。

④研发团队及平台上,2021 年华熙生物研发人员达到了 571 人,占总员工的比例达 到了 18%。在现有的微生物发酵和交联技术两大核心技术平台上,华熙生物组建了合成生 物学研发平台、应用机理研发平台、配方工艺研发平台、中试转化平台在内的四大自主研 发平台。与国内和国际知名科研院合作共建“化妆品原料质量控制重点实验室”、“合成生 物学创新中心”等,实现产学研合作。研发持续投入,研发团队逐步多样化。此外,公司 与哈佛大学、清华大学、江南大学、山东大学等国内外高校和科研机构成立联合实验室。 在分子生物学、细胞生物学、皮肤健康、肠道菌群、组织工程应用技术等方面展开合作, 对透明质酸等生物活性物质进行功机制研究。

珀莱雅以抗衰功能为核心,打造大单品矩阵

①原料上以抗衰老类活性成分为核心。红宝石精华主要含有 20%六胜肽、1%专 利超分子维 A 醇、3 重珍稀海藻精粹三种核心成分,定位抗初老。双抗精华包含 4 大成分, 包括麦角硫因、虾青素、肌肽和巴斯夫专利成分 collrepair,实现抗氧清糖的果。

②专利数量上,2021 年年报显示,报告期内新获 19 项授权发明专利,新提交 11 项发明专利申请、10 项外观专利申请。截至 2021 年末,公司拥有授权发明专利 92 项、实用新型专利 19 项、外观专利 90 项,合计 201 项。

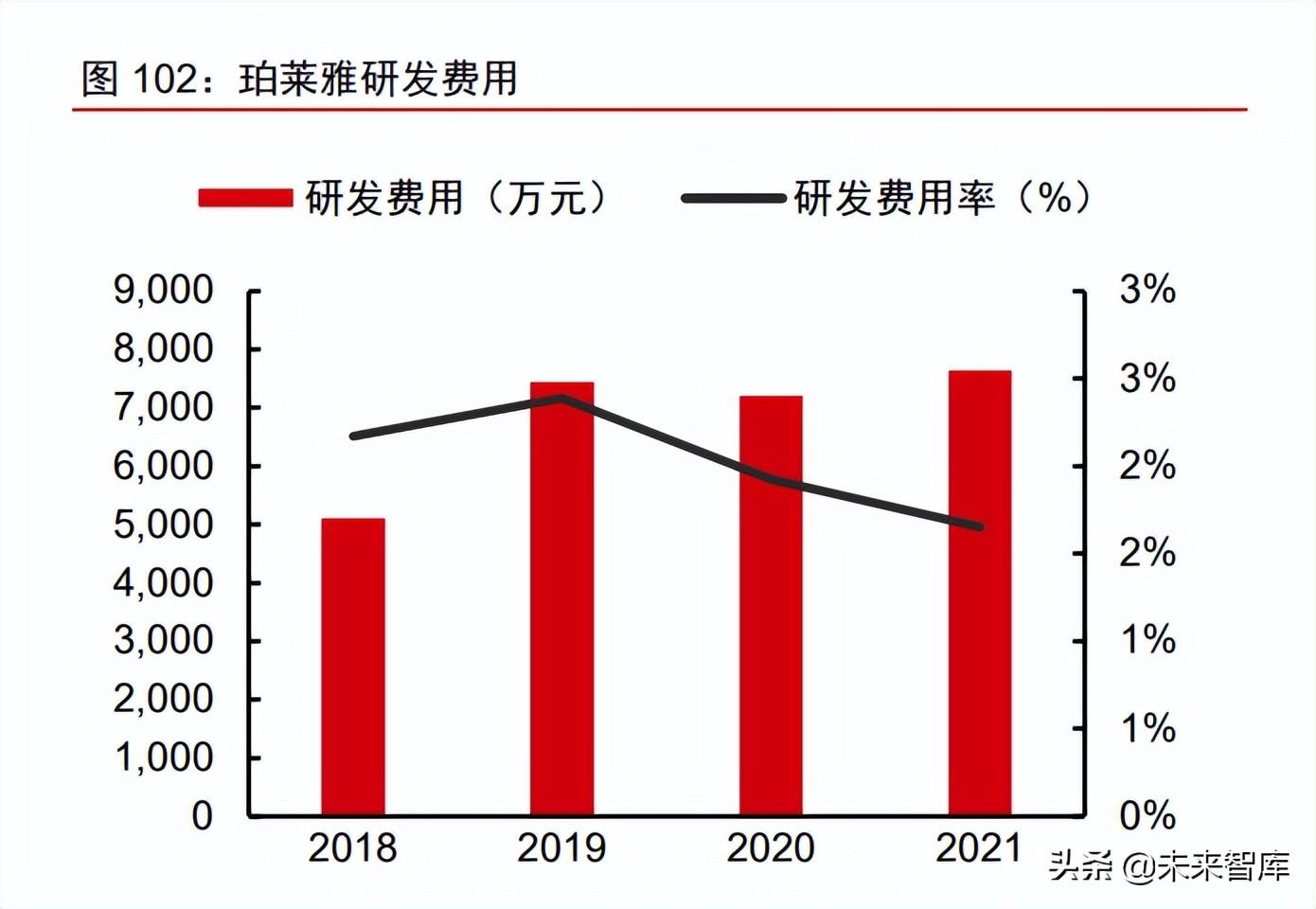

③研发费用上,2021 年珀莱雅研发费用达到了 7658.37 万元,同比增长了 6.1%,研 发费用率达到 1.65%。

④研发人员及研发平台上,2021 年研发人员达到了 159 人,占公司总人口比例达到 了5.59%。公司设立国际科学研究院进行基础原料研发,设立杭州总部进行配方应用研发, 并计划在未来建立上海新配方相关研究所、日本建立底妆基地及研究所等方式,进一步扩 大研发费用投入。公司继与巴斯夫(中国)有限公司签订战略合作后,公司与帝斯曼(中 国)有限公司、亚什兰(中国)投资有限公司、赢创特种化学(上海)有限公司、禾大化 学品(上海)有限公司签订战略合作协议。

原料端:国际龙头优势,国内企业加码投入迎发展机遇

国际龙头基于研发创新和配方支持,占据优势地位

巴斯夫 BASF、帝斯曼 DSM、德之馨 Symrise、亚仕兰 Ashland 和禾大 Croda 是 领先的特种化学品生产研发公司,同时也是国际化妆品原料的主要供应商。其中 BASF 产品体系齐全,覆盖基质、表活、技术&性能成分和活性成分。DSM 主要是在技术&性能 成分和活性成分,以活性成分为主。Symrise 以香气香料和活性成分为主。Ashland 覆盖 活性成分和技术性能成分,以技术&性能成分为主。Croda 覆盖表活、技术&性能成分和活 性成分,以活性成分为主。

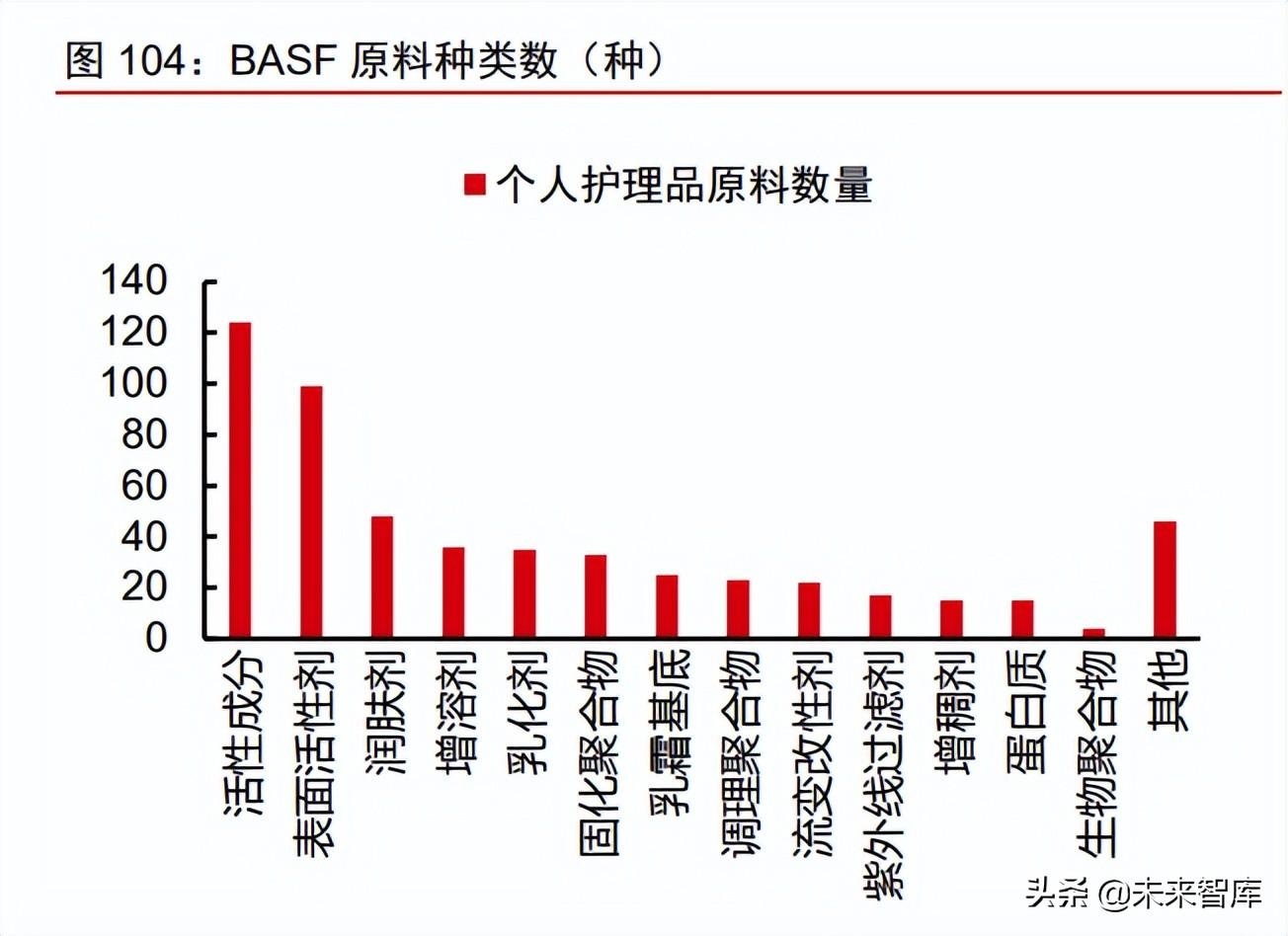

BASF(巴斯夫):原料体系齐全,原料和配方数量丰富,配方服务支持体系完善

BASF 是领先的个人护理和家庭护理行业的供应商,几乎占据大部分化妆品 原料的供应市场,全世界一半的化妆品品牌都是其客户。中国客户有珀莱雅、拉芳家化、 环亚集团、上海家化等。①个人护理产品齐全,覆盖四大类,前 5 大原料分别是活性成分 117 种、表面活性剂 99 种、润肤剂 48 种、增溶剂 36 种、乳化剂 35 种,分别占比 23%、 18%、9%、7%、6%。②基于 Care Creations® 品牌提供活性配方方案,致力于满足客 户和消费者快速变化的需求。目前 BASF 的配方约有 899 种,包括面部护理 334 种、身体 护理 209 种、护发/洗发 148 种、防晒 79 种、沐浴露 68 种、发型设计 48 种、口腔护理 2 种。

③研发实力强劲,提供规模化平台支持创新。2021 年 BASF 营养与护理部门营收 1.77 亿欧元,同比增长 10.8%。2021 年研发费用率达到 3%,2018-2021 年间研发费用率基本 保持稳定在 3%左右。BASF 拥有三大跨学科创新平台,其中包括表现遗传学、微生物组 和植物材料萃取,以研究新概念的活性成分和商业应用。同时提供数字化、定制化平台技 术,如 Emuage 技术、D'lite 数字平台和提供防晒模拟计算器 EcoSun Pass 等

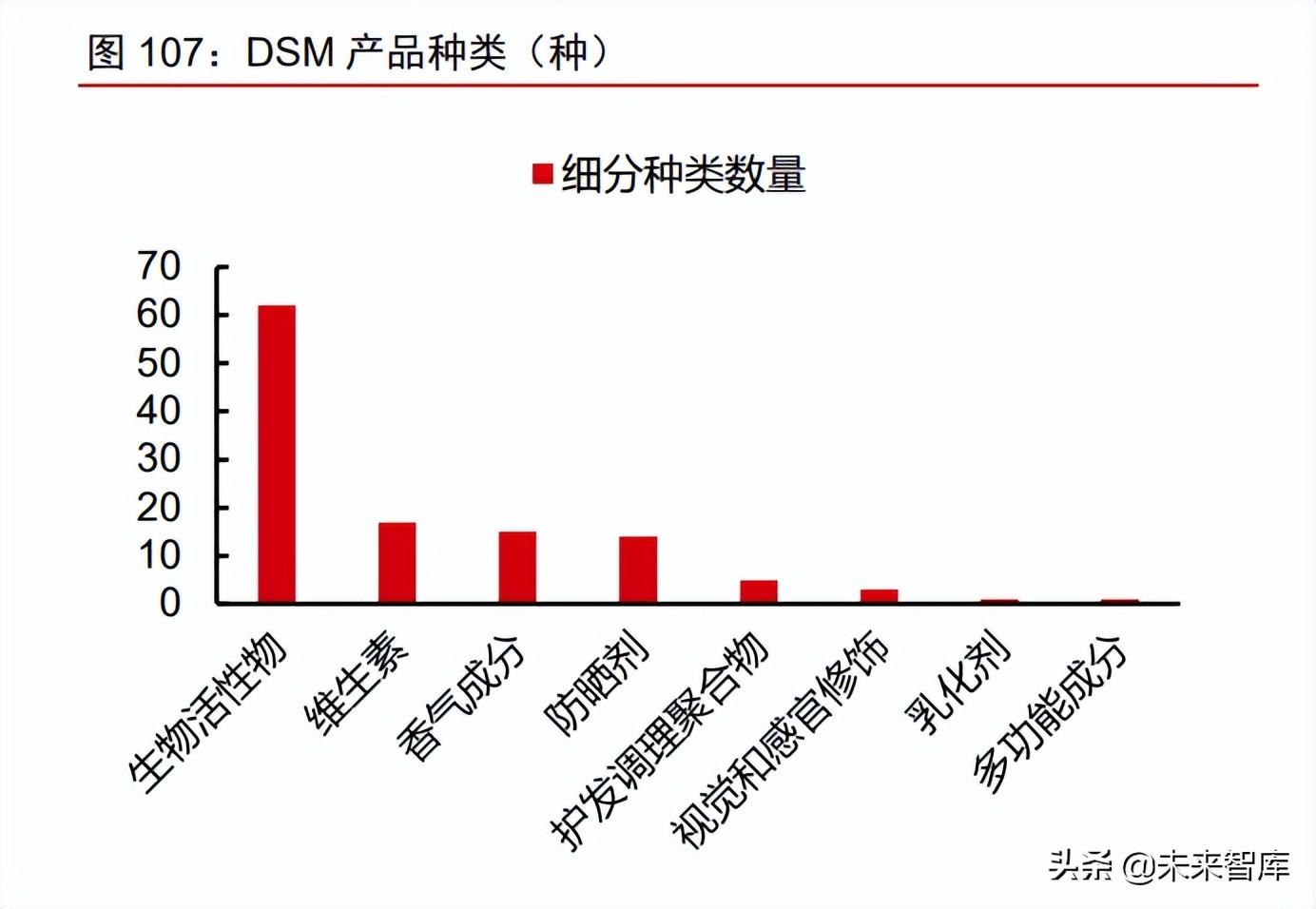

DSM(帝斯曼):国际美妆原料龙头企业,以活性成分和香气成分为主,提供弹性美容解 决方案

帝斯曼国际客户有雅诗兰黛、香奈儿、欧莱雅、宝洁、联合利华、资生堂等,国内客 户有伽蓝、珀莱雅等。①提供活性成分和技术&性能成分,以活性物质和香气成分为主。 目前 DSM 官网分成 8 大子品类,共 118 种,种类由高到低分别是皮肤生物活性物质(62 种)、维生素(17 种)、香气成分(15 种)、防晒剂、护发调理聚合物 QUALI®视觉和感官 修饰剂、视觉和感官修饰剂、乳化剂和多功能成分。②提供弹性美容解决方案。根据客户 需求,多元化、定制化开发配方,提供原料成分和即用型配方。DSM2021 年个护及香气 部门 40%销售收入来自于解决方案,如预混合配方、市场解决方案、个性化定制营养方案等。目前 DSM 官网上共有 221 种配方,由高到低分别是面部护肤配方(102 种)、防晒配 方(49 种)、护发配方(33 种)、身体护理配方(23 种)、彩妆配方(14 种)等。

③致力于多功能成分等研发创新。2021 年 DSM 的营养部门投入研发费用 2.57 亿欧 元,同比增长 6.64%,2016-2021 年年复合增长率为 4.63%。2021 年研发费用率达到 3.7%, 2016-2021 年部门每年研发费用率稳定在 4%左右。研发体系由五个应用实验室(欧洲、 美国、巴西、中国、新加坡)组成的跨区域网络,提供相容性测试、性能测试、感官知识, 并提供开发创新声明和产品概念,形成完善配方支持体系。

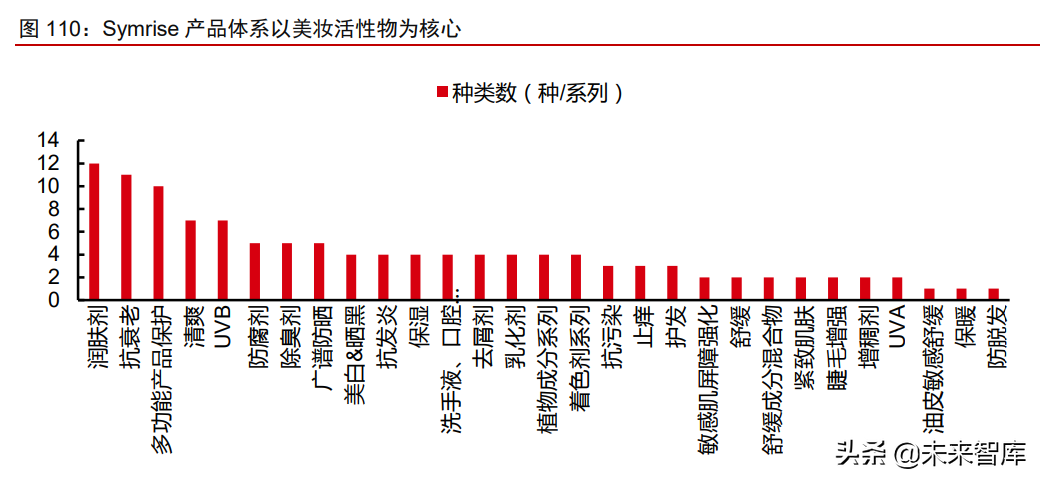

Symrise(德之馨):国际四大香精香料龙头,以香气成分和活性成分为主

2021 年 Symrise 香味与护理部门在 30 个选址,销售布局 135 个。国际客户 包括欧莱雅、宝洁、强生、城野医生等。国内客户包括上海家化、伽蓝、韩束、环亚、相 宜本草、御泥坊等。①产品体系以香气成分和美妆活性物为核心。Symrise 香气成分达到 156 种。化妆品成分产品分成 7 大类,约有 120 种/系列,分别是活性成分(46 种)、微保 护成分(24 种)、植物提取物(四种系列)、性能成分(18 种)、头发护理成分(10 种)、防晒成分(14 种)、着色剂(四种系列)。按照本文的四大类进行合并,则公司在技术&性 能成分约有 37 种,活性成分约有 83 种。技术&性能成分仅有乳化剂、润肤剂、增稠剂和 防腐剂,品种较少。而活性成分功丰富,甚至包括保暖、清爽、防脱发、油皮敏感修复 等特殊成分。②结合原料研发优势,Symrise 提供“Beauty+”跨维度解决方案,提供配 方应用支持,如防晒+气味控制和保湿;增白剂+香味;香水+舒缓皮肤成分、适用于敏感 皮肤。

③研发创新能力强势,美妆成分领域的创新领军企业。2021 年 Symrise 香味与护理 部门投入研发费用 1.08 亿欧元,同比增长 4.55%,2016-2021 年研发费用年复合增长率 为 3.16%。研发费用率为 7.25%,2017-2021 年研发费用率都维持在 7%以上。公司具有 化妆品成分、香料封装和释放系统、可持续产品的绿色化学、异味管理和口腔护理等领域 5 个研究平台、应用网络、消费者调研、由细胞、分子和微生物学家组成的跨学科研 究小组等研究优势。

Ashland(亚什兰):覆盖技术&性能成分和活性成分,主打技术性能成分和生物功能成分

公司客户包括大型跨国品牌消费品公司和小型独立精品公司的配方师,国际客户包括 雅诗兰黛、迪奥、海蓝之谜等,国内客户包括珀莱雅等。①产品体系覆盖技术&性能成分 和活性成分,防腐剂和生物功能成分种类丰富,纤维素和 PVP 营收高。根据公司官 网,目前 Ashland 约有 154 种产品,由高到低前 3 种分别是防腐剂(73 种)、生物功能成 分(42 种)、增稠剂(13 种)。营收来看,纤维素和 PVP 等技术&性能成分营收占比更高。 根据 Ashland 年报数据显示,2021 年纤维素在个护部门营收占比 18%,PVP 营收占比 18%。

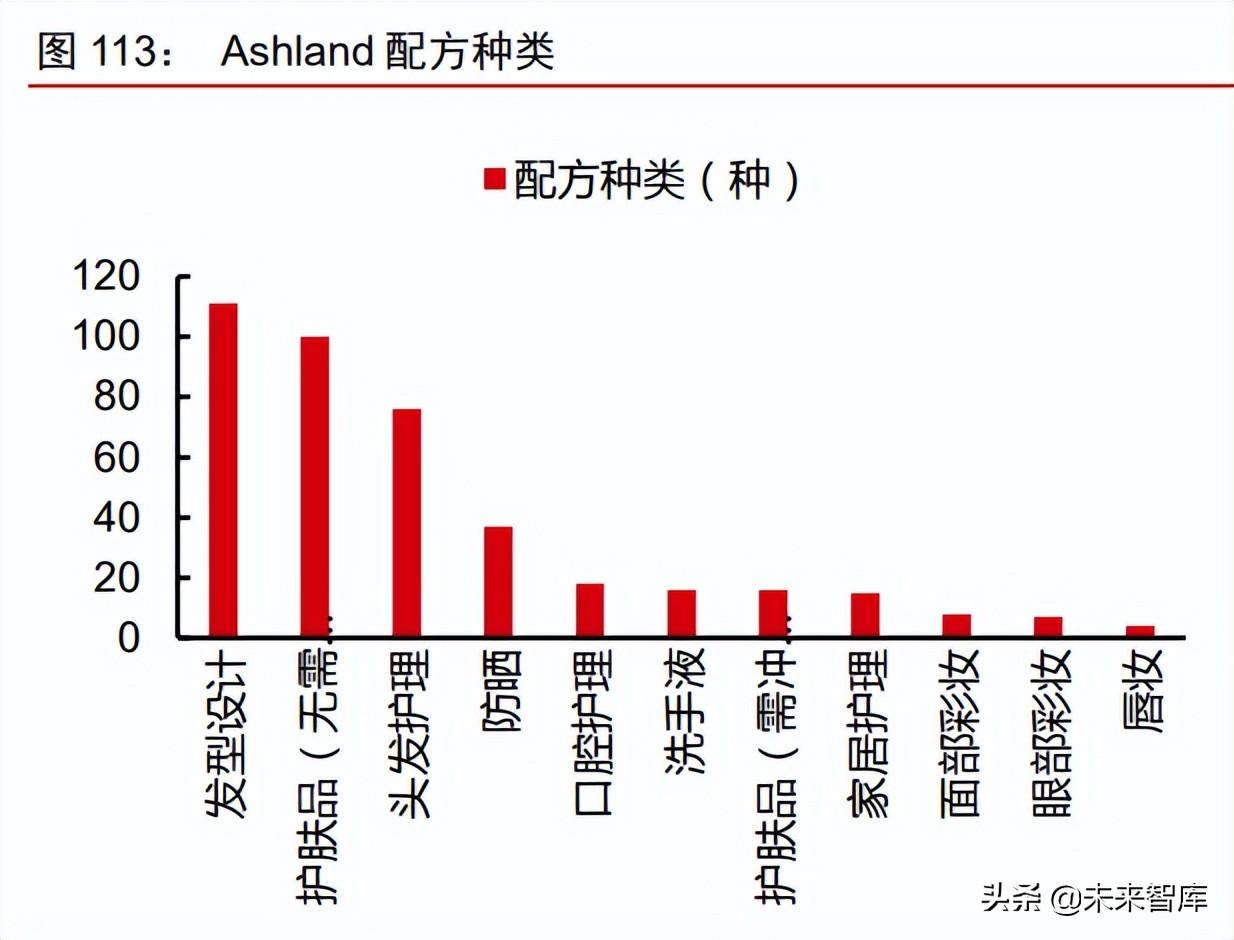

②配方种类以发型设计和无需冲洗类护肤品为主。Ashland 将护肤品根据是否需要冲 洗分成两类,需要冲洗类是指洗面奶、磨砂膏等,无需冲洗类是指精华、面霜、水乳等。 根据官网,目前 Ashland 约有 408 种配方,由高到低分别是发型设计(111 种)、无需冲 洗类护肤品(100 种)、头发护理(76 种)、防晒(37 种)等。

③拥有创新和科学研发平台,在自然生物技术领域占据核心地位。2021 年 Ashland 总研发费用 0.5 亿美元,研发费用率 2.4%。个护和家居护理部门拥有 8 个研发中心,13 个制造基地(位于美国、法国、墨西哥、印度、德国、英国等地)。公司拥有个护及家居 护理领域的科学和创新平台,在自然及自然衍生技术领域占据核心地位,包括相关专利成 分和专有可持续技术。(报告来源:未来智库)

Croda(禾大):覆盖表活、技术&性能成分和活性成分,主打多肽、自然、生物科技三大 高端美妆活性物领域

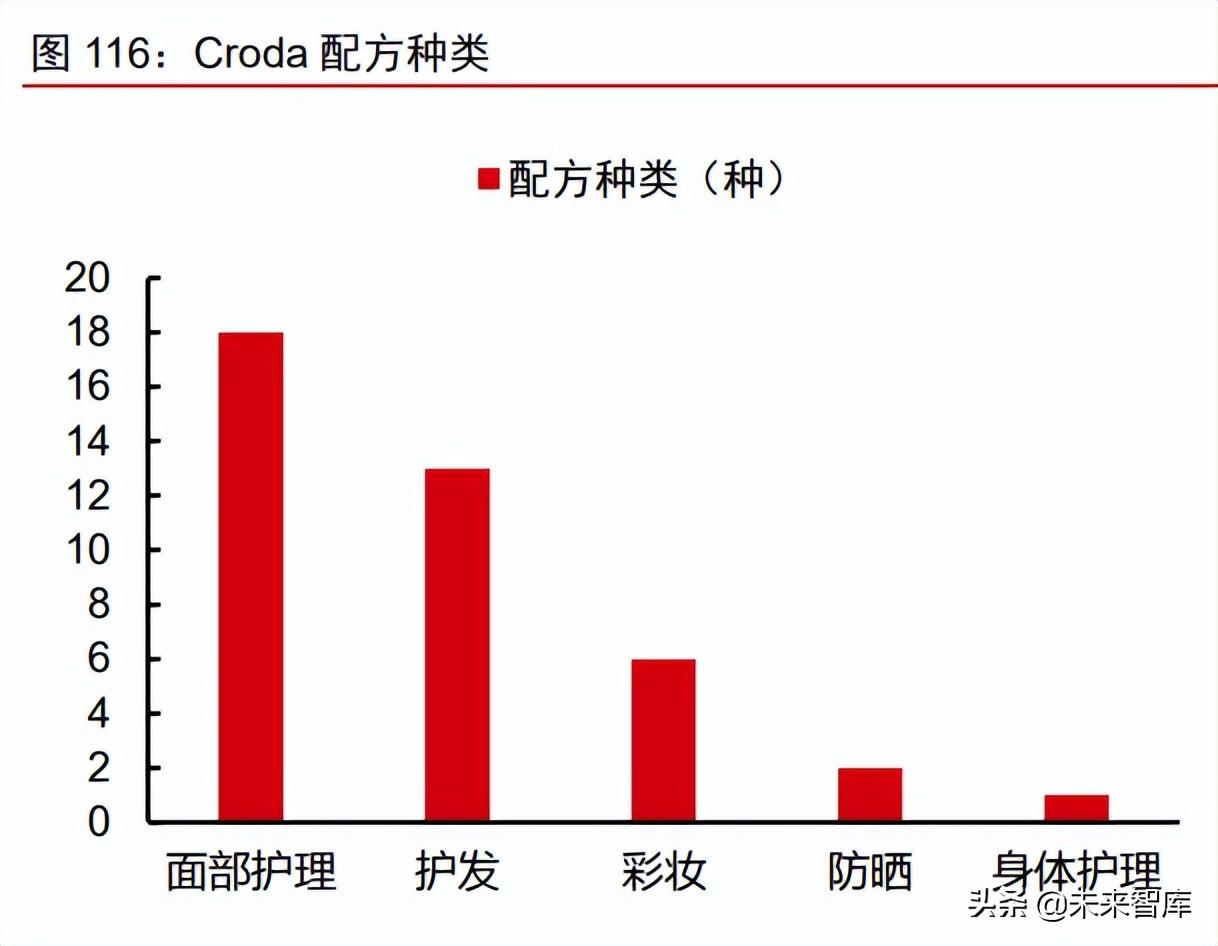

①产品体系丰富,乳化剂、美妆活性物和表活种类多。从具体产品来看,乳化剂、 活性成分和表面活性剂的产品种类丰富,分别达到 303 种、276 种和 147 种。在美妆活 性物的多肽、自然、生物科技三大利基市场中,Croda 的抗衰产品中 80%含有多肽,新研 发产品中 80%是绿色天然的、33%的产品是生物技术驱动的,并且拥有多个生物技术平台。 ②提供配方解决方案,覆盖多领域。公司提供约 40 种配方,各品类配方数量由高到低分 别是身体护理、护发、彩妆、防晒、身体护理,分别达到 18 种、13 种、6 种、2 种和 1 种。如 Crodarom 系列不仅提供植物提取活性物成分,且提供一整套完善的配方服务支持 体系,业务内容包括:萃取植物活性成分,并进行功宣称;传统及植物疗法知识的优势, 具有文献目录支持;提供植物理念,进行图片、产品故事、品牌营销支持。

③原料研发体系成熟,持续性研发创新。2021 年 Croda 集团投入研发费用 0.59 亿英 镑,研发费用率达到 3.11%。2021 年新研发和具有专利保护的产品占总营收的比例达到 44%,比 2020 年同比增长 6pcts。2021 年,公司共有 45 个研发中心,拥有 579 个合作 伙伴,同比增长 9%,与自身研发体系互为补充。

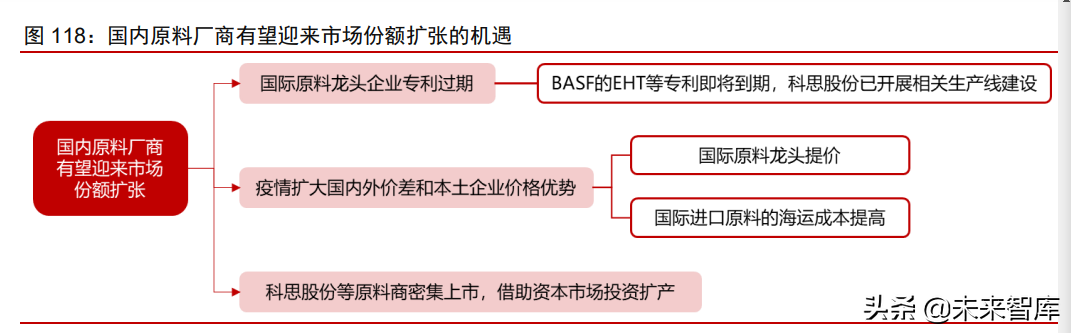

国内企业有望迎来份额扩张机遇

随着国际企业的一些原料专利过期,以及疫情导致国际原料龙头供应体系不稳定、生 产成本和运输成本大幅度上升,国内企业有望迎来扩张机遇。且近年来科思股份、新瀚新 材、天赐生物等原料商密集上市,借助资本市场投资扩产、引进人才、打开视野,知名度 提升、产业链地位有所增强。

随着国际企业的一些原料专利过期,国内原料厂商有望迎来市场份额扩张的机遇。具 体而言:①如 BASF 的 EHT、DHHB 的专利到期,而据科思股份 2020-2021 年相关变更 募集资金的公司公告显示,科思股份的子公司马鞍山科思已开展 EHT、DHHB 等防晒剂新 品的生产专利申请和生产线建设。其中 EHT 生产线已投入 1022.68 万元,达到每年 1000 吨产能。DHHB(科思称其为 PA)生产线于 2021 年 Q4 开工建设,拟投入 7200 万元, 达到每年 500 吨产能,计划于 2022 年上半年投产。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

拓展知识:腾冲化妆品牌排行榜有哪些