前沿拓展:国产化妆镜品牌排行榜前十

(报告出品方/分析师:申万宏源证券 张静含 陈烨远)

1. 澳华内镜:厚积薄发的国产软镜设备龙头 澳华内镜(代码 688212.SH)成立于1994年,是国内较早从事软性电子内窥镜研发和制造的企业之一。公司是上海市科技小巨人企业、上海市“专精特新”中小企业。

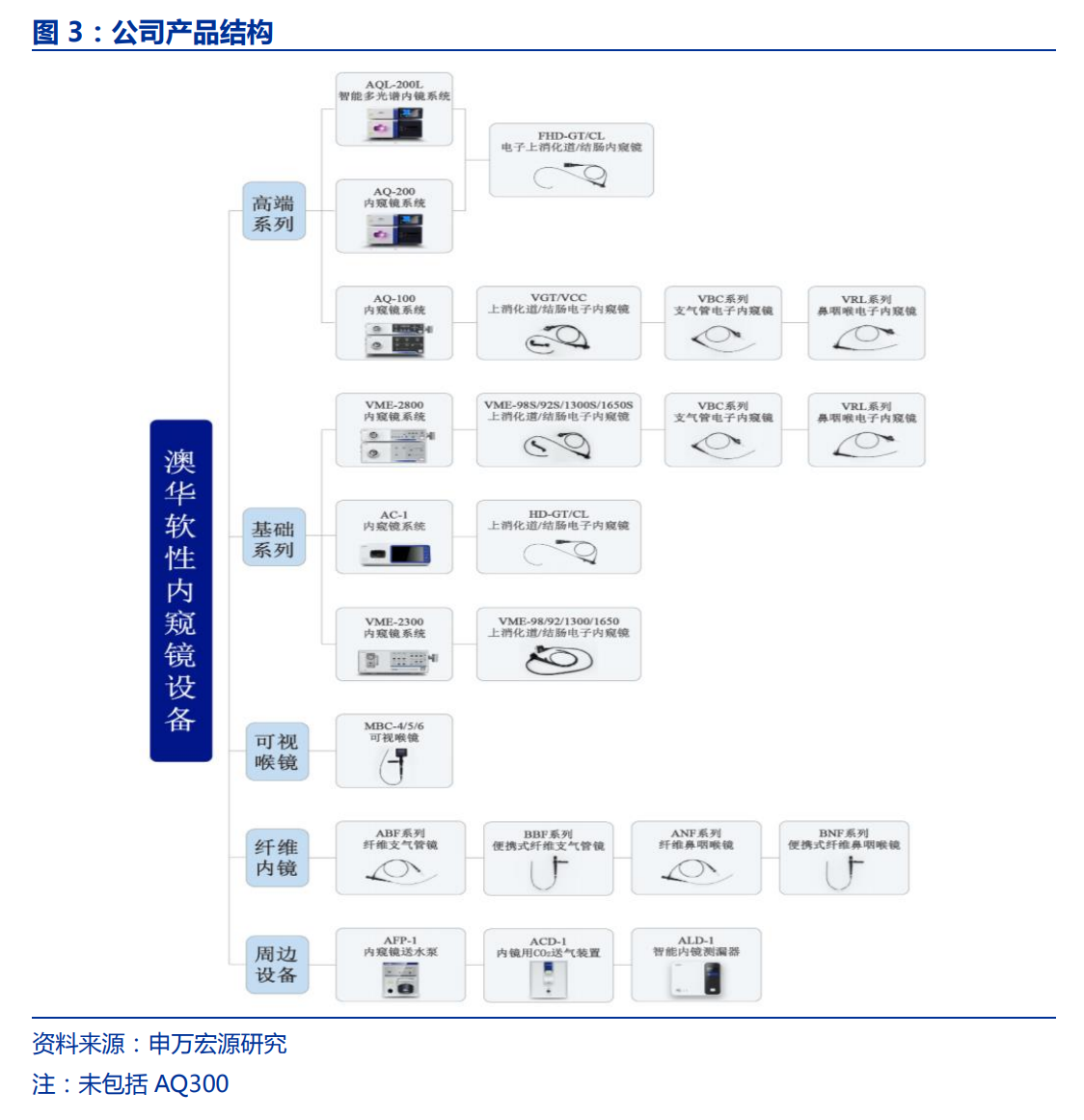

公司围绕内镜诊疗领域进行了系统性的产品布局,经过 20 多年的专注与创新,逐步突破了内窥镜光学成像、图像处理、镜体设计、电气控制等领域的多项关键技术,产品应用于消化科、呼吸科、耳鼻喉科、妇科、急诊科等临床科室,在国外厂商处于市场垄断地位的软性内窥镜领域逐步占有了一席之地,产品也相继进入德国、英国、韩国等发达市场。

公司代表产品 AQ-100 和 AQ-200 系列产品被中国医学装备协会列入国产医疗设备名录、被上海市工信委列入上海市创新产品推荐目录。

公司产品还多次荣获 IF 设计奖(IF design Award)、日本优良设计奖(Good Design Award)、红点奖(Red Dot Award)等产品外观设计类国际奖项。

截至 2022 年三季报,顾康直接持有公司 12.71% 股份,顾小舟直接持有公司 16.3% 股份,同时顾康、顾小舟通过小洲光电间接控制公司 2.35% 的股份。顾康、顾小舟父子为公司的控股股东及实际控制人。

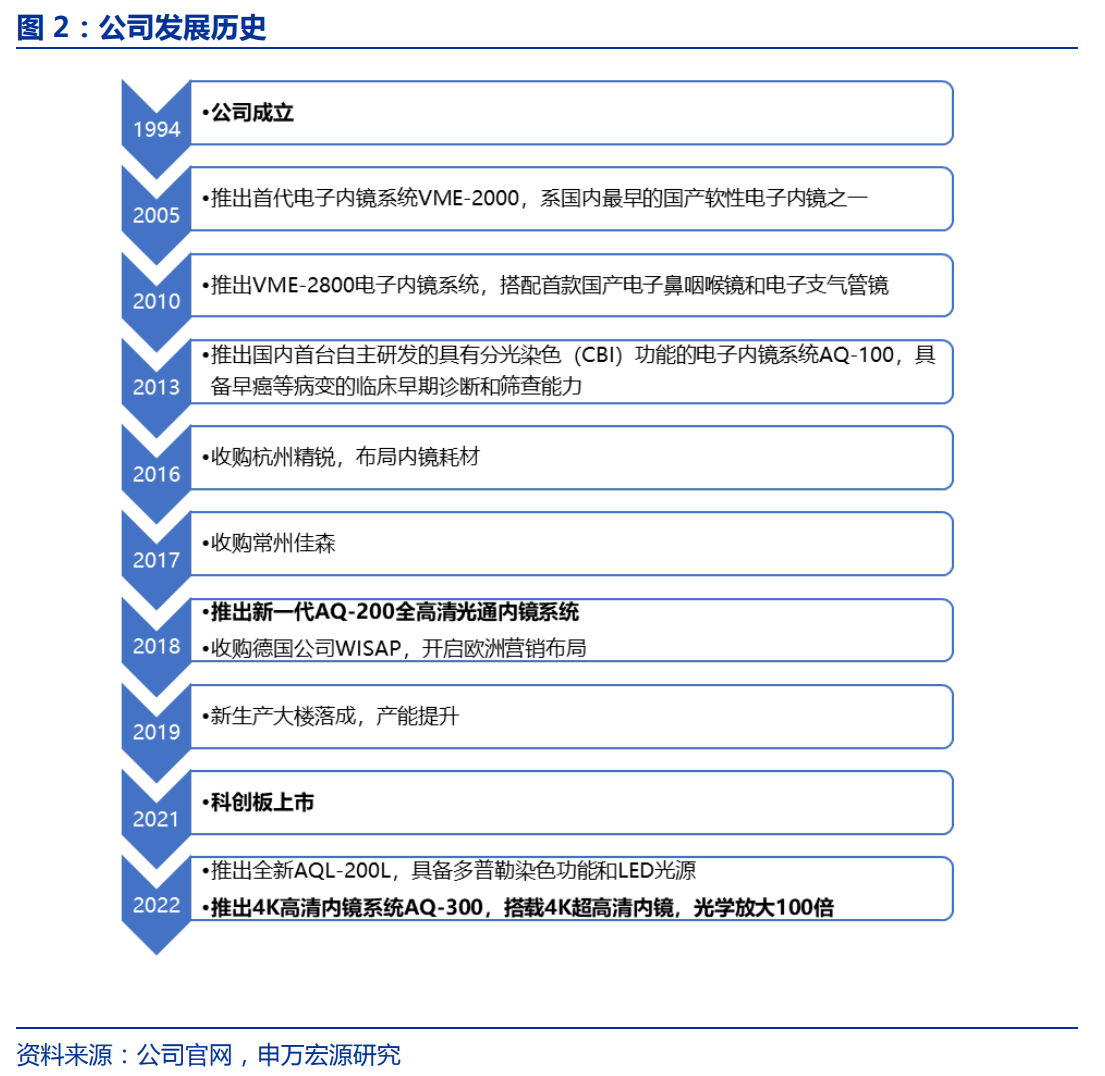

1.1 深耕软镜行业超 20 年,产品不断高端化

产品高端化,逐步打破进口垄断。公司于 2005 年推出首代电子内镜系统 VME-2000,系国内早的国产软性电子内镜之一,打破了该领域完全依赖进口设备的局面。

随后数年内公司加大了在内窥镜设备领域的研发投入和人才引进力度,缩短了与国外主要厂商的总体技术差距。

2010年,公司推出 VME-2800 电子内镜系统,其搭配了国产电子鼻咽喉镜和电子支气管镜。

2013年,公司推出国内首台自主研发的具有分光染色(CBI)功能的电子内镜系统 AQ-100,具备早癌等病变的临床早期诊断和筛查能力。

2018 年,公司在国内推出新一代 AQ-200 全高清光通内镜系统,创新性地采用激光传输技术和无线供电技术,实现了设备间的电气隔离并显著提高了临床操作的性和便捷性,与国外厂商主流产品相比具备差异化的竞争优势。

AQ-200 搭配 1080P 成像模组和 CBI Plus 分光染色技术,成像更加锐利清晰,进一步提升消化道早期病变的临床发现能力。

2022 年 11 月,公司发布新一代旗舰机型 AQ300,领先国内外竞争对手率先进入 4K 领域,AQ-300 在图像、染色、操控性、智能化等方面均进行了创新与升级(详见后文)。

1.2 股权激励彰显信心,有望进入业绩爆发期

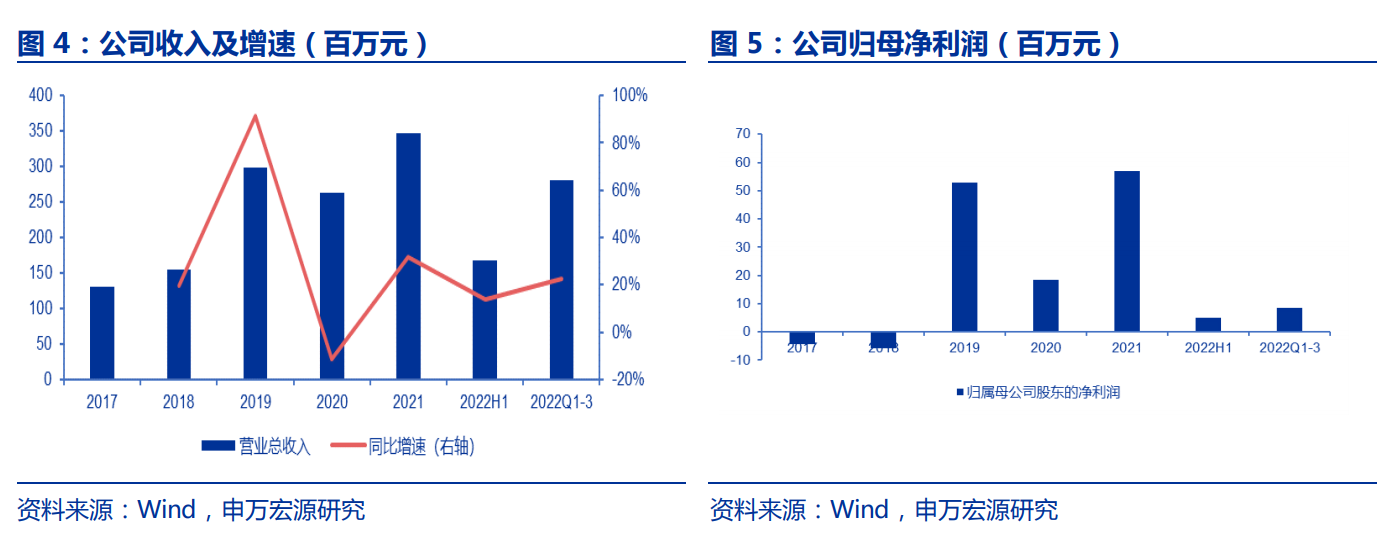

受到疫情影响,今年增速放缓。2021 年公司实现营业收入 3.47 亿元,同比增长 32%,2017-2021 年 CAGR 为 28%。

随着市场需求的快速增长以及公司产品逐步完善和渠道逐步搭建完备,公司软性内窥镜主机、镜体和内窥镜手术诊疗耗材的销量不断增加。

2020 年受新冠疫情影响,公司产品销量有所下降,2021 年恢复。

2022 年上半年公司再受疫情影响,实现营业收入 1.67 亿元,增速放缓(同比增长 14%),三季度起恢复。

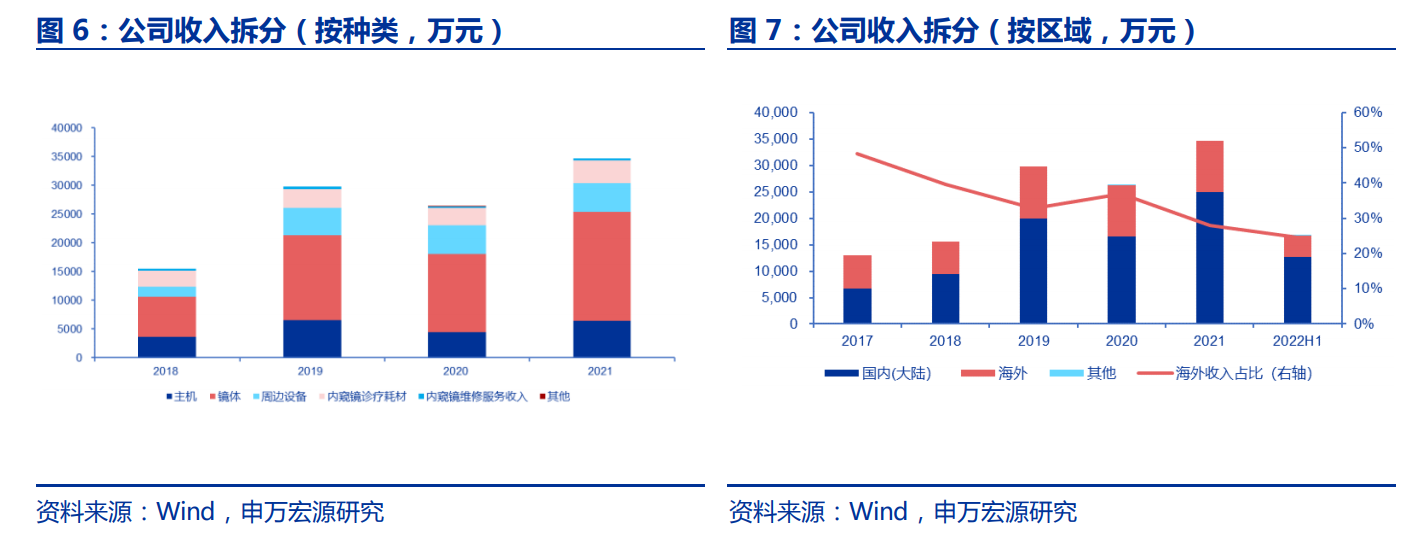

收入以内镜设备为主,国内占比提升。

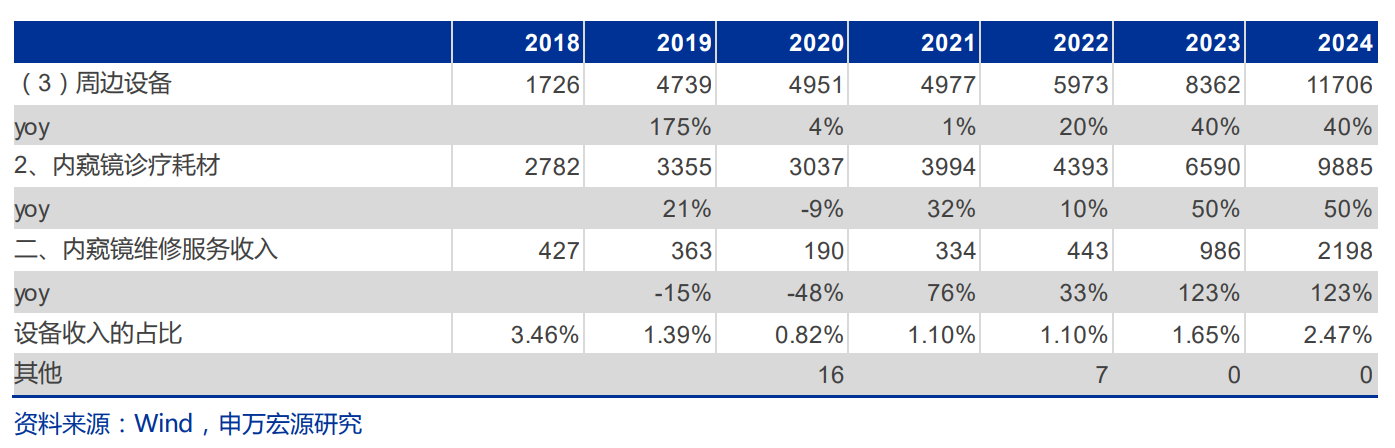

包括主机、镜体和周边设备在内的内窥镜设备类产品是公司主要收入来源,2021 年内镜设备收入 3.0 亿元,占比约 87.5%,2021 年内窥镜诊疗耗材收入 3994 万元,占比 11.5%。

不同于奥林巴斯为代表的海外龙头公司拥有巨大的存量装机,公司市场装机量较低,因此内窥镜维修服务收入比例也较低。

近年来随着公司新产品的逐步放量以及国内市场的增长,公司国内收入占比逐步提升。2021 年公司实现海外收入 0.97 亿元,收入占比 28%。

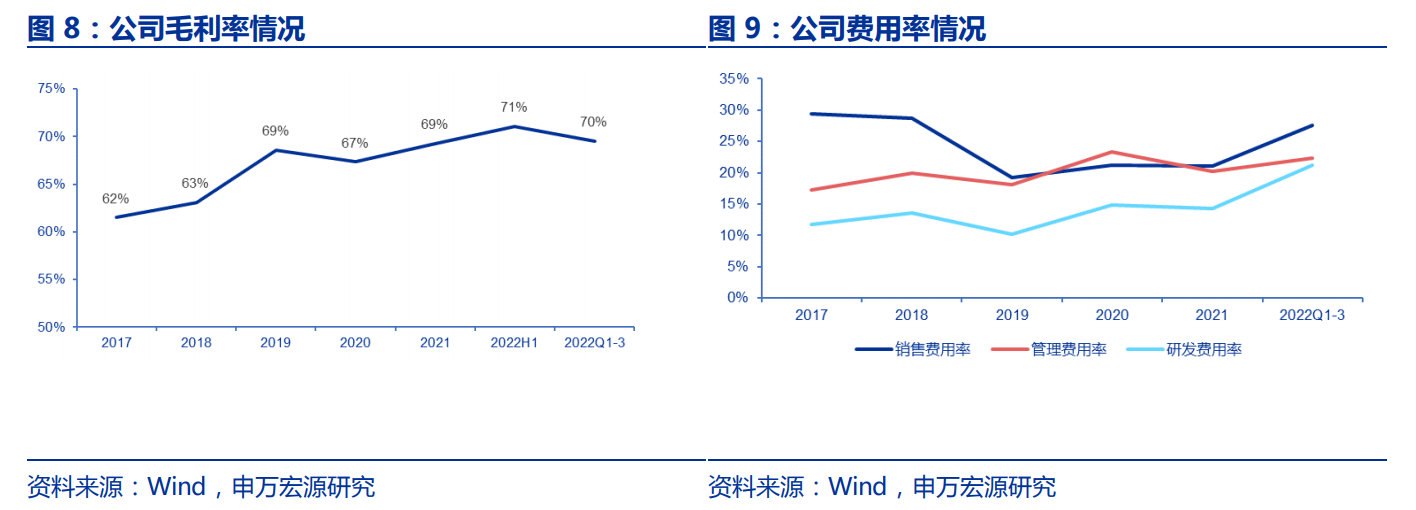

毛利率提升,研发投入较高。

2022 年上半年,公司毛利率 71%,随着公司收入规模的增加和产品的高端化,公司毛利率呈现上升趋势。

费用率方面,公司尚处在发展较早期阶段,收入规模较小,费用率相对较高。尤其在研发方面公司投入较大,2019-2021 年公司研发费用分别为 3045 万、3923 万和 4935 万,2022 年前三季度公司研发费用 5950 万,研发费用率呈上升趋势。

股权激励计划彰显高成长信心。

2022 年 1 月,公司发布《上海澳华内镜股份有限公司 2022 年限制性股票激励计划(草案)》,拟向激励对象授予合计 250 万股,约占公司股本总额的 1.87%。

激励计划授予的限制性股票对应的考核年度为 2022 年-2024 年,激励计划设置了 A、B 两级业绩考核目标,其中 A 目标 2022-2024 年收入不低于 4.4 亿元、6.6 亿元、9.9 亿元,2023 年和 2024 年对应增速均为 50%,2023 年和 2024 年净利润不低于 8000 万和 12000 万。

公司对于 2023 年和 2024 年业绩考核目标的设定充分彰显公司对包括 AQ300 在内核心产品上市后业绩增长的信心。

2. 内镜设备高壁垒,进口垄断待破局

2. 内镜设备高壁垒,进口垄断待破局 2.1 中国是癌症大国,消化系肿瘤发病率高

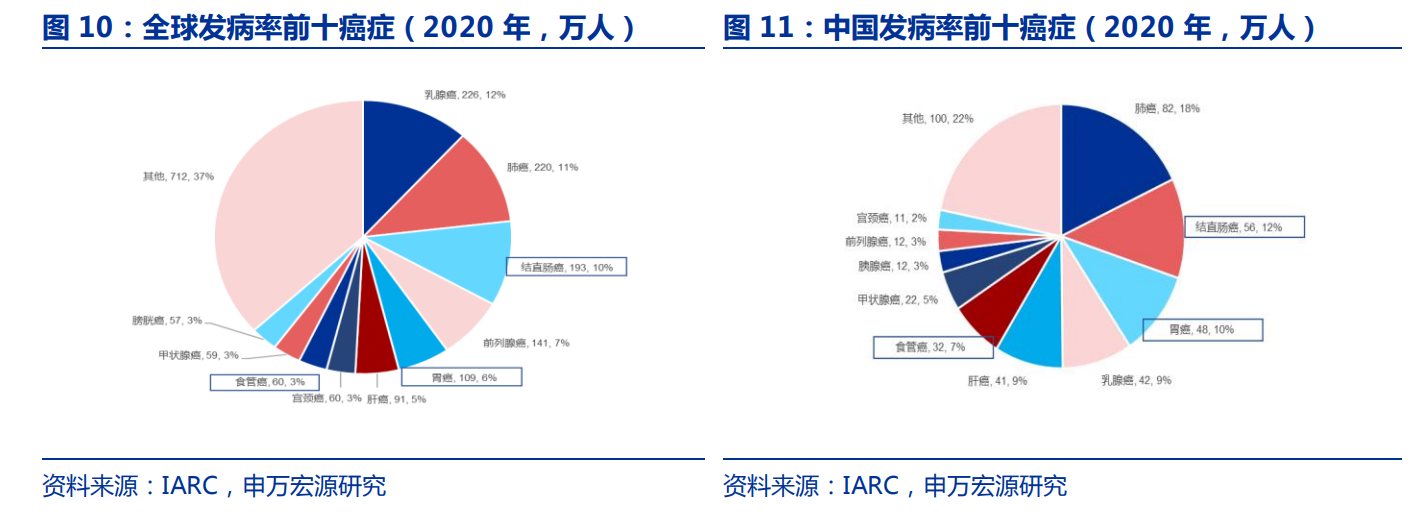

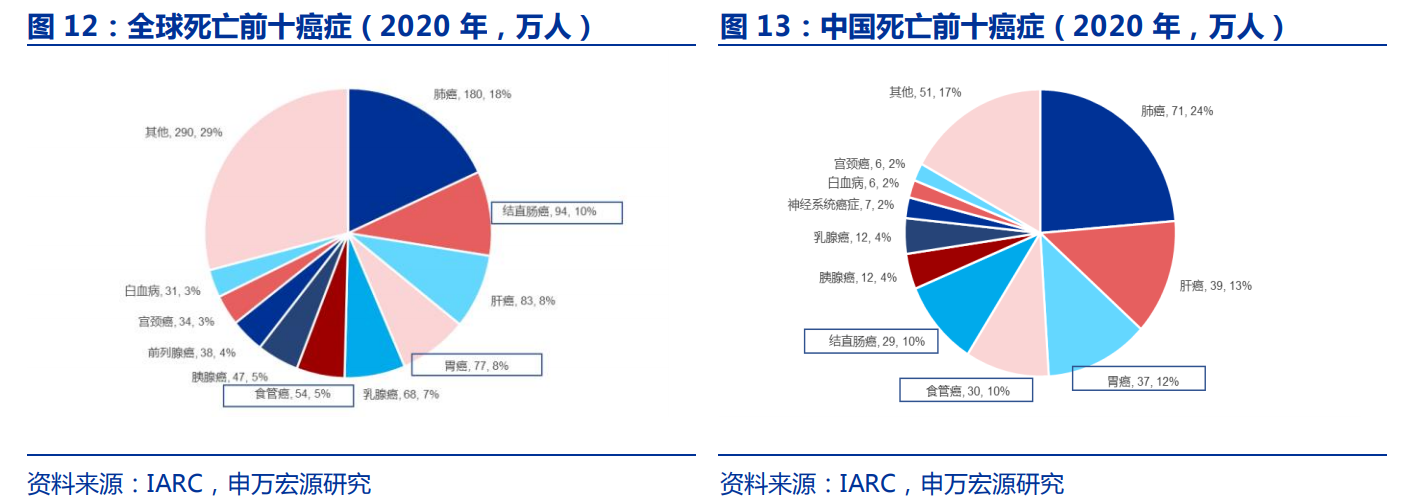

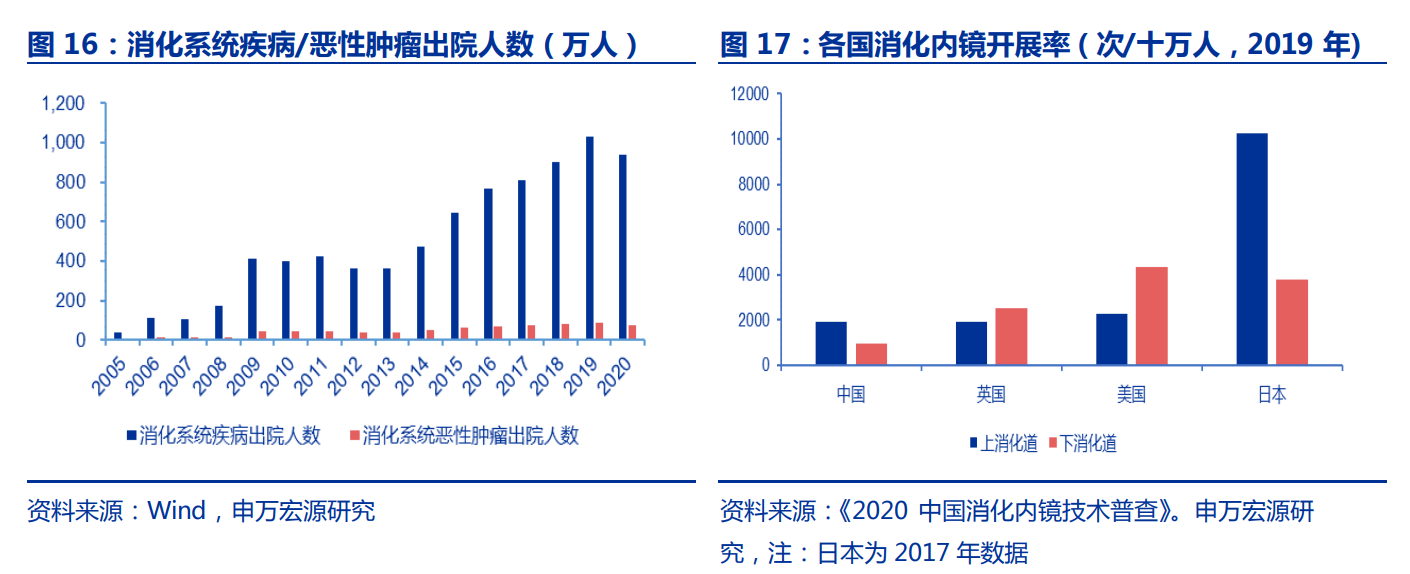

我国是大癌症发病国:据世界卫生组织国际癌症研究机构(IARC)发布的 2020 年新癌症负担数据,2020 年中国新发癌症病例 457 万例(占 23.7%,癌症新发人数第一),其中男性 248 万例,女性 209 万例。

2020 年中国癌症死亡病例 300 万例(占 30%,癌症死亡人数亦为第一),其中男性 182 万例,女性 118 万例。

中国消化系肿瘤高发:乳腺癌在发病数高居第一,但中国则位居第四,相比数据,中国消化系癌症发病率更高,结直肠癌(占比 12%)、胃癌(占比 10%)和食管癌(占比 7%)三种癌症的发病比例均高于水平,2020 年三类癌症合计新发高达 136 万人,占到全部新发人数的近 30%。

消化系肿瘤死亡人数占比高。

从死亡人数上看,2020 年癌症死亡病例 996 万例,其中结直肠癌、胃癌和食管癌占比分别为 10%、8%和 5%,合计约 23%。

2020 年中国癌症死亡人数 300 万,其中胃癌、食管癌和结直肠癌占比分别为 12%、10%和 10%,合计约 32%,消化系肿瘤死亡人数的占比高于发病占比。

2.2 国内检查率不足,胃癌五年生存率低

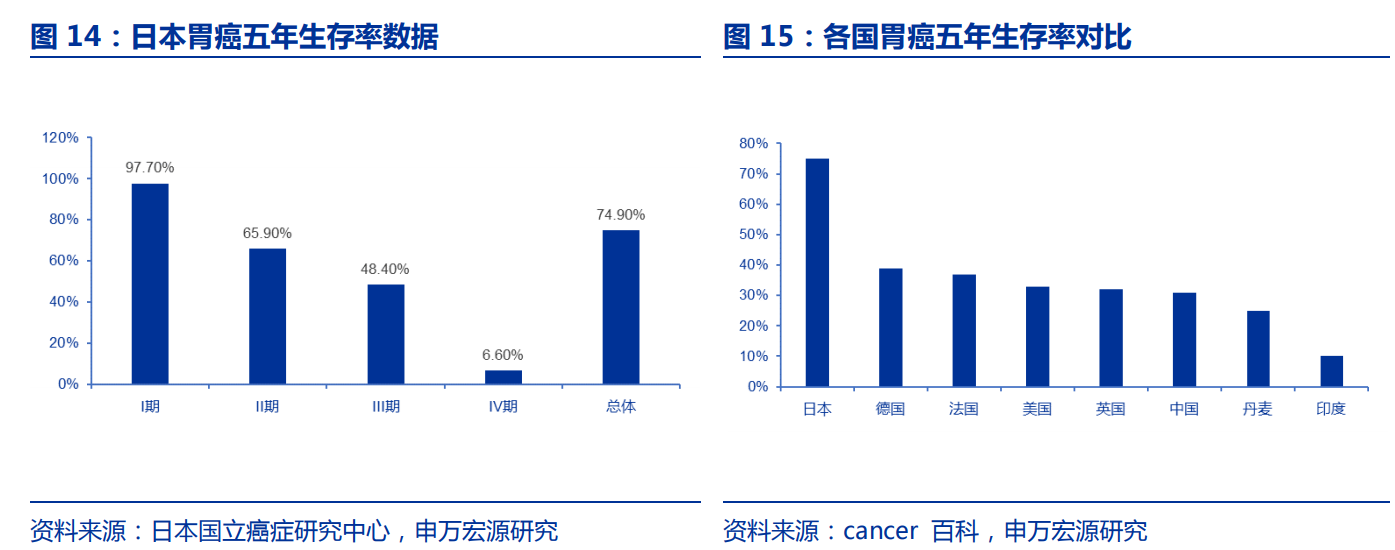

消化道早筛显著提高生存率。消化系恶性肿瘤发展进程缓慢,早筛窗口期长,因此具有高可行性。胃癌为例,胃镜检查是发现早期胃癌有的方式,发达早期胃癌术后的 5 年生存率可达 90%以上,而晚期胃癌 5 年生存率不到 10%,因此内镜检查普及可以显著降低胃癌死亡率。

以日本为例,日本政府在 2016 年正式决定将胃癌的内镜筛查作为项目,并将 40 岁以上人群作为目标筛查人群。

因此,虽然日本胃癌发病率较高,但其死亡率与发病率的比值却低于我国和西方,当前日本胃癌的 5 年生存率超过 70%(I 期胃癌甚至达 到 98%),而当前我国胃癌五年生存率仅 30-40%。

政策驱动内镜检查普及度提升。

2018 年 4 月 13 日“消化道肿瘤筛查及早诊早治计划”正式启动,项目启动后争取每年筛查 1000-2000 万人,并计划依托筛查,在 2030 年实现我国胃肠道早癌诊断率提高到 20%,胃肠道癌 5 年生存率提高至 50%。

2019 年 6 月,卫健委印发《上消化道癌人群筛查及早诊早治等技术方案》,核心内容是评估个体患上消化道癌的风险,对筛选出的高危人群进行上消化道内镜检查,在一次内镜检查中发现上消化道不同部位的病变,对发现的可疑病变进行活体组织病理学检查。

层面对消化道早筛的重视正驱动内镜检查需求增长。

我国消化内镜发展迅速,但和日本差距。

根据《2020 中国消化内镜技术普查》,2012-2019 年间我国消化内镜学科得到显著发展。开展消化内镜诊疗的医疗机构从 6128 家增长至 7470 家(增长 21.9%)。

从业医师人数由 26203 人增长至 39639 人(增长 51.3%)。2019 年全国共开展消化内镜诊疗 3873 万例,较 2012 年增长 34.6%。2012 年至 2019 年我国消化内镜设备保有量大幅度提升,其中消化内镜主机数量由 12472 台增长至 17374 台(增长 39.3%)。

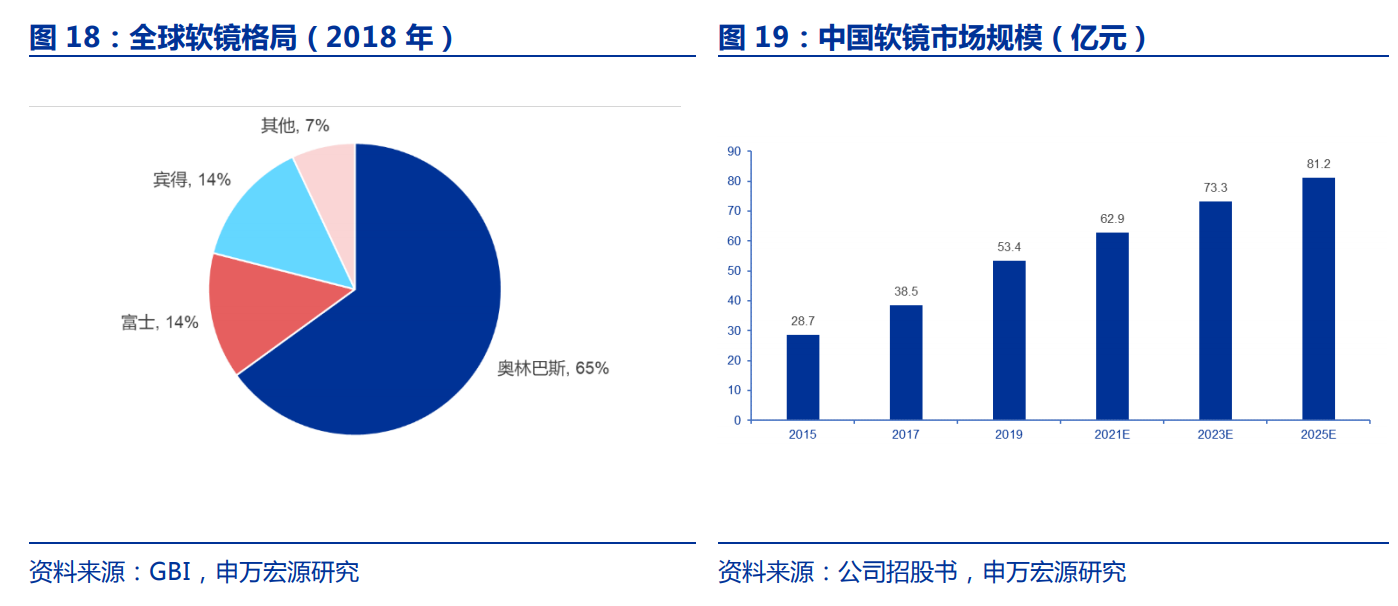

过去十年我国的消化内镜发展迅速,硬件资源和人力资源配置水平显著提高,与发达的差距逐渐缩小,我国的胃镜开展率(每 10 万人)已超过英国、接近美国,但与日本相比还差距较大(下消化道内镜还远落后于上述三国)。

2020 年我国每 100 万人有开展消化内镜的医疗机构为 5.3 家、医师约 28 人,而日本的这 两个数据分别为 164.7 家、191.2 人,差距仍然。

内镜诊疗有望下沉:根据《中国消化内镜杂志》数据,我国县域人口约为 9.2 亿,占全国总人口的 70.9%,县域医院覆盖范围广、贴近居民,是我国消化内镜诊疗的基础力量。但消化内镜专科发展水平在不同地区及城乡之间分布不均衡是国内外普遍存在的一种现象。

根据《2019 年医疗服务与质量报告》消化内镜部分数据,目前能够开展消化内镜 诊疗的医院中 54%是县域医院,但县域医院的消化内镜医师人数仅占全国的 39%,县域医 院的消化内镜诊疗量也仅占到全国的 38%。我国消化内镜技术分布情况与人口分布并不匹 配,人力及软硬件资源更多集中在城市而非县域,未来内镜技术持续向县级医院的下沉有望带动需求持续增长。

2.3 软镜市场持续增长,国内外均为日企主导

软镜市场超百亿美元。根据公司招股书估计,2019 年软性内窥镜市场销售额规模预计为 118.5 亿美元,2015 年-2019 年年均复合增长率为 9.18%,高于同期医疗器械行业的平均复合增速,预计到 2024 年,软性内窥镜市场销售额规模将达到 184 亿美元。

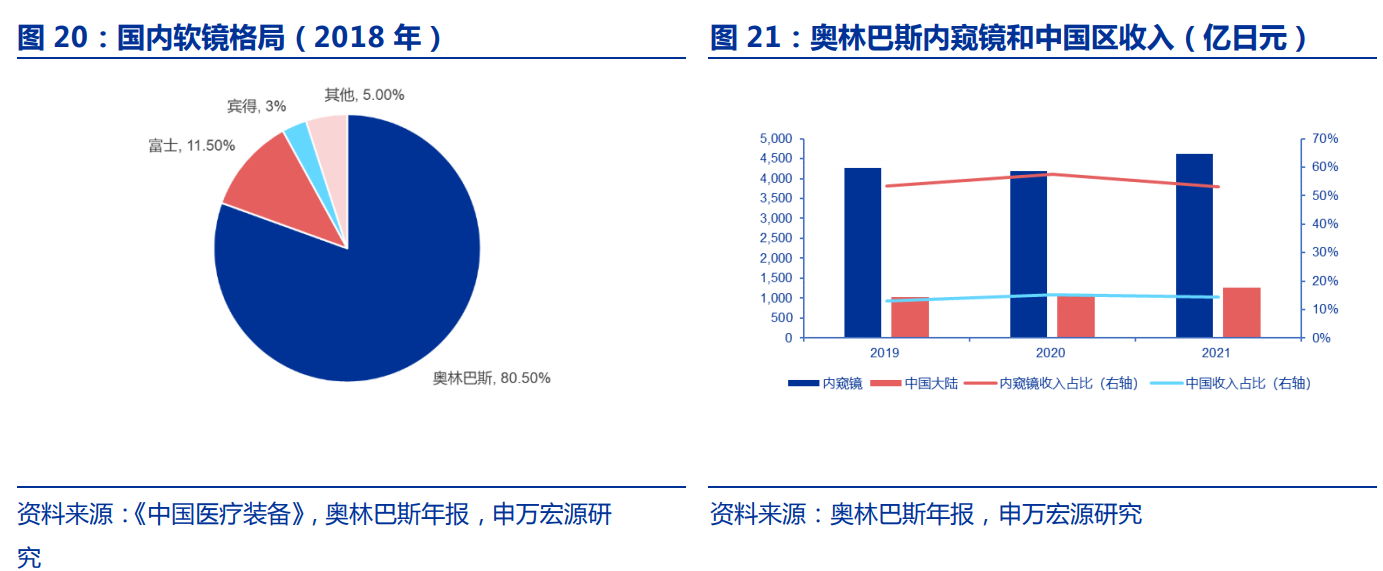

2018 年,软性内镜市场奥林巴斯占据 65%的市场份额,宾得医疗和富士胶片各分别占据 14%的市场份额。

上述三家日本内窥镜企业凭借先发优势和成熟技术优势,占据了软性内窥镜市场超过 90%市场份额。

国内市场超过 50 亿,亦为日企垄断。

根据公司招股书估计,2019 年中国软式内窥镜市场规模约 53.4 亿元,预计 2025 年达到 81.2 亿元(CAGR 约为 7%)。

国内市场亦为日本企业垄断,根据《中国医疗装备》和公司招股书估计,2018 年奥林巴斯、富士和宾得分别占据 80.5%、11.5%和 3%的份额,其他企业(主要是澳华内镜和开立医疗)仅合计占 5%份额,国内市场几乎为日企垄断。

2.4 软镜高技术壁垒,CMOS 发展打破日企垄断

内窥镜是临床中常用的医疗器械,医务人员可使用内窥镜器械在直视下或辅助设备支持下,通过人体自然腔道或人工建立的通道,对局部病灶进行观察、组织取材、止血、切除、引流、修补或重建通道等,具有较广的应用场景。

相较于传统医学,微创和的医学提高了诊治率,减轻了患者痛苦,是医学技术发展的革命性进步,也是未来医学的发展方向。内窥镜设备常搭配内镜诊疗手术耗材使用,在内窥镜检查或手术中起到活检、止血、扩张、切除等作用。

按照镜体的软硬程度和应用场景,可以分为软性内窥镜和硬管内窥镜。

电子软性内窥镜设备主要包括三个部分:

1、内镜主机:图像处理器和光源;2、镜体:胃镜、肠镜等;3、其他:CO2 送气装置、内镜送水泵、监视器等。

主机装备的冷光源所发出的光经镜体内的导光纤维导入受检体腔内,镜身前端装备的微型图像传感器接受到体腔内黏膜面反射来的光将这些反射光转换成电信号。图像处理器通过图像信号处理后,在监视器上显示出受检脏器的内镜图像。

软性内窥镜常经由人体天然腔道深入体内,镜体较长且需具备一定柔性,光电信号传输距离较远,镜体插入部直径较小且功能集成丰富,对设计工艺及制造技术的要求更高,具有较高的技术壁垒。

CMOS 技术发展打破日企 CCD 垄断。

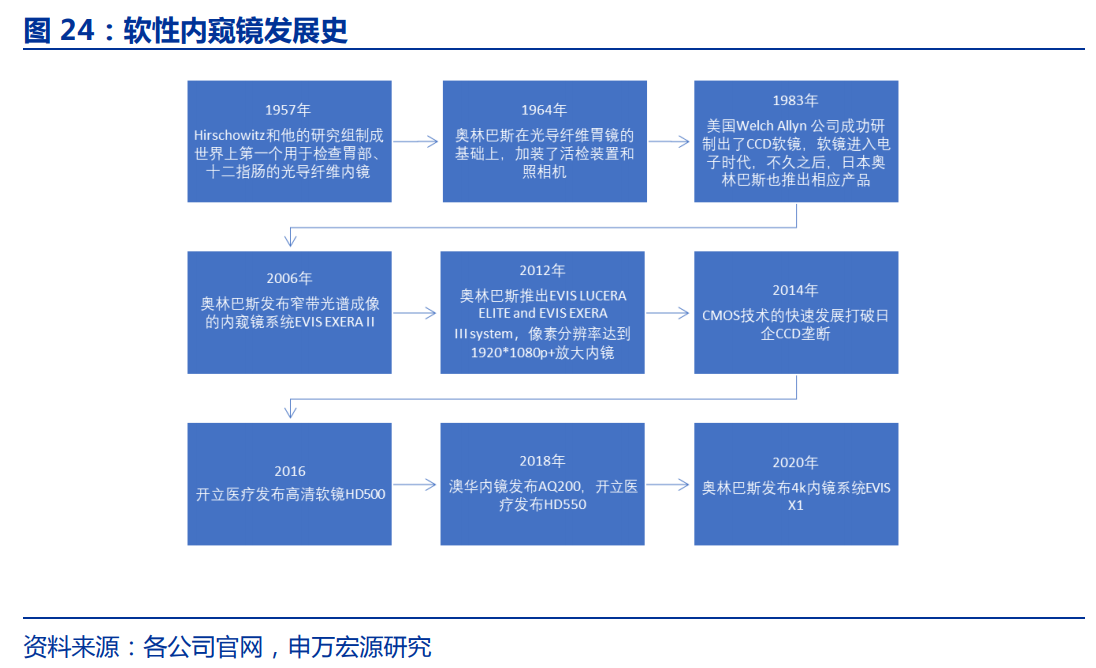

上世纪 80 年代,Welch Allyn 公司成功研制出了 CCD(电荷耦合器件)软镜,从此软镜进入了电子时代。

凭借日本企业对高端 CCD 的垄断,奥林巴斯为代表的日系厂家也在范围内形成了软镜的垄断地位。

2014 年以来,随着 CMOS 技术的发展,随着包括中国企业在内的 CMOS 厂家逐步打破了日本企业对高清软镜的垄断,国内代表公司澳华内镜和开立医疗相继推出基于 CMOS 传感器的软镜产品。

CCD 的优点在于图像质量好,但技术难度高,生产成本高。

相比而言,CMOS 虽然在分辨率上有劣势,但是有低成本、集成度高、体积小、功耗低等优势。当前国产软镜龙头澳华内镜和开立医疗的核心产品均基于 CMOS 传感器,外企中的富士也使用 CMOS 传感器。奥林巴斯 2020 年推出的 4K 软镜 EVIS X1 也转而采用 CMOS 系统。

行业发展趋势:

(1)软性内镜窥设备创新满足临床术式的需求:

20 世纪 70 年代,日本首先使用内镜息肉切除术来调节有蒂或亚蒂的早期胃癌;80 年代日本出现了内镜黏膜切除术(EMR);90 年代末日本在 EMR 基础上创造内镜下黏膜剥离术(ESD)。

经过多年的发展,EMR、ESD 已逐渐成为在世界范围内被广泛接受的消化道早癌及癌前病变的内镜调节策略。

另外,内镜粘膜下肿瘤挖除术(ESE)、内镜下食管括约肌切开术(POEM)、内镜粘膜下隧道肿瘤切除术(STER)、内镜逆行性阑尾炎调节术(ERAT)、胃肠镜下全层切除术(EFR)等临床新术式也方兴未艾,临床术式的创新对内镜提出了更高的性能和技术要求。

(2)软性内窥镜图像全高清化:

内窥镜图像分辨率决定了内窥镜成像的清晰度,是保障临床疾病筛查检出率和准确率的关键。得益于半导体基础工业的快速发展,具备体积和性能优势的 CMOS 图像处理芯片被内窥镜设备制造商更多地应用于内窥镜图像设备。制造商基于 CMOS 图像处理芯片开发高清图像算法,加速推动内窥镜图像的高清化发展。

(3)与 3D 软性内镜、AI 诊疗、机器人等新技术相融合:

随着计算机、大数据、精密仪器等产业的不断发展以及医疗技术的不断进步,内窥镜技术正在与其他新兴技术相互融合,衍生出具有更加强大附加功能的内窥镜产品,如 3D 软性内镜,可以提高临床医生对体内组织和器官的细节感知;借助计算机辅助识别的 AI 诊断系统,可在医生经验的基础上提高诊断的敏感性和特异性,以保障诊断的正确率;借助机器人动作、稳定的特性,可使内窥镜手术更具性、准确性和便利性,大大减轻医务人员的劳动强度。

3. 澳华 AQ-200 缩小差距,AQ-300 有望破局

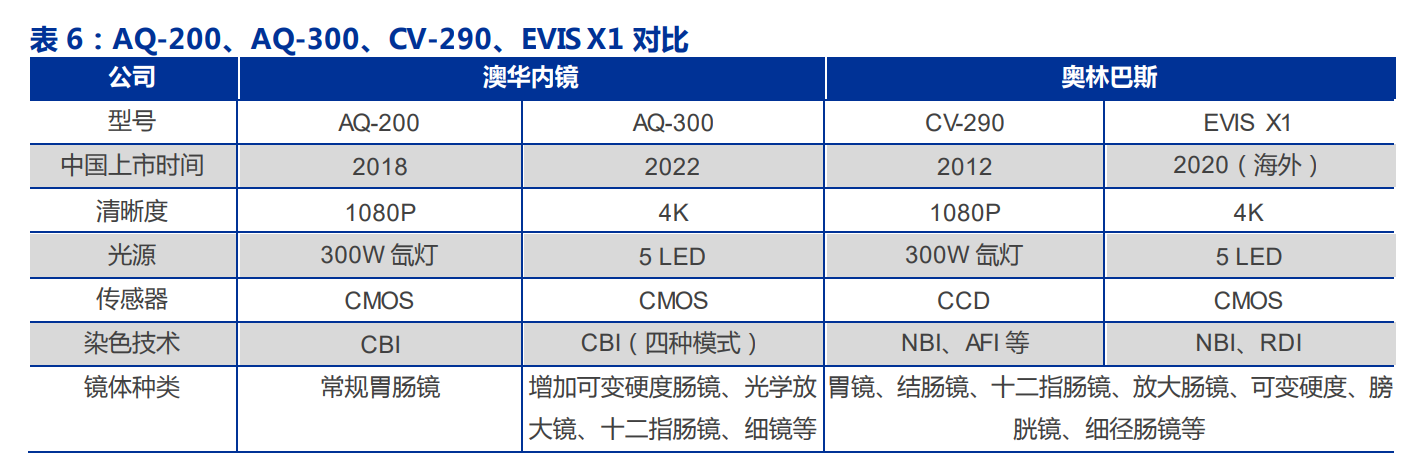

3. 澳华 AQ-200 缩小差距,AQ-300 有望破局 公司软镜设备 AQ-100、VME-2300、VME-2800、AC-1 定位于低级别医院,AQ-200 定位于二级及以上医院,2022 年新上市的 AQ-300 为国内 4K 内镜系统,定位三级医院市场。

3.1 AQ-200 性能比肩进口,性价比优势

AQ-200 性能比肩进口。2018 年,公司在国内推出新一代 AQ-200 全高清光通内镜系统。AQ-200 创新性地采用激光传输技术和无线供电技术,实现了设备间的电气隔离并显著提高了临床操作的性和便捷性。

AQ-200 系列搭配 1080P 成像模组和 CBI Plus®分光染色技术,成像更加锐利清晰,进一步提升消化道早期病变的临床发现能力。

2022 年 5 月,公司推出 AQL-200L,其在 AQ-200 基础上采用了 LED 光源,实现白光模式及 CBI regular、CBI Indigo、CBI Aqua 多模式窄带光染色成像,同时增添了智能化助手辅助诊疗系统。

AQ-200 具备性价比优势。

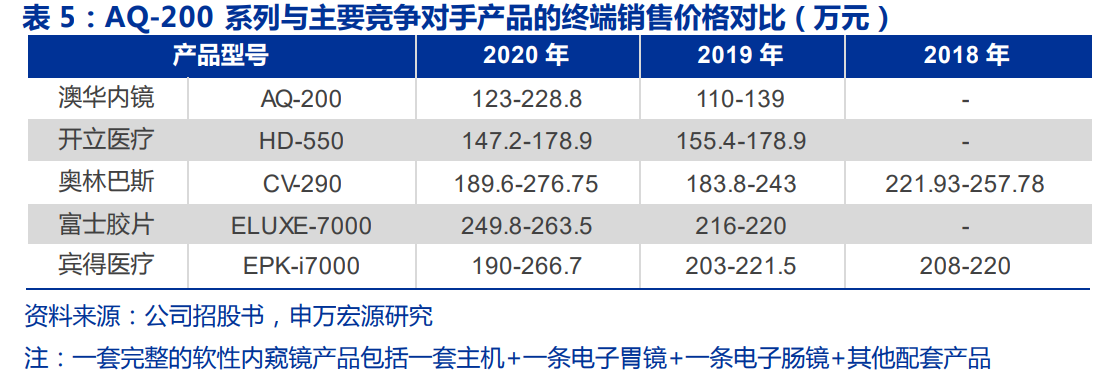

公司 AQ-200 价格相较与国内外主要竞争对手新代产品相比具有一定的价格优势,根据公司招股书估计,公司产品在终端比进口产品终端价格低 20%-40%。

高性价优势也促进了公司 AQ-200 在二级及以下医院接受度的提高。

公司产品在图像果、诊断灵敏性、手术操作性等方面收获较好的临床评价。

在临床实践中,复旦大学附属中山医院、上海交通大学医学院附属仁济医院等公立医院研究人员对公司产品的性能和功能也进行了研究,发表了《国产医用内镜图像处理器及氙灯冷光源的临床果研究》、《国产高清放大胃镜对胃平坦型病变的应用价值研究》、《国产内镜 下黏膜切除术调节广基结直肠息肉的体会》等研究论文,结果显示公司的产品在图像处理、 临床诊断调节方面与国外厂商的产品在临床果上无实质性差别,国产内镜与进口内镜的差距正在不断缩小。三级医院覆盖数逐步提高。

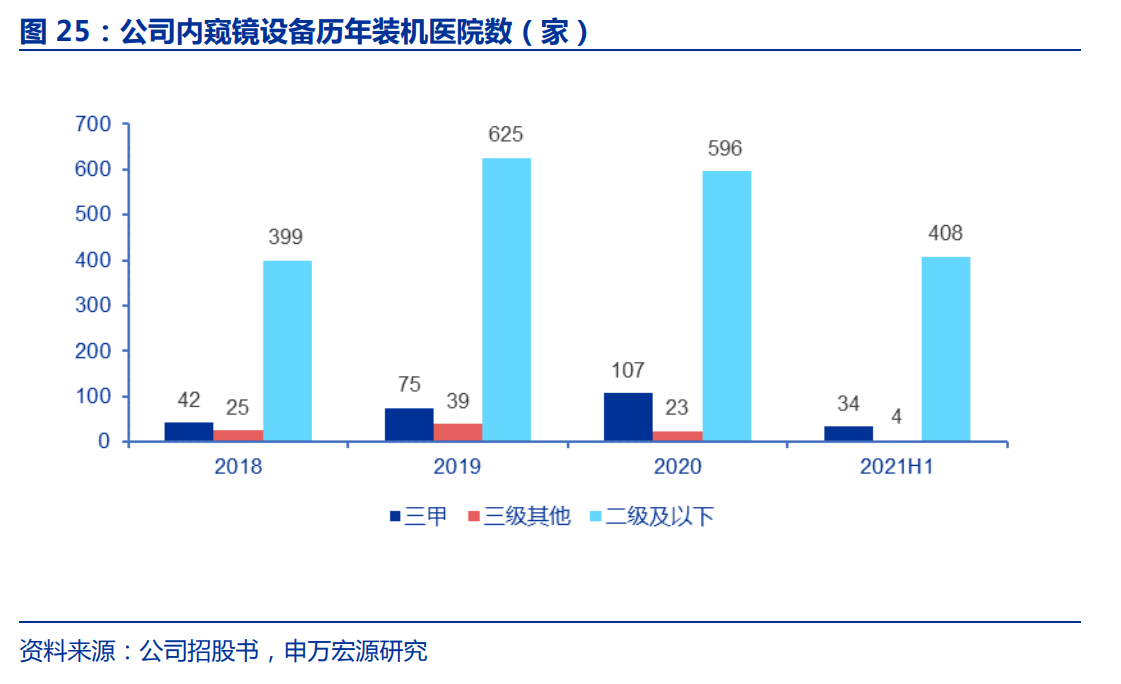

2018-2020 年,公司设备在三甲医院中的装机医院数分别为 42 家、75 家和 107 家,在三级医院中的装机数量分别为 67 家、114 家和 130 家。随着公司 AQ-200 等高端产品上市,公司在三级医院的装机呈上升趋势。

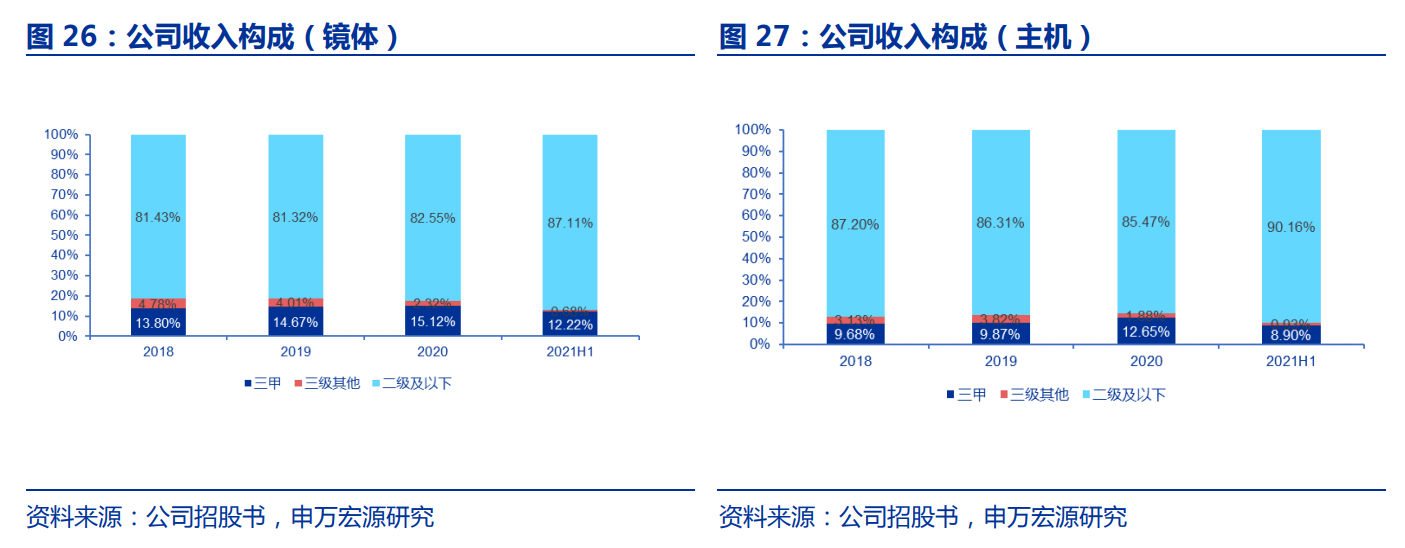

收入仍然主要来自二级及以下医院。

从收入分布角度,公司的主要收入来源仍然来自二级及以下医院,我们认为,虽然公司 AQ-200 在三级医院的市场接受逐步提升,但是 AQ-200 对奥林巴斯 CV-290 为代表的进口产品进行直接替代的难度仍然较大,其中原因包括:

(1)使用习惯:内镜系统是医生操作平台,产品选择时存在使用习惯问题;

(2)产品差距:虽然 AQ-200 多方面性能和进口差距缩小,但是在镜体寿命、镜体种类、镜体高端功能等方面仍存在差距;

(3)缺乏差异化优势:虽然性能接近 CV-290,但是缺乏差异化优势,仅凭价格优势难以打动价格不敏感的三级医院市场。

3.2 AQ-300 具备竞争优势,有望实现三级医院突破

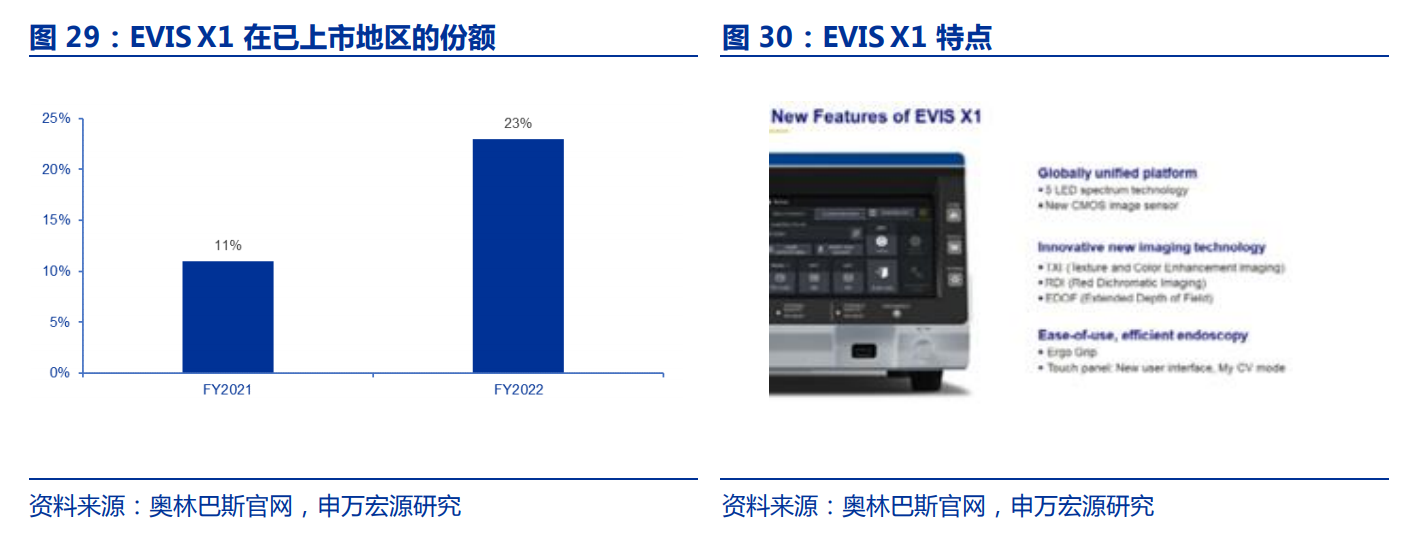

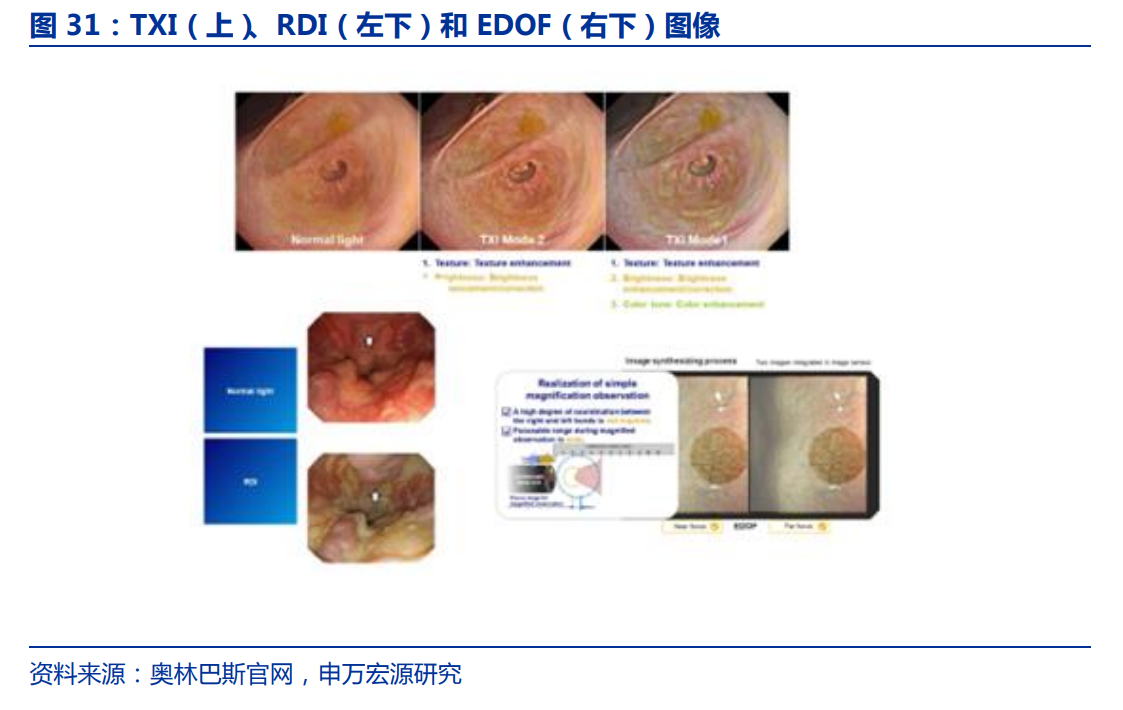

市场来看,软镜的清晰度已从 1080P 步入了 4K 时代。2020 年,内镜巨头奥林巴斯在欧洲、日本和亚洲部分地区推出新一代旗舰产品 EVIS X1。除拥有 4K 的高清晰度外,EVIS X1 还配备 TXI、EDOF、RDI 等各种成像技术以及 AI 技术支持。

相比上一代产品,EVIS X1 在三方面有升级优化:

(1)统一平台:X1 采用 了 5 LED 光源,换用了新的 CMOS 传感器;

(2)创新图像技术:包括 TXI(纹理和色彩增强成像)、RDI(红色双色成像)和 EDOF(扩展景深技术);

(3)使用方便性和高性:采用 Ergo Grip(提高操作性)和 Touch Panel(提高系统可操作性)。

纹理和色彩增强成像(TXI)是一种优化观察对象的纹理、颜色和亮度的技术。该功能通过增强表面粗糙度和色调变化支持内窥镜观察。

红色双色成像(RDI)使用与正常光线观测不同的红色、琥珀色和绿色波长的窄带照明光,增强深层血管和出血的可见性。

扩展景深技术(EDOF):合并来自两个不同焦距的成像数据来扩展聚焦的范围。EDOF 由图像处理技术和安装在内窥镜上的光学单元组成,并结合 EVIS X1 专用内窥镜。

澳华内镜率先在国内发布 4K 内镜系统。

2022 年 11 月 1 日,澳华内镜新一代旗舰产品 AQ-300 正式发布。作为率先在国内进入 4K 领域的超高清内镜系统,AQ-300 在图像、染色、操控性、智能化等多方面进行了创新与升级。

(1)4K 全高清:AQ-300 分辨率可达 3840*2160 像素,呈现更多细节。4K 拥有更广色域,使内镜医生在操作时获得更接近人眼直视下所见的真实图像色彩,减少视觉误差。AQ-300 4K 超高清内镜系统中还采用了全新多尺度结构增强算法、全新分光染色算法和自适应复合强化功能来稳定的高清成像质量。

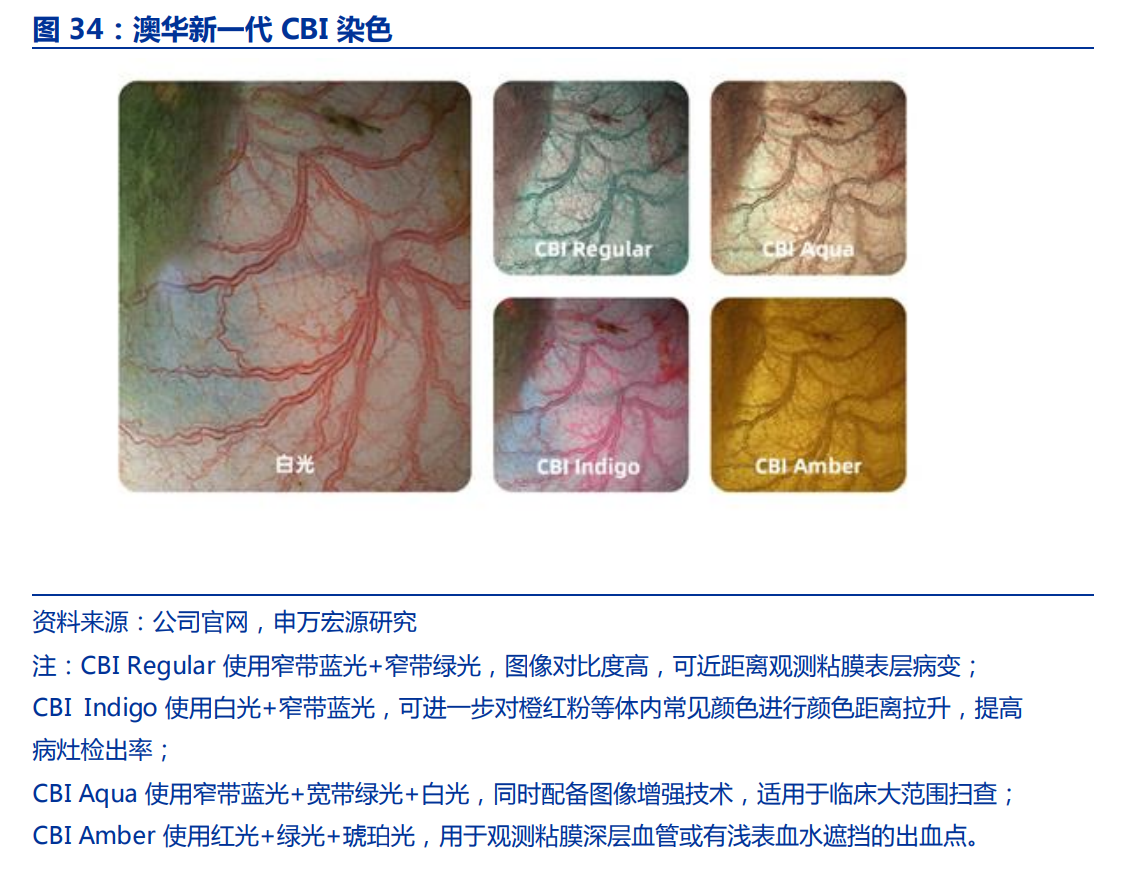

(2)新一代 CBI 分光染色:AQ-300 搭载 5 LED 的 CBI 分光染色技术,通过组合光源并搭配光学光路设计的方式实现了 4 种染色模式,在 4K 画质加持下,全新一代 CBI 染色功能可以强化常规内镜难以观察到的粘膜和血管的细微色差,引导医生根据体内不同组织、粘膜特点、病灶种类选择合适的染色模式,实现“高画质+高精度”。

(3)操作界面便捷:AQ-300 采取了智能平板控制的全新人机交互模式,大尺寸显示屏给用户便捷的操作和直观的信息展示;AQ-300 支持双画面显示,支持外部设备接入同步观察,支持双光显示方便同一区域内两种光观察;4K 液晶面板,可选配 55 寸/32 寸医用显示器,并具备防眩光屏幕。

(4)镜体种类丰富,功能提升:AQ-300 将配备各类特殊镜体,其中包括搭载了可变硬度肠镜(已于 11 月初上市)、光学放大镜(已经取得注册证)、十二指肠镜(公司预计明年上半年拿证)等。

功能方面:AQ-300 系列的手柄根据人机工程学和临床反馈优化了设计、采用了轻量材质,镜体头端为 3 光窗照明,胃镜具备 3.2mmm 钳道、肠镜 4.2mmm 钳道,全系肠镜表匹配 170 度超大广角,全系标配副送水。

澳华内镜当前收入主要来自于二级及以下医院,主要是因为缺乏有力突破三级医院的产品组合。当前奥林巴斯的 X1 尚未在中国上市,我们认为随着公司 AQ-300 的上市,以及高端镜体的同步丰富,澳华内镜有望利用奥林巴斯 X1 进入中国前的窗口期,通过产品差异化优势实现三级医院市场的大举进入。

4. 盈利预测与估值

4. 盈利预测与估值 4.1 市场容量测算:远期 269 亿元

从消化内镜的开展情况看,根据前文分析,我国人均消化道检查量和日本有 4-5 倍差距。

从设备市场规模看,2019 年国内软镜设备市场规模 53.4 亿元,根据我们测算,国内内镜设备市场规模亦有 4-5 倍空间,测算如下:

核心假设:

(1)国内各级别医院数保持 2021 年底数量(见下表);

(2)三甲医院、三级其他、二级医院、一级医院的内镜开展率分别为 95%、90%、85%和 20%;

(3)三甲医院、三级其他、二级医院、一级医院的内镜设备数量分为 15 台、10 台、5 台和 1 台;

(4)设备的替换周期为 8 年;

(5)三甲医院、三级其他、二级医院、一级医院的镜体/设备比例为 5、5、3 和 1 条/台;

(6)三甲医院、三级其他、二级医院、一级医院镜体替换周期分别为 3、4、5、6 年;

(7)三甲医院、三级其他、二级医院、一级医院设备终端的价格为 50 万元、40 万元、30 万元和 20 万元;

(8)三甲医院、三级其他、二级医院、一级医院镜体终端的价格为 50 万元、40 万元、30 万元和 20 万元;

(9)扣率为 50%;

(10)维修等费用占“设备+维修”收入整体的 30%。

根据我们的测算,远期国内消化内镜市场容量可以达到 269 亿元,其中设备和镜体 188 亿元,配套维修等服务 81 亿元。

澳华内镜作为国内软性内窥镜龙头,当前市场份额较低,我们预计随着 AQ-300 的上市,2025 年可以获得市场 10%左右市场份额,参考其他发展较为成熟的设备(如监护仪、超声等),远期澳华有望获得 30%以上市场份额。

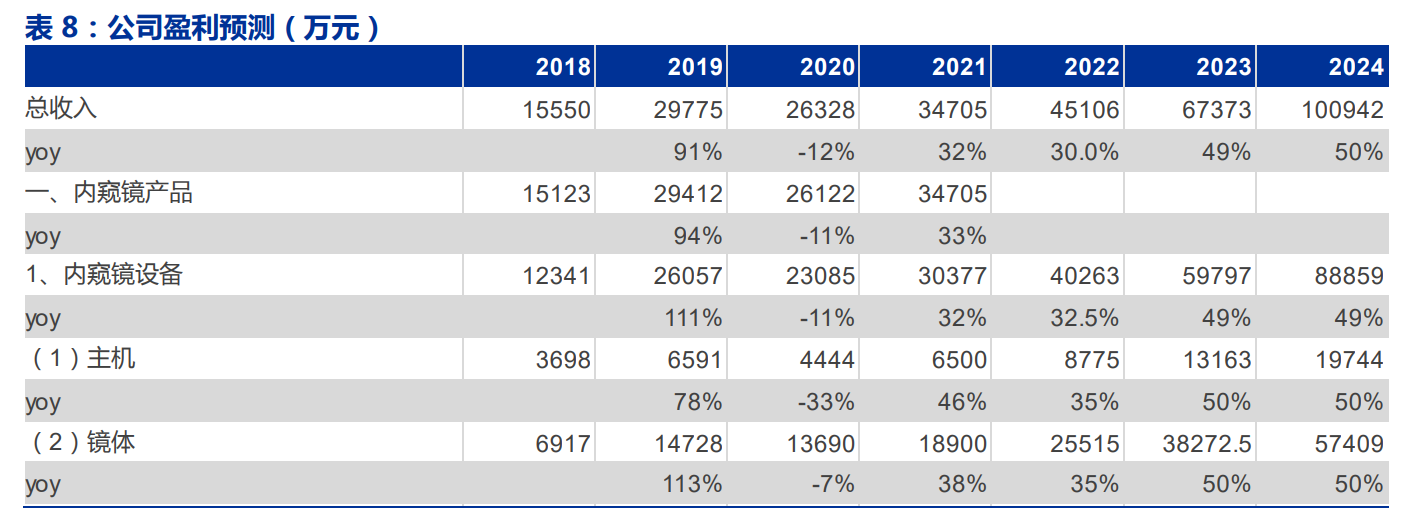

4.2 盈利预测:预计 2023-2024 年开启高增长

我们预计公司 2022-2024 年营业收入分别为 4.51 亿元、6.74 亿元和 10.09 亿元,同比增速分别为 30%、49%和 50%,归母净利润分别为 0.57 亿元、0.91 亿元和 1.52 亿元,同比增速分别为 0%,61%和 66%。

核心假设如下:

(1)主机:预计 2022 年增长 35%,随着 AQ-300 上市,公司有望大举进入三级医院市场,预计 2023 年和 2024 年同比增速提高到 50%(参考股权激励目标);

(2)镜体:预计 2022 年增长 35%,随着 AQ-300 上市,公司有望大举进入三级医院市场,预计 2023 年和 2024 年同比增速提高到 50%(参考股权激励目标);

(3)内镜耗材:预计 2022 年增长 10%,2023-2024 年增速为 50%(增速和设备和镜体增速保持一致);

(4)维修服务收入:2021 年服务收入占设备收入 1.1%,假设 2022 年维持 1.1%,2023 年和 2024 年占比每年提高 50%;

(5)毛利率:2022-2023 年维持在 70%(2022 年前三季度 69.5%);

(6)销售费用率:2022-2024 年逐年下降,分别为 22%、21%、20%;

(7)研发费用率:维持在 15%。

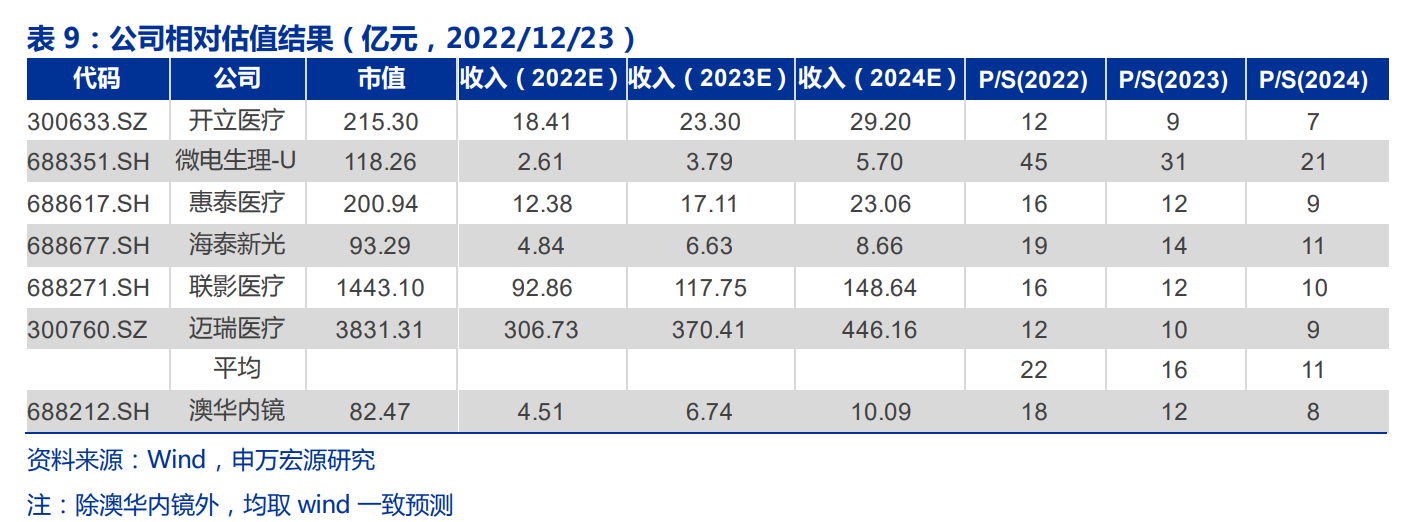

4.3 相对估值:公司合理市值 106 亿元

考虑到公司所在软性内窥镜行业具有较高长期成长性,同时市场(特别是高等级医院的主流市场)长期为进口厂家所垄断的特性,我们选择和公司业务类似的开立医疗(软性内窥镜、超声)、海泰新光(硬性内窥镜)、迈瑞医疗(影像设备、硬性内窥镜等)、联影医疗(医学影像设备),以及行业特性上和软镜类似的微电生理-U 和惠泰医疗(心脏电生理)作为公司可比公司。

由于开立医疗、微电生理、联影医疗等可比公司以及澳华内镜的研发投入比例较高,且高端产品由于处于推广阶段,销售费用比例较高,我们选择通过市销率(P/S)作为比较。

截至 2022 年 12 月 23 日,上述 6 家公司 2022 年平均 P/S 为 21.61 倍,2023 年平均 P/S 为 15.7 倍,2024 年平均 P/S 为 10.99 倍,考虑到各家公司受疫情影响,今年收入增速差异较大,我们选取 2023 年 P/S 作为比较,以此计算澳华内镜的市值为 106 亿元,相较公司 2022 年 12 月 23 日收盘价对应市值 82.47 亿元有约 28%的空间。

5. 风险提示 (1)疫情波动风险:2022 年公司业绩受到疫情影响,我们的核心假设是 2023 年公司生产和销售,特别是新一代产品市场推广顺利进行,若疫情影响持续,增长或不及预期;

(2)市场推广不确定性:公司新一代产品具备竞争优势,但尚需市场推广,若市场推广不利,AQ-300 销售受阻,业绩目标将难以实现;

(3)竞争加剧风险:公司是国产软镜龙头,但仍然面临着其他国产品牌和进口企业的竞争,若未来竞争加剧公司或难以获得目标市场份额;

(4)研发风险:公司在研产品较多,若研发失败会影响业绩目标实现。

——————————————————

报告属于原作者,仅供学习!如有侵权,请私信删除,谢谢!

报告来自:远瞻智库-为三亿人打造的有用知识平台|报告下载|战略报告|管理报告|行业报告|精选报告|论文参考资料|远瞻智库

拓展知识:国产化妆镜品牌排行榜前十

我自己用的是BOBBI BROWN的,是皮质的。朋友都说好看,我才买了22元钱。用了2年,一点都没有破损的,超值。

看年龄使用不同的化妆品,年龄不大用彩妆用卡姿兰,美宝莲就挺好。年龄大的用兰蔻。