前沿拓展:日本化妆品牌市值排行榜

(报告出品方/分析师:国海证券 芦冠宇 李宇宸 )

一、日本化妆品行业复盘:历经百年发展,本土品牌市占率领先1.日本化妆品行业发展历程:几经沉浮百花齐放,本土品牌份额优势

◆ 日本化妆品行业至今经历4大发展阶段:

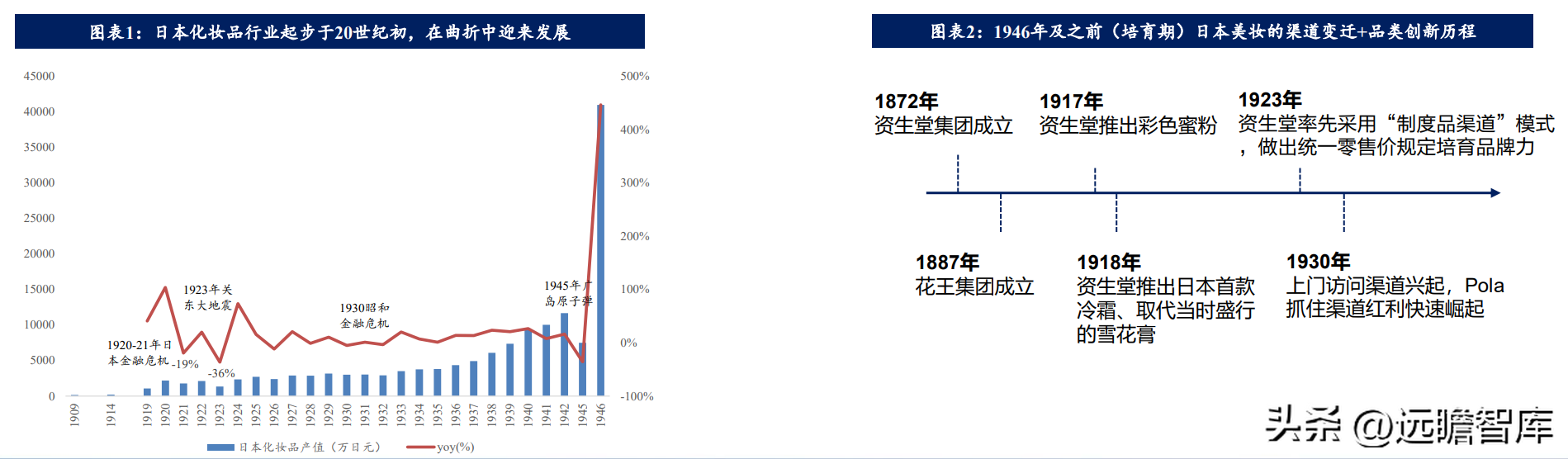

1)19世纪末-1946(行业培育期):1897年资生堂推出第一款化妆水“红色蜜露”并销售至今,也标志着日本化妆品行业开启发展。

1909-1946年日本化妆品产值CAGR达16.4%(根据日本经济产业省发布数据测算,下同),期间历经两次世界大战、关东大地震、日本经济危机等重大事件,行业在曲折中不断向上发展,同时消费者化妆习惯逐步培育;

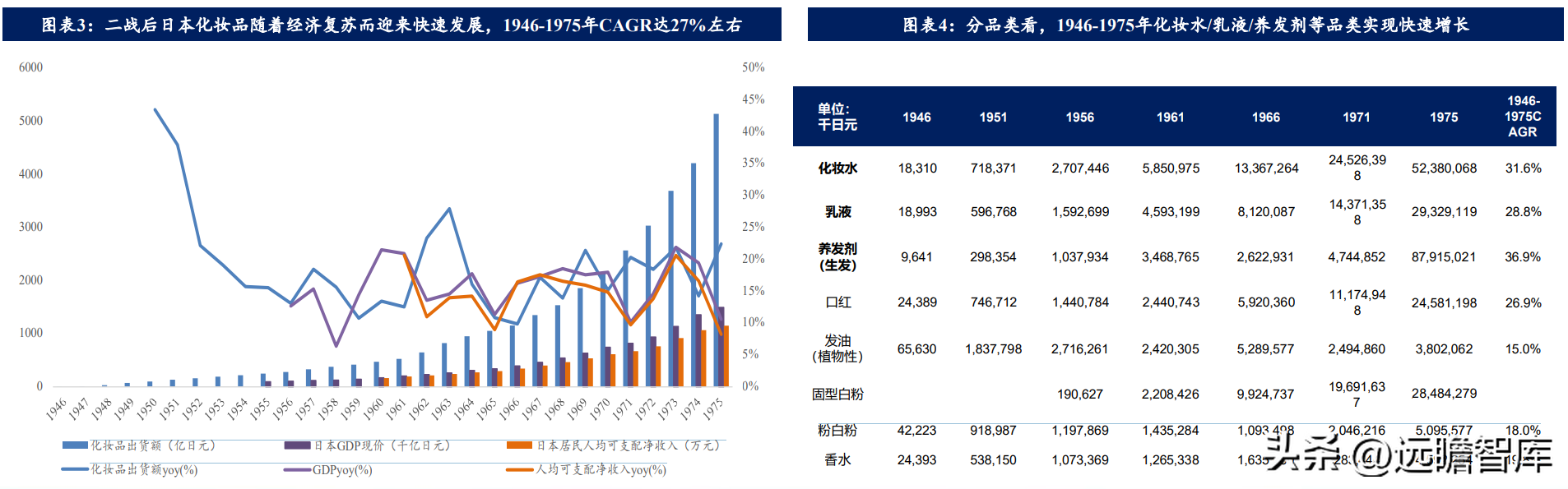

2)1947-1975(快速发展期):战后经济复苏带动日本化妆品行业进入快速发展期,同时百货等高端渠道不断发展。该阶段本土品牌开启高端化+外资品牌进军日本美妆赛道带动行业繁荣,期间日本化妆品出货值CAGR达25.3%;

3)1976-1990(稳步发展期):该阶段日本社会审美由模仿欧美→挖掘日本美,本土龙头企业通过渠道卡位+拓展品牌矩阵逐步扩大自身优势。与此同时日本社会逐步进入老龄化,化妆品行业增速中枢下移,1976-1984年日本化妆品出货值CAGR达8.3%,1985-1990年出货值CAGR2.9%;

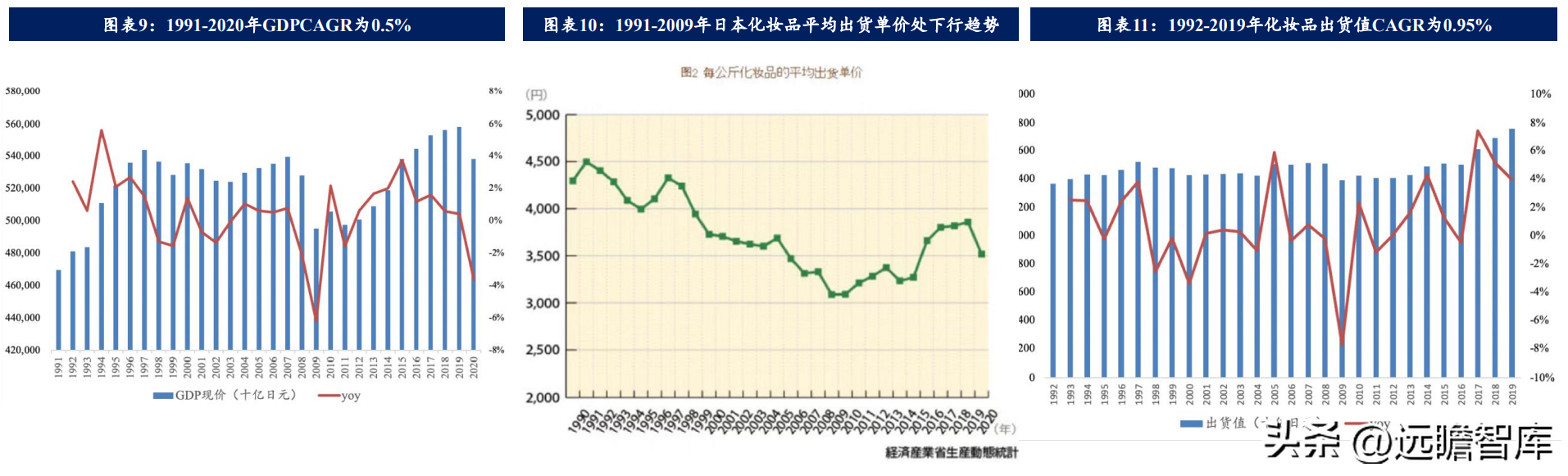

4)1991年至今(成熟期):日本“经济泡沫”破灭后1991-2019年化妆品出货值CAGR仅0.46%,2020年同比-16%。根据欧睿咨询,至2021年日本护肤品品牌CR5达17.2%(法国35.3%/韩国34.2%/中国22%/美国18.5%)、彩妆品牌CR5达16.9%(法国44.2%/中国28.7%/美国26.2%/韩国21.1%)。

1.1 1946年及之前(培育期):人无我有,渠道变迁+品类创新,行业龙头品牌逐步出现

◆ 日本化妆品行业起步于20世纪初,该阶段行业的渠道变迁+品类创新,行业在曲折中迎来发展。

1870年黎明社创业开始制造肥皂,同时部分日本大型美妆日化集团亦在该阶段陆续成立,如资生堂/花王分别成立于1872/1887年。

1)从品类端看,资生堂相继推出第一款化妆水、日本的香水&彩色蜜粉、冷霜等;

2)渠道端看,1920s年连锁店渠道兴起、百货渠道亦逐步开始发展,1930s上门访问渠道崛起。

品牌+渠道端的变迁带动日本美妆行业逐步在曲折中发展,尽管期间经历金融危机、关东大地震、两次世界大战等重创,但1909-1942年日本化妆品产值CAGR达14.1%,1946年yoy达+446.46%。

◆ 行业龙头依靠产品力+抓住渠道红利逐步建立品牌。

该阶段日本美妆连锁店渠道快速发展,与此同时该阶段百货渠道、访问直销亦开始起步(至1939日本百货门店数达203个),行业龙头率先抓住渠道红利崛起。

1)资生堂:1920s日本连锁渠道快速崛起,但彼时小零售店甩卖行为屡见不鲜导致品牌方终端价格混乱,资生堂于1923年率先采用了“制度品渠道”模式,即要求终端价格按规定品牌方要求,率先通过终端控价实现品牌力的培育;

2)Pola在1930s抓住访问直销渠道,通过渠道差异化迅速崛起。

1.2 1947-1975年(快速发展期):经济恢复+放开进口,日本化妆品迎来“人有我优”快速发展时期

◆ 二战后日本经济持续恢复,放开进口销售限制后海外品牌进入日本化妆品市场。

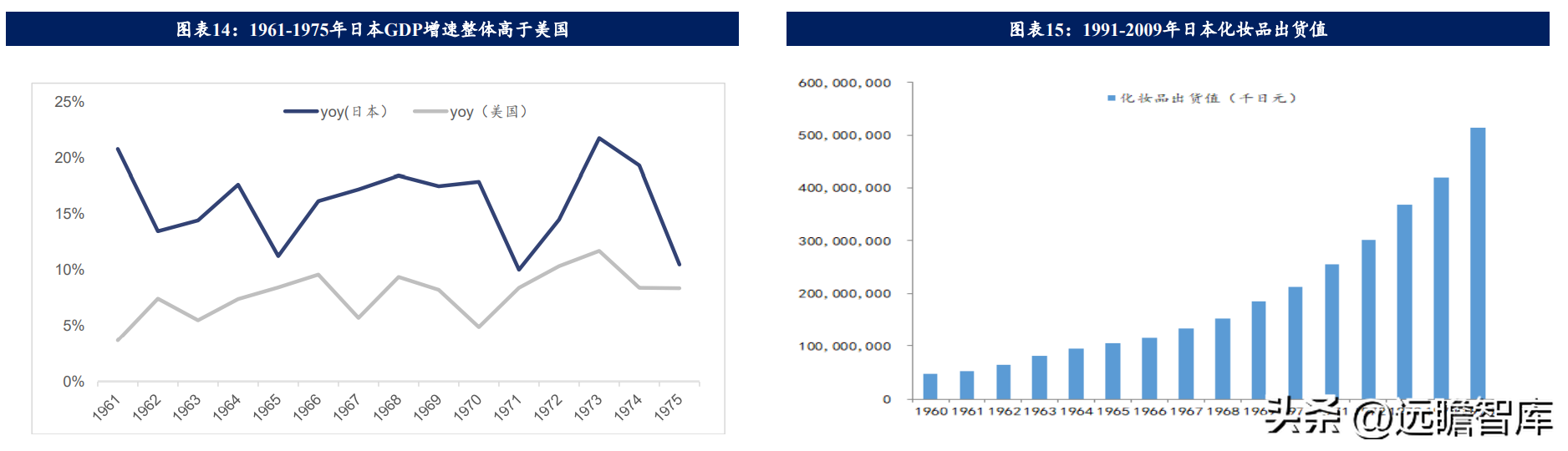

二战后日本经济迎来恢复,1955-1975年日本GDP的CAGR达15.5%,日本经济进入快速发展期。

1952年后海外品牌可在日本自由销售,MaxFactor/赫莲娜/雅诗兰黛/雅芳分别于1959/1964/1967/1968年分别进入日本,海外的进驻带动欧美风1960年开始在日本一度盛行并持续至1980s。

消费者化妆习惯逐步培育,日本化妆品行业迎来“人有我优”快速发展时代。1946-1975年日本化妆品出货额CAGR达27%,战后日本人护肤消费习惯逐步得到培育,行业进入“人有我优”阶段:

1)品类升级方面:乳液、化妆水等品类在该阶段迎来快速发展。

1946-1975年日本乳液/化妆水CAGR分别达28.8%/31.6%,取代粉白粉、头发油、香油等成为化妆品行业增长的核心驱动品类,而未能及时进行品类升级的老牌化妆品品牌则逐步退出市场;

2)品牌升级方面:居民可支配收入持续提升带动一些本土中高端品牌纷纷创立。

1955-1975年日本国民可支配净收入CAGR为15.5%,居民可支配收入快速增长+海外催生本土中高端品牌成立,如澳尔滨(1956)、黛珂(1970)、再春馆(1974)、SKII(1975)等本土知名品牌分别在该阶段成立。与此同时资生堂、花王等本土龙头集团亦推出高端品牌以适应该趋势。

1.2 1947-1975年(快速发展期):本土品牌卡位连锁店,百货店快速发展、量贩店及药妆店逐步起步

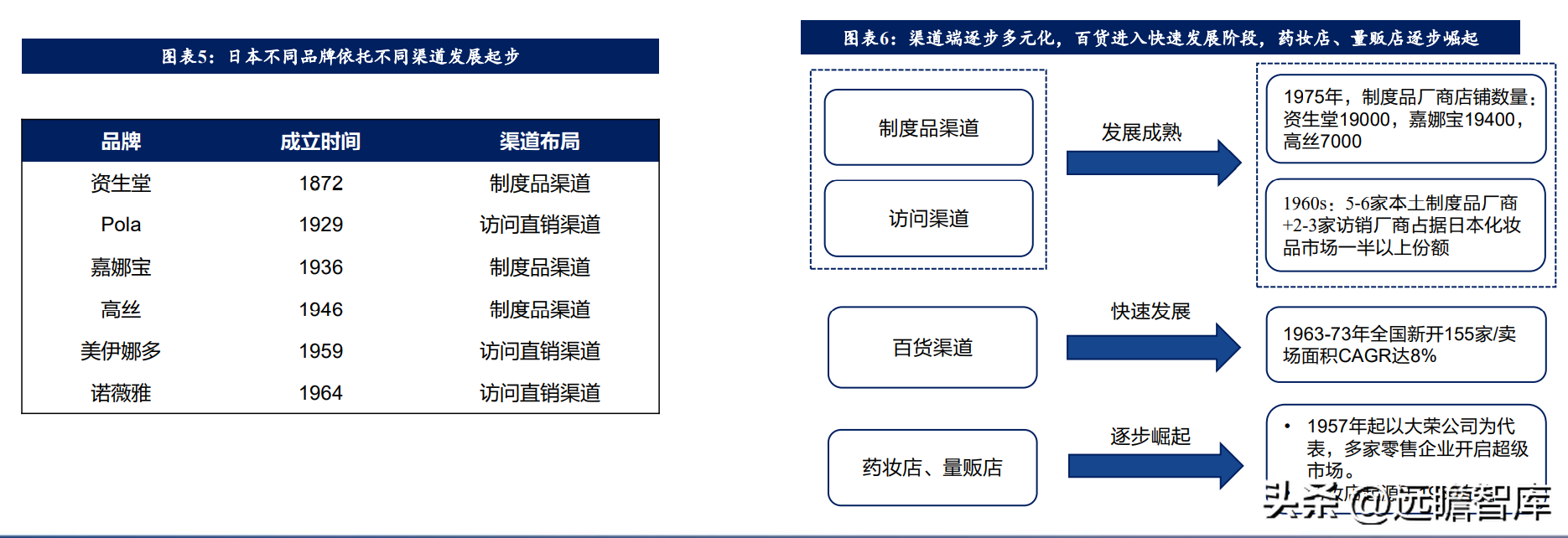

◆ 制度品及访问渠道为彼时日本化妆品核心渠道,本土品牌合力对抗外资。

战后日本化妆品产业开始复苏,化妆品彼时以制度品(连锁店)渠道及访问渠道为主。为对抗外资,佳宝丽、高丝为代表的日本本土龙头化妆品品牌纷纷同资生堂一样采用“转售价格维持”制度,不断抢占市场份额。由于先发优势及品牌对渠道的控制力,以资生堂为代表的5-6家本土制度品厂商+以Pola为代表的2-3家访销厂商在1960s便占日本化妆品市场一半以上份额。

◆ 渠道端逐步多元化,百货进入快速发展阶段,药妆店、量贩店逐步崛起。

1)百货渠道进入快速发展+大型化阶段。一方面二战后1948年日本百货业协会成立,1963-1973年日本新开155家/卖场面积CAGR达8%,且逐步出现以三越日本桥店为代表面积超5万平的购物中心业态;

2)量贩店(GMS)、药妆店等平价渠道逐步兴起。另一方面平价渠道逐步兴起,1957年大荣公司建立日本第一个市场,此后如伊藤洋华堂、西友等亦开设了市场,至1970s年代GMS渠道迎来高速发展。

药妆店方面,其起源于1980左右、除药品外亦销售化妆品、日用杂货等(类似于便利店)。

1.3 1976-1991(稳步发展期):审美由西式逐步转向本土,药妆店、邮购等渠道兴起带动平价品牌崛起

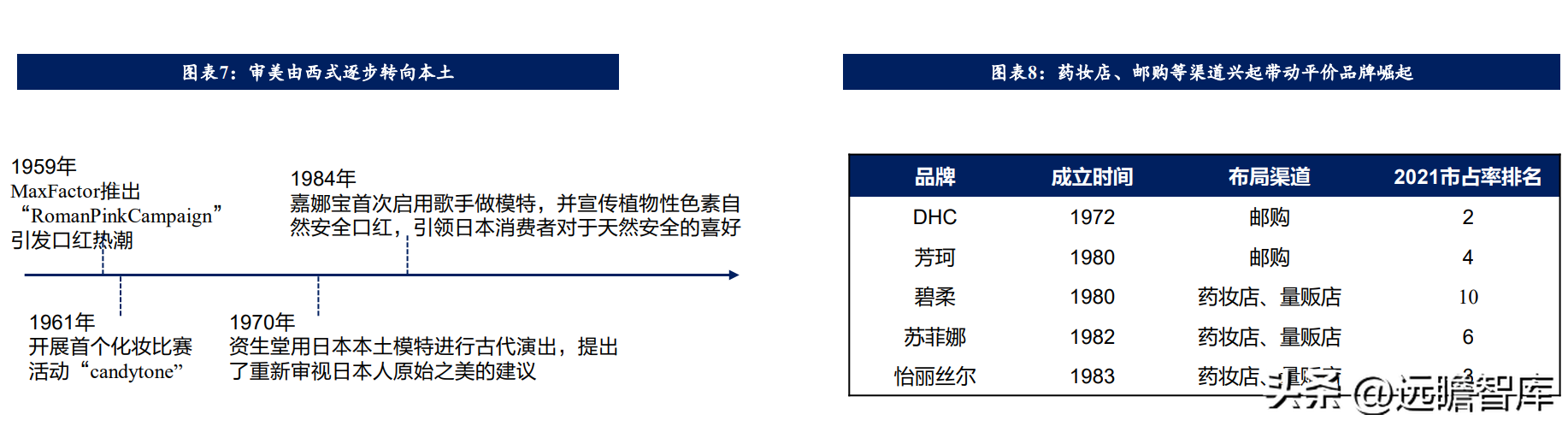

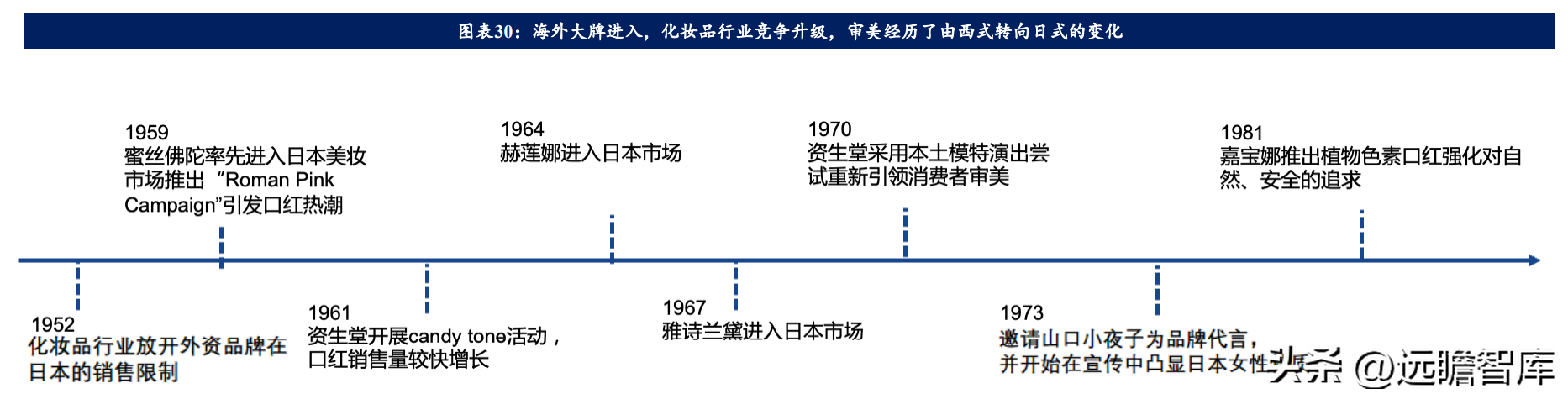

◆ 1959蜜丝佛陀带动西式口红风潮,资生堂1970年启用本土模特进行古代演出重新引领日本审美。1959年MixFactor推出“Roman Pink Campaign”引发口红热潮,1961年资生堂模仿MixFactor相继推出了一系列宣传活动。

随着海外与本土品牌竞争加剧,本土龙头品牌意识到创造和引领新流行趋势的必要性,1970年资生堂使用日本本土模特进行古代式演出,后续日本各大品牌逐渐启用日本模特。

1984年日本高端美妆品牌嘉宝娜启用歌手做模特,并宣传植物性色素自然口红,引领日本消费者对于天然的喜好。经过本土龙头品牌不懈努力,日本化妆品消费者从“崇拜西式”逐步形成了自身独特的审美观。

该阶段日本化妆品行业出货值环比此前有所放缓,如1976-1984年CAGR为6%、1985-1991年CAGR为3.2%。

◆ 1970后药妆店等业态兴起后大众品牌大量出现,与此同时部分品牌高端化持续推进。

随着1970s日本药妆店业态逐步兴起,凭借更加优惠的价格+更好的服务+便利性获得快速发展,以怡丽丝尔为代表的依托于药妆渠道崛起的平价品牌逐步出现(怡丽丝尔/苏菲娜/碧柔于1980-1990年成立,2021年在日本护肤市占率均为 TOP10)。

邮购渠道在该阶段亦逐步崛起,部分依托邮购渠道的品牌(如DHC/芳珂分别在1972/1980年成立,2021年在日本护肤市占率均为TOP5)。

1.4 1992至今(成熟期):经济增长及可支配收入承压,大众品牌们逐步崛起

◆ 日本1991年后经济承压、人均收入增速放缓,化妆品平均出货价在1991-2009年进入下行通道。

日本经济泡沫破裂后GDP及人均收入增速大幅放缓,1991-2020年GDP/净人均收入CAGR分别为0.47%/1.02%,该情境下消费者在需求端更加追求性价比:根据日本经济产业省数据,化妆品平均出货单价由1991年的4500日元/公斤下降至2008年的3000日元/公斤左右,降幅达30%左右。

在价格下行+经济及人均收入承压下日本化妆品市场进入成熟期,1992-2019年(疫情前)出货值 CAGR为0.95%。

◆ 大众品牌凭借强产品力+高性价比不断抢占市场份额,逐步成为主流品牌。

日本大众品牌随着以量贩店、药妆店、邮购及便利店等平价渠道崛起而不断发展,且其凭借强产品了+高性价比在日本该经济环境下获得广泛认可,成为集团发展的重心品牌。

如资生堂集团下头部大众品牌怡丽丝尔:

1)产品力方面,其多年致力于研究胶原蛋白,资生堂集团亦将先端抗老化技术应用于怡丽丝尔;

2)性价比方面,怡丽丝尔四级抗皱眼霜是继Pola后第二款通过官方抗皱认证的眼霜,其价格较Pola的三级抗皱眼霜便宜1/3,质量亦更好。

二、日本美妆竞争格局:龙头起步早+竞争恰逢经济快速发展期,日本美妆龙头在竞争中终取得优势

二、日本美妆竞争格局:龙头起步早+竞争恰逢经济快速发展期,日本美妆龙头在竞争中终取得优势2.1起步早:日本美妆龙头成立时间早,在研发端不断积累实力

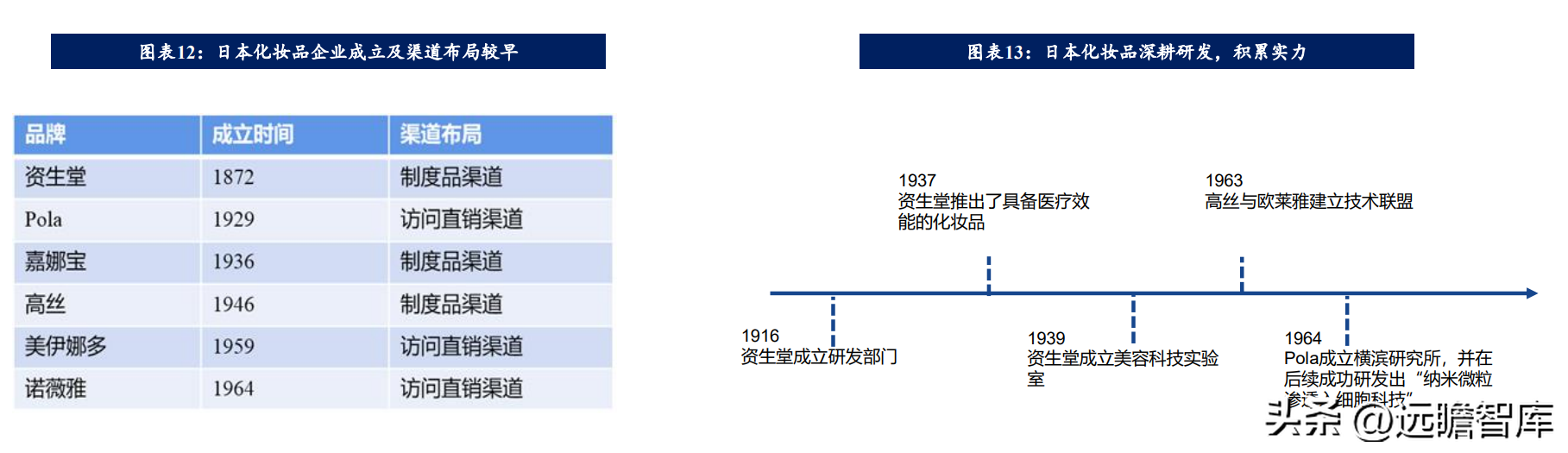

◆ 日本美妆龙头起步较早。资生堂/Pola/嘉宝娜/高丝分别成立于1872/1929/1936/1946年,部分品牌甚至较欧莱雅(1907)、雅诗兰黛(1946)成立时间更早。

◆ 龙头品牌注重研发,在海外进入日本之前已经积累了较强的研发实力。

从研发实力对比看:

1)资生堂1916年成立研发部门,1937年便推出了具备医疗效能的化妆品,并在1939、1968年分别成立美容科技实验室/研究实验室(资生堂创新中心前身),研发实力强劲;

2)Pola在1951年便开始研发第一款美白化妆品,并在1964年成立横滨研究所,并在后续成功研发出“纳米微粒渗透入细胞科技”。

2.2日本美妆巨头伴随国力崛起,文化自信推动国货成长

◆ 日本经济进入高速发展阶段。1961年日本开始进入高速成长期,直到1973年世界石油危机爆发,12年间日本平均经济增速约15.8%。该阶段日本GDP快速增长,1960-1965年CAGR为15.5%,1965-1970年CAGR为17.4%,1970-1975年CAGR为15.1%。经济发展使国民收入大幅提高,带动购买欲望。

◆ 经济发展促进消费行业快速发展。伴随经济快速发展,人们在满足生活基本需求后开始追求护肤、美容。化妆品出货值快速提高,1960/1965/1970/1975年出货值达到457.7/1040.4/2123.1/5131.7亿日元,平均不到五年即可实现翻倍增长。

2.2日本美妆巨头伴随国力崛起,日本文化推动本土品牌成长

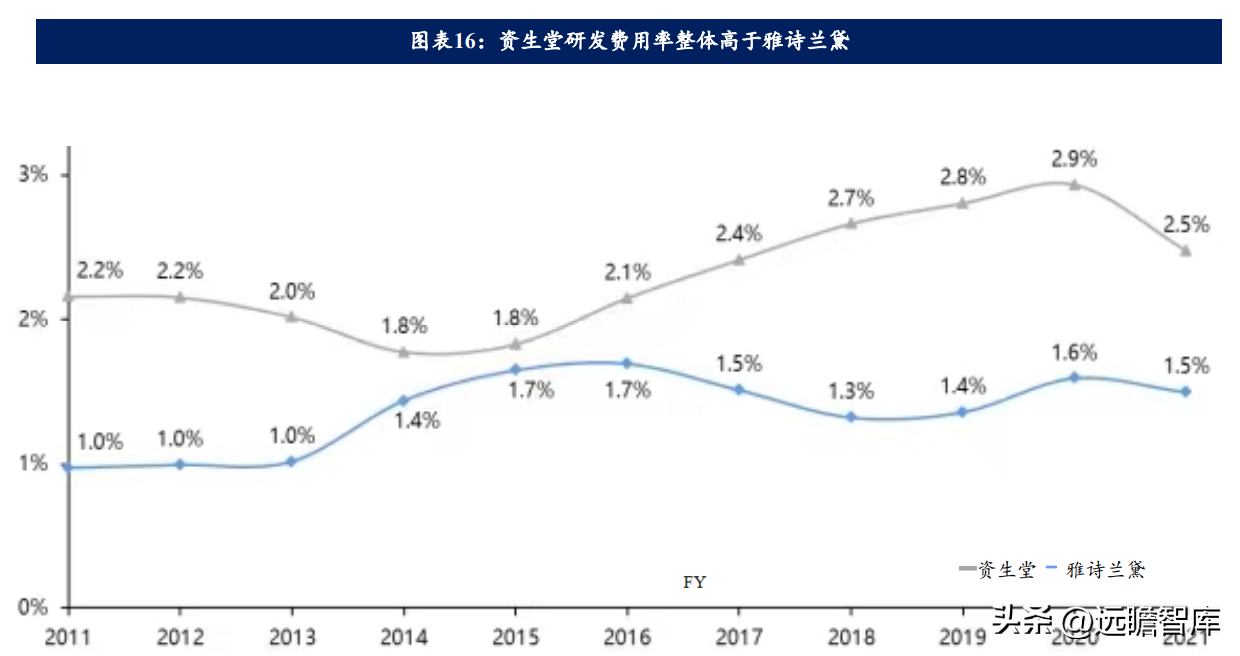

◆ 研发为核心,资生堂研发费比整体高于雅诗兰黛。

资生堂(1.8%-2.9%)>雅诗兰黛(1%-1.7%)。资生堂2018年-2021年研发费用率保持行业高水平在2.7%/2.8%/2.9%/2.5%。雅诗兰黛FY2021、FY2020、FY2019研发费用分别为2.43亿/2.28亿/2.02亿美元,FY2021研发费用占公司营收的1.5%。

2.2日本美妆巨头伴随国力崛起,文化自信推动国货成长

◆ 雅诗兰黛:收购细分领域小众品牌,填补品类及市场空缺。

覆盖护肤、彩妆、香水、护发等领域。收购后品牌保持公司文化和个性不变。

收购核心逻辑为:(1)代理品牌与自有品牌在产品、渠道、市场、品牌形象、消费人群等各个方面实现互补,形成协同效应;(2)符合年轻化战略布局,收购品牌深受年轻人青睐;(3)收购品牌拥有技术壁垒和研发能力;(4)大多为中高端定位,小众品牌,拥有小众领域忠实拥趸。例如1995年收购高端品牌海蓝之谜,2016年收购欧美彩妆中小众专业品牌BECCA。通过外延收购雅诗兰黛不断拓展不同价位和消费人群品牌矩阵,强化集团整体份额和市场竞争力。

◆ 资生堂、高丝:以收购走出日本,扩大市场。

资生堂和高丝通过收购走出日本。资生堂通过收购法国美发品牌Carita进入法国及欧洲市场,通过收购护发品牌HelenCurtis进入北美市场,而后通过NARS、bareMinerals和醉象的收购扩大集团在美国的影响力。高丝通过收购Tarte公司(旗下品牌Tarte和Awake)进军美国、欧洲市场。

三、日本化妆品规模:人口、经济水平、品类偏好影响总量,收入&品牌端供给影响人均化妆品消费

三、日本化妆品规模:人口、经济水平、品类偏好影响总量,收入&品牌端供给影响人均化妆品消费3.1日本化妆品行业规模影响因素:人口、经济水平、品类偏好影响总量,人均收入、品牌端供给影响人均化妆品消费

◆ 化妆品行业空间=①核心化妆品人口×②人均化妆品消费,其中:

◆ 1)核心化妆品人口=总人口×化妆品渗透率决定,而化妆品渗透率由宏观经济水平、城镇化率、人均可支配收入等因素共同影响。

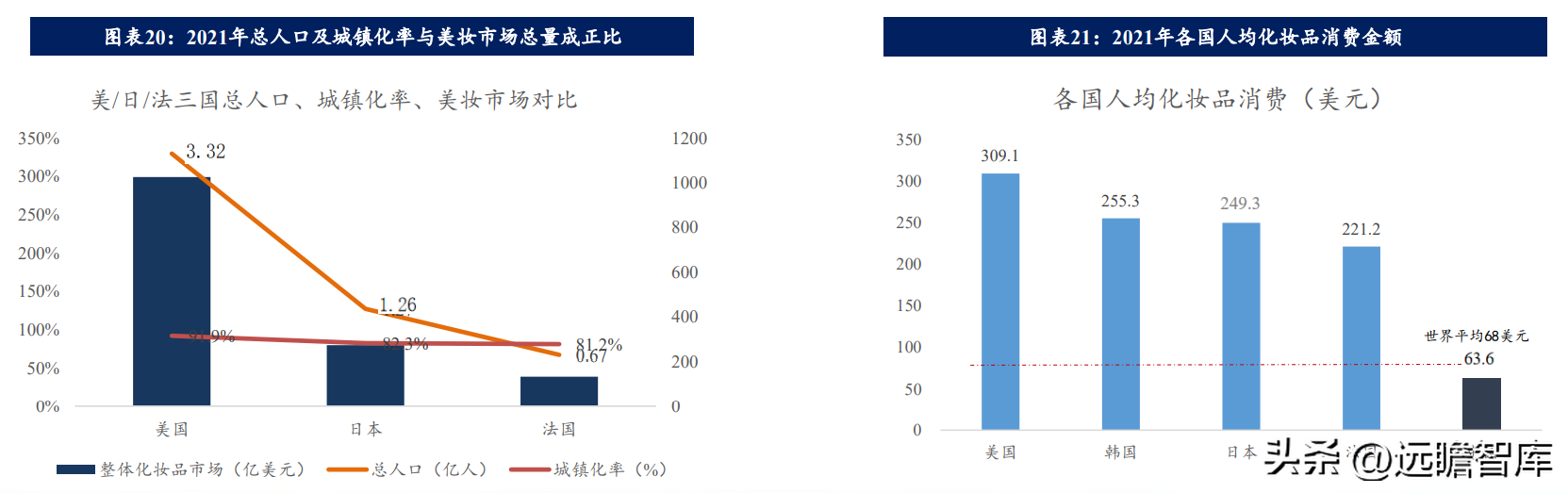

对比美法日三国,2021年总人口角度美国(3.32亿)>日本(1.26亿)>法国(0.67亿)、2020年国民净人均收入美国>法国≈日本、2021年城镇化角度看日本(91.9%)>美国(82.3%)≈法国(81.2%)。

◆ 2)人均化妆品消费取决于供需两端,需求端取决于人均可支配收入及消费者品类偏好,供给端品牌方能否提供真正有性价比的产品。

(1)需求端:人均可支配收入直接影响消费者在化妆品支出,从2021年人均化妆品支出角度看美国(309.1美元)>日本(249.3美元)>法国(221.2美元)。而各国消费者由于肤质、理念等的不同,品类亦有所不同,如美国洗护、彩妆、香水等品类占比更高,而日本的护肤品及婴童用品品类占比更高;

(2)供给端:品牌方通过积累的研发实力,推出具备高性价比的产品。随着经济增速放缓、人均可支配收入增速放缓长期看为必然趋势,与此同时消费者对护肤的理性程度不断提升,追求高性价比长期看大势所趋。

3.2 我国护肤品空间:人口仍有提升空间,人均护肤品消费金额提升将成为行业增长的核心驱动力

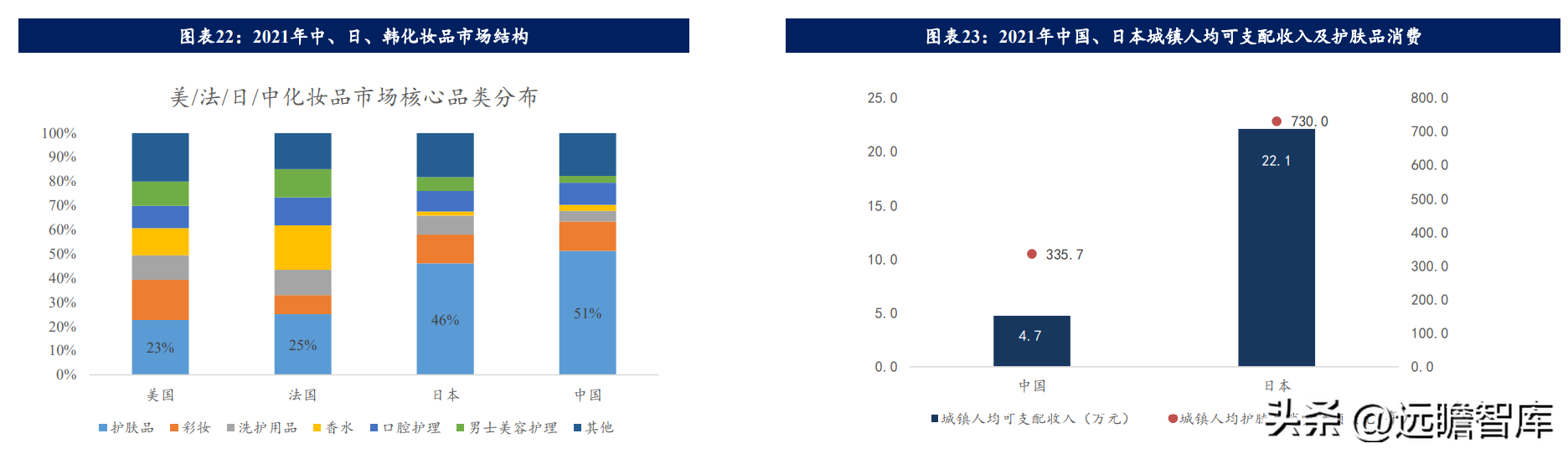

◆ 中日消费者在审美、品类选择上更为接近,对标日本我国护肤品市场规模或仍有一倍以上增长空间,其中人均消费或为核心增长点。亚洲人在化妆品消费中以护肤品为主,根据欧睿数据,2021年中/日/韩护肤品占化妆品市场规模达51.3%/46%/49%,远高于美国/法国的22.7%/25.1%。

◆ 1)从总量看:在中国总人口数量保持稳定的基础上,我国2021年城镇人口占比仅为62.5%,对标美日有20%左右的提升空间。若远期看我国城镇化率能达到80%。考虑到 2021年我国人均城镇可支配收入已4.7万元/年,未来人均城镇可支配收入较目前有提升空间。

◆ 2)从城镇人均护肤品消费看:2021年我国年城镇人均可支配收入/城镇人均护肤品金额达4.7万元/335.7元,对标日本的22.1万元/730元,我国城镇人均护肤品金额或有超1倍的提升空间。

3.3 单品牌销售天花板:行业空间+渠道结构+竞争格局,共同决定单品牌天花板

◆ 单护肤品品牌销售收入=护肤品行业空间✖单品牌市占率=∑各个渠道护肤品行业空间✖单品牌在各渠道市占率。

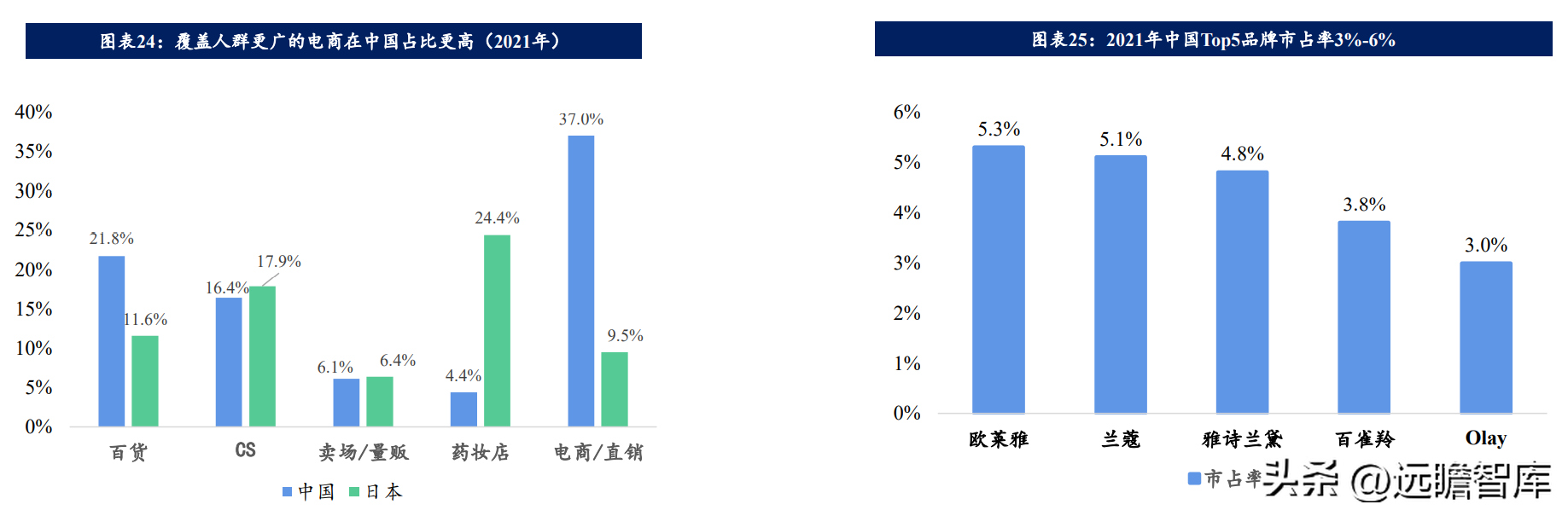

2021年日本护肤品渠道结构中,药妆店/CS连锁店/百货/直销/量贩店分别占比24.4%/17.9%/11.6%/9.5%/6.4%,部分凭借强产品力+高性价比的品牌在药妆店、CS连锁店、量贩店等平价渠道持续获取市场份额,如怡丽丝尔、Sofina、碧柔市占率分别达到3.4%/2.4%/1.9%,销售金额分别达28.7/20.6/15.7亿元人民币。

◆ 我国护肤品空间大、渠道更加多元,单品牌理论天花板远高于日本品牌在其本土空间。

我国护肤品渠道结构中,电商/百货/CS连锁店/大卖场/药妆店分别占比37%/21.8%/16.4%/6.1%/4.4%。

由于电商渠道价格兼容性高、覆盖人群广且同时具备宣传的效果,其在扩品类、扩人群方面带来增量,推动我国整体护肤品规模2021年达2983亿元。

2021年我国市占率TOP5品牌分别为欧莱雅/兰蔻/雅诗兰黛/百雀羚/Olay,市占率分别达5.3%/5.1%/4.8%/3.8%/3.0%,销售金额分别达156/150/141/113/88亿元。

对标美日TOP1品牌市占率通常在4%,预计国内化妆品单品牌天花板有望随行业规模不断扩大而持续提升。

四、日本美妆龙头复盘:强研发、控渠道占据先发优势,顺应趋势搭建品牌矩阵+出海扩大优势

四、日本美妆龙头复盘:强研发、控渠道占据先发优势,顺应趋势搭建品牌矩阵+出海扩大优势4.1 资生堂:日本头部美妆集团,营收及利润体量优势、品牌矩阵完善

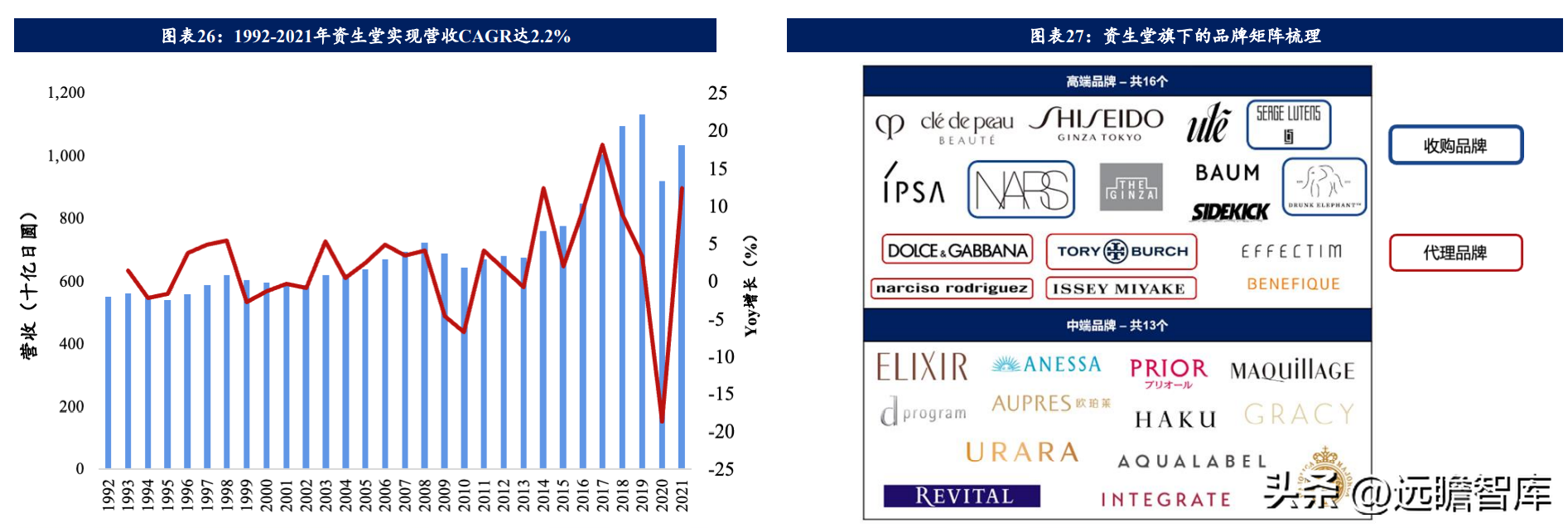

◆ 资生堂集团FY2021年营收达1.04万亿日元(523亿元人民币)/净利润424亿日元(21亿元人民币)。2021年资生堂营收超1万亿日元,1992-2021年营收CAGR达2.2%,其中2014年进行战略升级后实现复苏,2014-2019年营收CAGR达8.2%。

◆ 资生堂旗下品牌数量达29个,品牌矩阵完善。资生堂成立于1872年,其期初为西式调剂药房,历经两次世界大战等重大事项仍坚持以研发为核心,顺应形势推出多个大众品牌形成品牌矩阵,根据欧睿咨询数据,2021年资生堂有8个品牌市占率在日本当地为TOP50:1)高端品牌包括CPB、资生堂等;2)大众品牌包括怡丽丝尔、水之印、碧丽妃、Haku、dprogram、Revital等。

4.1.1阶段①-行业萌芽期(1872-1951):研发积累+品类创新+渠道管控,资生堂逐步建立龙头品牌力

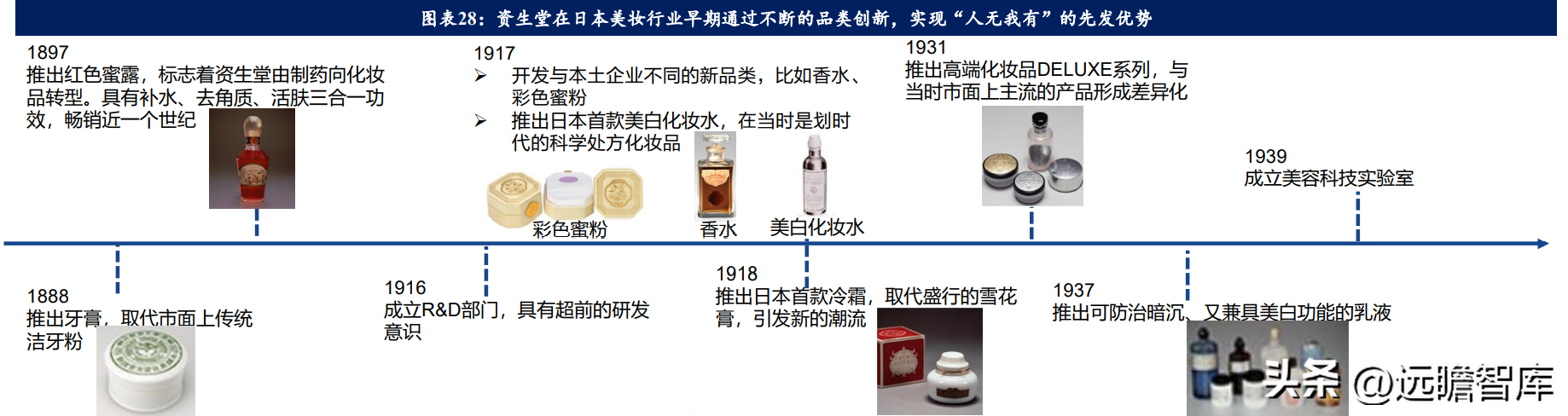

◆ 资生堂成立于1872年,早期产品便成为官方指定产品,并不断积累研发实力。资生堂于1872年成立,是日本东京银座早的一家西洋药房。在1880年其药制剂便成为日本官方指定产品,展现其强产品力。该阶段公司在研发上持续投入,1916年成立R&D部门并在1931年推出高端化妆品DELUXE系列,与当时市面上主流的产品形成差异化,1939年成立美容科技实验室进一步提升研发实力。

◆ 资生堂系日本美妆行业品类创新,在早期日本美妆市场创造了“人无我有”的先发优势。1888年资生堂便开发出日本第一款牙膏取代了传统的洁牙粉,在美妆领域公司1897年推出“红色蜜露”成为第一款化妆水,此后不断率先推出粉底、香水、彩色蜜粉、冷霜、防晒霜等品类,在早期通过品类端创新不断抢占市场份额,建立初步品牌力。

◆ 率先采用渠道管控保护价格,逐步加强品牌力。早期日本美妆市场终端价格体系混乱,资生堂凭借强产品力+具有前瞻性的意识,率先对经销商价格及终端零售价实现管理:1)1923年公司率先要求所有终端代理门店接受产品的教育训练;2)成立“花椿会”搭建了会员体系,对会员提供(1)资生堂美容讲习会;(2)免费发放资生堂美容刊物;(3)每年赠送一次奢华高端的“花椿会”纪念品。

◆ 历经多次重大事件仍保持稳健发展,资生堂龙头地位逐步展现。经历两次世界大战、日本经济危机、关东大地震等多次重大危机仍屹立不倒,资生堂展现出公司强产品力+品牌力所带来的韧性。至1946年资生堂集团日本国内市占率达15.5%,已成为行业内龙头。

4.1.2阶段②-人无我有(1952-1966):凭借产品、渠道、营销三重发力,抓住发展黄金期不断发力扩份额

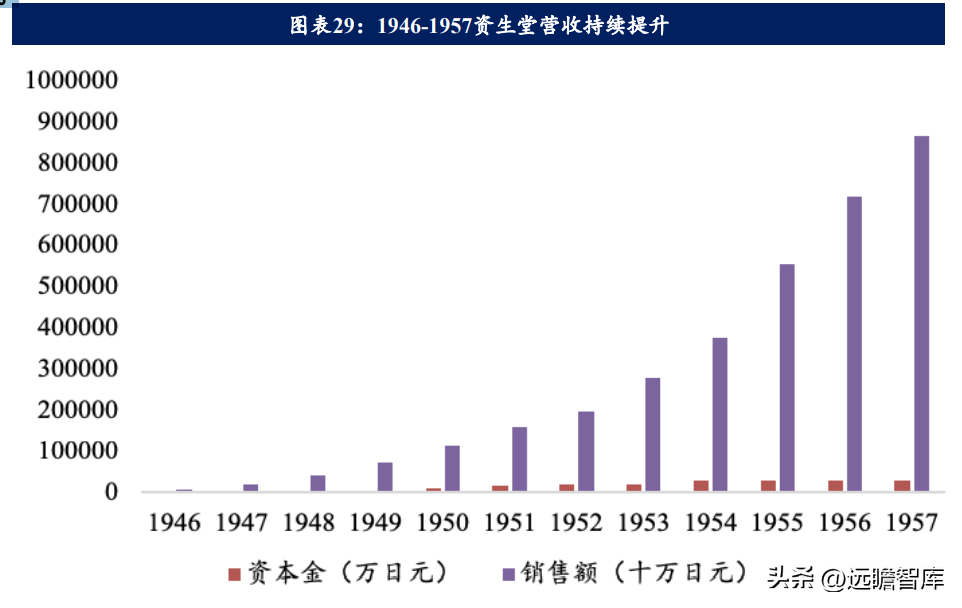

◆ 随着日本战后重建,其美妆行业在1952-1966年出货值CAGR超15%,资生堂抓住本土品牌发展黄金阶段不断扩大优势。二战后品牌方工厂端重建,日本本土品牌迎来快速发展阶段。

其中资生堂提出旨在营收翻倍的“5年计划”,在产品、渠道、营销端三线发力:

1)产品端,公司发力细分品类卡位。如1955-1966年通过卡位细分品类不断推出产品,期间个别品牌推出产品数量达157个;

2)渠道端,通过派遣BA提升连锁渠道力。1962年公司导入专柜制度,进一步提升其在连锁渠道品牌力;

3)营销端,1953年公司成立美容研究所,后续相继建立美容室/美容学校/美容会馆等,不断扩大品牌影响力,至1955/1970年“花椿会”会员分别突破200/1400万人;该阶段日本化妆品处于“人无我有”阶段,渠道端以连锁店为主、百货渠道战后快速发展,资生堂凭借在产品、渠道及营销端的先发优势不断提升市场份额,至1966年资生堂集团市占率达47.1%。

4.1.3阶段③-人有我优(1967-1999):海外进入使竞争升级,本土品牌卡位渠道+引领审美趋势对抗外资

◆ 1960s起外资品牌陆续进入日本美妆市场带动欧美妆风潮,供给端丰富带动日本美妆行业进入快速发展期。

1952年后日本放开了外资品牌在日本的销售限制,1959年蜜丝佛陀率先进入日本美妆市场并推出“Roman PinkCampaign”引发口红热潮。1964、1967赫莲娜、雅诗兰黛分别进入日本市场,带动日本美妆风潮由原先较保守、自然的风格转向欧美风,日本护肤品市场竞争逐渐激烈,与此同时,竞争对手的增多使得护肤品行业在1967-1974年进入高速发展期,7年CAGR超17%。

◆ 本土龙头品牌卡位核心连锁渠道+访问渠道抵抗外资,采用先追随再创造实现成功捍卫市场份额。

面对海外的进入,以资生堂为代表的日本本土龙头品牌通过卡位渠道+产品创新实现对海外的合理抗击:

1)日本彼时化妆品渠道以连锁+访问为主,各大化妆品品牌纷纷利用转售价格制度加强渠道掌控力,在海外进入后的数年内5-6家制度品品牌(资生堂为代表)+1-2家访问渠道品牌(Pola)为代表合计仍占据市场大半份额,至1978年海外品牌表现好的Avon、Revlon市占率仍仅为1-2%;

2)产品及营销策略上采用先跟进,再创新的方式。1960s日本开始流行彩妆和欧美风,资生堂1961年亦跟进推出相关活动。1970年资生堂采用本土模特演出尝试重新引领消费者审美,1984 年日本本土美妆龙头嘉宝娜推出植物色素口红强化对自然、的追求,日本消费者在本土龙头不断营销下,审美重新追求自然、。

4.1.3阶段③-人有我优(1967-1999):厚积薄发下资生堂产品推新加快,卡位细分功效赛道

◆ 公司在该阶段重点发力功效性护肤,逐步推出专注主打敏感肌、抗衰等赛道的品牌。1967年资生堂发力布局细分功效赛道,1967-1981年产品线品牌930个新品中功能性(宣传卖点为功效)占比80%,在该阶段公司:

1)1979年推出专注高性能抗衰的品牌REVITAL;2)主品牌资生堂推出精华素,成为集团 层面畅销国际市场的抗衰老护肤系列。

尽管受欧美品牌入驻+本土品牌崛起导致竞争加剧,但至1981年资生堂集团市占率仍高达34.7%,在护肤赛道稳居国内美妆集团龙头。

◆ 厚积薄发,1982-1999年新品上新继续提速。

公司研发不断投入,1968年在横滨开设资生堂研究实验室(资生堂创新中心前身)进一步加强研发实力,1981年后公司上新速度加快。1981-99年公司产品线品牌累计推出2936个产品,其中功能性/综合性分别占比75%/25%。

◆ 1980s药妆店等平价渠道相继兴起,公司顺应渠道发展趋势推出大众品牌“怡丽丝尔”和防晒专线品牌“安热沙”。资生堂1982年推出大众品牌怡丽丝尔切入药妆渠道,致力于研究胶原蛋白技术。1992年推出安热沙主打防晒,至2021年怡丽丝尔在日本护肤品领域市占率达3.4%/排名第三、安热沙在日本防晒领域市占率达21.6%/稳居第一。

◆ 1975年后日本进入第三消费时代,公司顺应消费升级趋势推出高端品牌CPB。日本经济发展至1970s后逐步进入“第三消费品时代”,尽管1975-1999年行业CAGR仅为5.4%,但消费者收入提升使其对于品牌的认知持续提升、消费升级趋势不断演绎,该阶段化妆品高端化趋势,如高端品牌SKII于1975年成立、高端品牌Pola大单品于1987年左右推出。

资生堂顺应趋势于1982年推出高端品牌CPB,1987年CPB推出大单品LaCrème面霜,至2021年CPB在日本市占率达2.1%/排名第八,成为日本本土护肤品牌TOP10中为数不多的高端品牌。

4.1.4阶段④-人优我强(1999-2013)→战略1:化战略下对外开疆拓土,中国市场为核心拓展区域

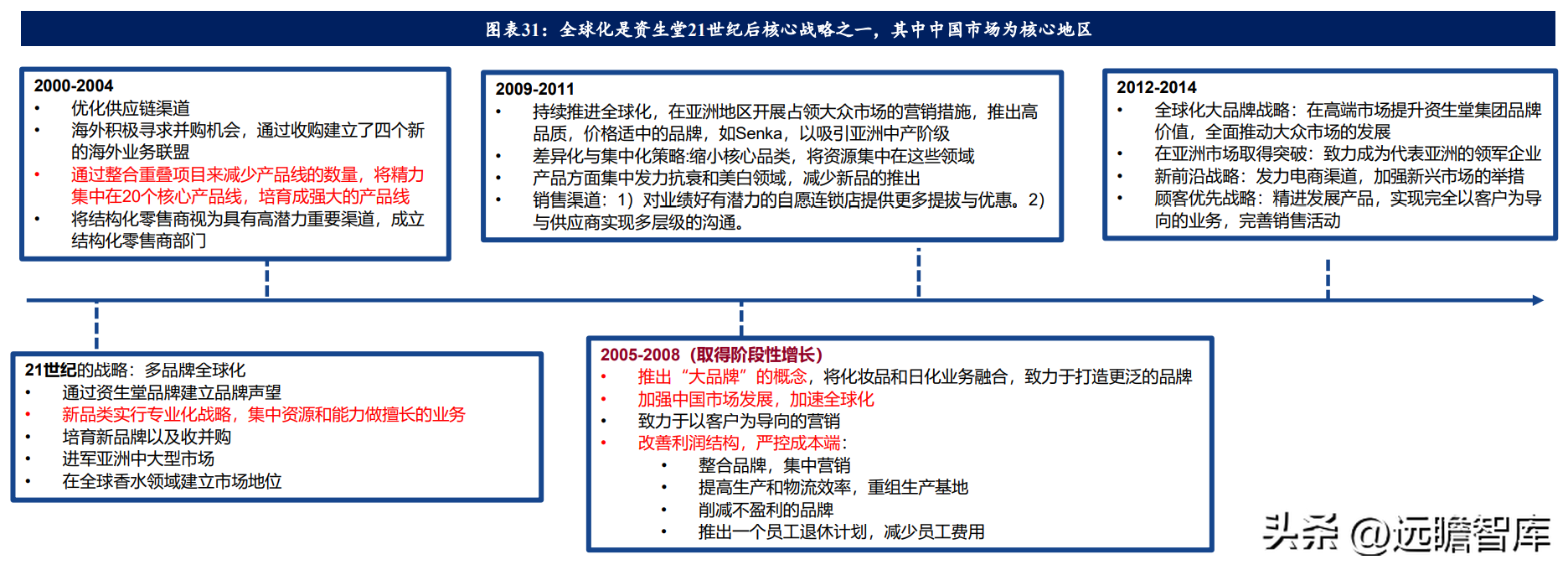

◆ 化是21世纪资生堂集团的核心战略之一,中国市场为其战略核心。

1957年资生堂率先进入中国台湾市场开启化进程,并在1980/81/82/86年进入法国&德 国/中国/澳大利亚/英国市场。其中中国市场是资生堂化的核心,至FY2021资生堂前五大渠道分别为日本/中国/美国/旅游零售/EMEA,占比分别为26.7%/26.5%/11.7%/11.6%/11.3%。

◆ 资生堂集团在中国拓展多渠道+多品牌布局。

资生堂集团在中国战略可分为:

1)拓渠道→2003年资生堂在中国市场建立百货公司销售团队,并逐步拓展CS店;

2) 高端化→2012年开始强化高端品牌在中国的发展;

3)拓品类→2017年开始加强以NARS品牌为代表的彩妆品类,并且推进主要电子商务运营商的合作。

4.1.4阶段④-人优我强(1999-2013)→战略2:产品线与品牌矩阵精简+控费提效,实现稳步健康发展

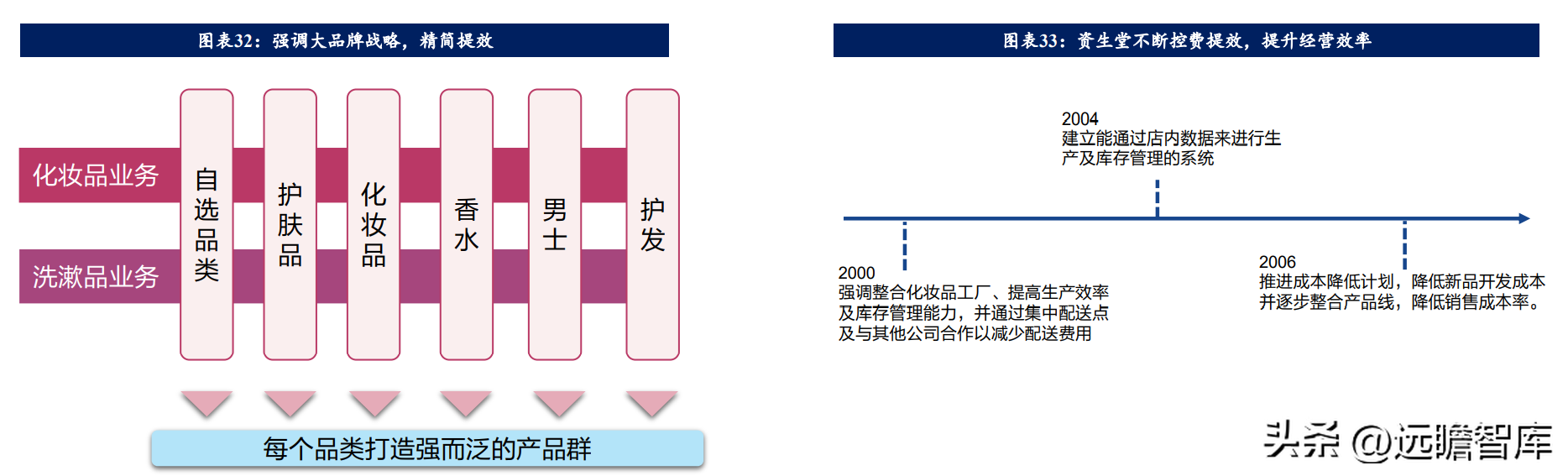

◆ 资生堂在快速发展的同时亦产生了品牌和产品线的冗余,1999-2013年“精简提效”成为这一阶段核心战略之一。

从战略角度看:

1)2001年公司减少产品线数量并将精力集中在培育20个左右核心产品线,并聚焦核心品类护肤品;

2)2005年开始缩减表现不佳的业务线和品牌,强调“大品牌战略”,同时退出部分不盈利的 海外业务;

3)2011-14年减少新品数量但有选择的推出更具备竞争力的新产品,并且进一步缩减品牌、降低日本及中国商店的库存水平。

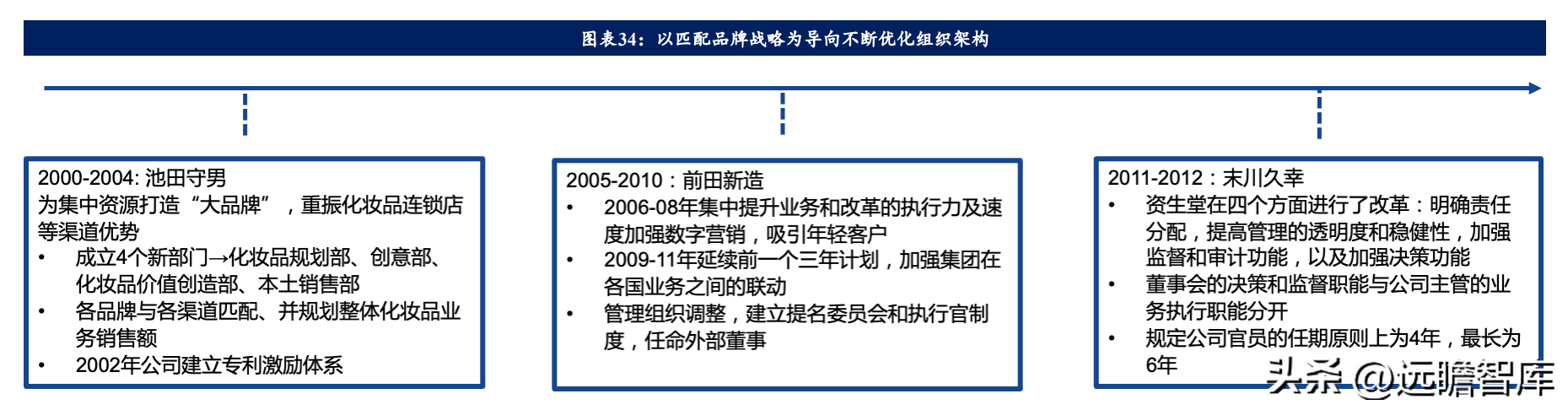

◆ 该阶段公司不断控费提效,提升经营效率。

1)2000年开始公司强调整合化妆品工厂、提高生产效率及库存管理能力,并通过集中配送点及与其他公司合作以减少配送费用;

2)2004年建立了能通过店内数据来进行生产及库存管理的系统;

3)2006年开始推进成本降低计划,降低新品开发成本并逐步整合产品线,降低销售成本率。

4.1.4阶段④-人优我强(1999-2013)→组织:配合品牌及产品线战略,不断组织架构调整优化

◆ 组织架构的优化以匹配品牌当期战略为导向,不同CEO在不同阶段完成不同的组织结构调整。

1)2000-2004年池田守男(CEO):该阶段资生堂核心战略目标为集中资源打造“大品牌”,并且重振化妆品连锁店等渠道的优势地位。

因此公司成立4个新部门→化妆品规划部、创意部、化妆品价值创造部、本土销售部,其中规划部起到将各品牌与各渠道匹配,并规划整体化妆品业务销售额的重要作用。

此外2002年公司建立专利激励体系,在该体系下为擅长开发专利技术的员工提供超额绩效奖励;

2)2005-2010前田新造(CEO)+2011-12末川久幸(CEO):2006-2008三年计划核心在于提升业务和改革的执行力及速度,2009-2011年三年计划核心在于延续前一 个三年计划的同时加强集团在各国业务之间的联动。

因此该阶段公司在管理组织上进行调整,一方面规定每个岗位任职长年限(原则为4年、长不超6年)以激发组织活力,另一方面公司通过建立提名委员会和执行官制度(强调董事会决策监督职能和CEO执行职能分离)提升决策效率。

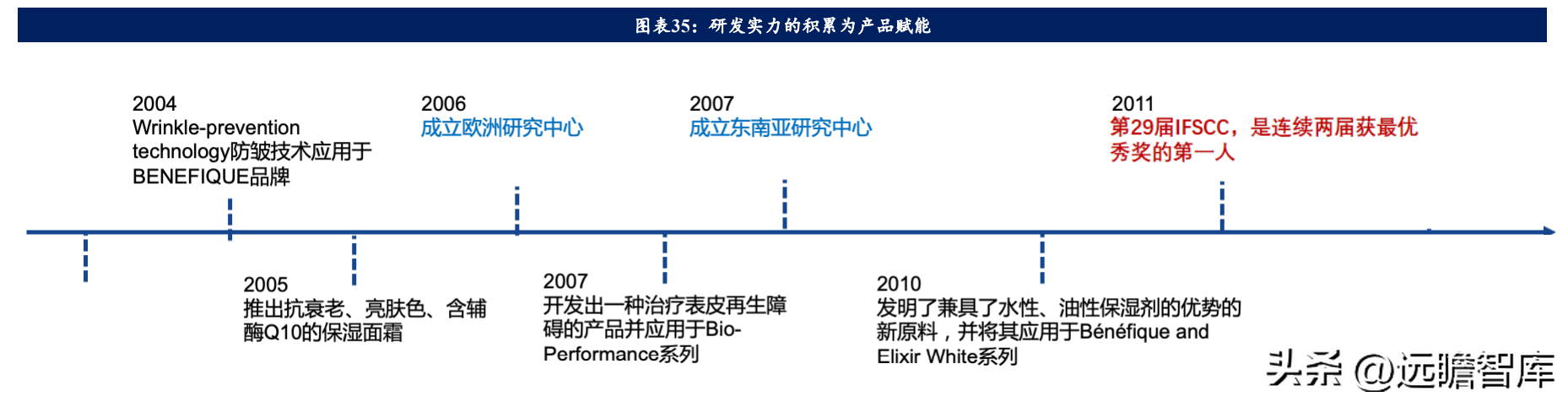

4.1.4阶段④-人优我强(1999-2013)→研发&产品:范围布局研发基地,研发实力媲美欧美

◆ 研发先行,在范围内布局研发基地。

资生堂集团始终强调研发能力的积累,至1983年在日本已有3个研发中心,化过程中亦有研发中心建设配套,2001/1988/2006年中国/欧洲/东南亚研发中心成立,至2021年资生堂在4个拥有7大研发中心。

◆ 公司不断在自研成分取得成果,并将部分成果成功应用于产品。

1)主品牌资生堂:2007年开发出一种调节表皮再生障碍的产品并应用于Bio-Performance系列;

2) 碧丽妃:2005年推出了一款抗衰老、亮肤色和含辅酶Q10的保湿面霜,拉动品牌销售大幅增长。

2011年第29届IFSCC会议上,资生堂是连续两届获奖的第一人,1976-2020年公司共获奖27次,充分展现其不输欧美品牌的研发实力。

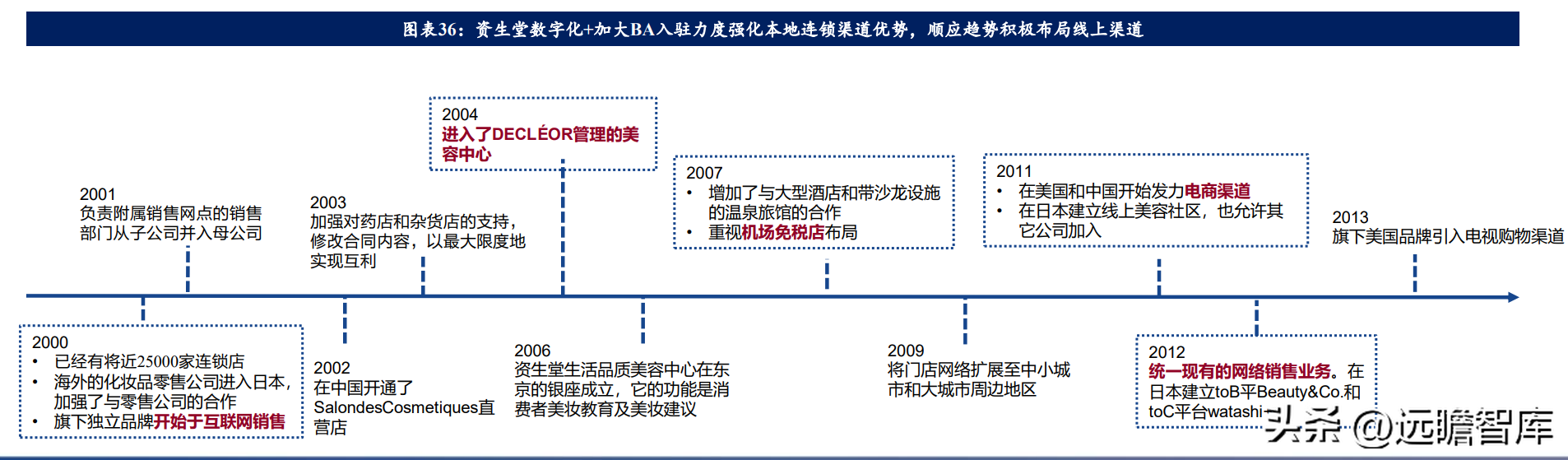

4.1.4阶段④-人优我强(1999-2013)→渠道:数字化+加强BA以强化连锁渠道优势,顺应趋势积极布局线上

◆ 数字化+加大BA入驻力度强化本地连锁渠道优势,顺应趋势积极布局线上渠道。

21世纪后随着分销结构变化+日本本土竞争对手崛起,公司面临市场份额流失的状况,并在渠道端及时采取措施应对:

◆ 1)加强数字化。2002年开始公司在所有连锁店安装POS建立更准确反应实际需求的生产系统,并且建立内部局域网以加强公司销售人员与连锁零售商的沟通;

◆ 2)加大终端库存管理力度。2002年公司修订了与连锁零售店的商业合同,返利制度从零售商产品采购转移至柜台销售。

◆ 3)加大美容顾问、美容中心等设施,提升消费者体验。2005年公司加大美容顾问在连锁店及百货店的数量,2006年资生堂品质美容中心于东京银座成立/提供现场彩妆教学服务与建议,持续提升消费者体验。

◆ 4)顺应渠道红利开展线上业务。21世纪初日本邮购渠道兴起(含电商),公司2000年率先让部分品牌触网,2012年开展线上购物商城业务;

4.1.5阶段⑤-二次腾飞(2014年至今)→消费者导向战略获成功,主品牌资生堂进入“大单品”时代

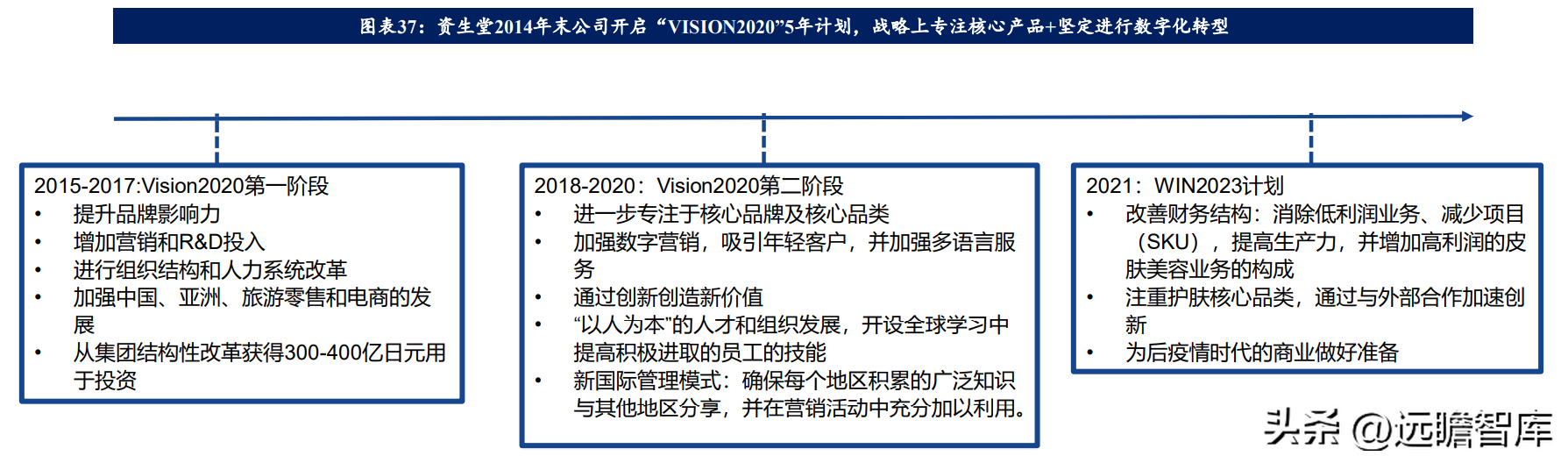

◆ 2014年末公司开启“VISION2020”5年计划,战略上专注核心产品+坚定进行数字化转型。资生堂在经历了2008-2013年营收及利润下降(2013年出现亏损)后,2014聘请有跨国公司任职经历的鱼谷雅彦作为CEO,2015年公司发布VISION2020计划:

1)继续加大营销及研发方面支出,并加强护肤品、底妆和防晒品三个品类和核心品牌;

2)加强数字化能力,明确了数字营销和电商渠道的重要地位,资生堂在中国地区线上占比由2015年的15%提升至2020年的40%;

3)组织架构上,新的矩阵组织分为六个区域总部、五个品牌类别并充分授权,每个总部对其各自地区的运营拥有广泛的权力和责任。

◆ VISION2020战略取得显著成效。2015-2019年(疫情前)营收/净利润CAGR分别达10.4%/25.9%,2019年毛利率/净利率分别达77.5%/6.5%,盈利能力达上市以来高,战略推进与改革效果显著。

4.1.5阶段⑤-二次腾飞(2014年至今)→消费者导向战略获成功,主品牌资生堂进入“大单品”时代

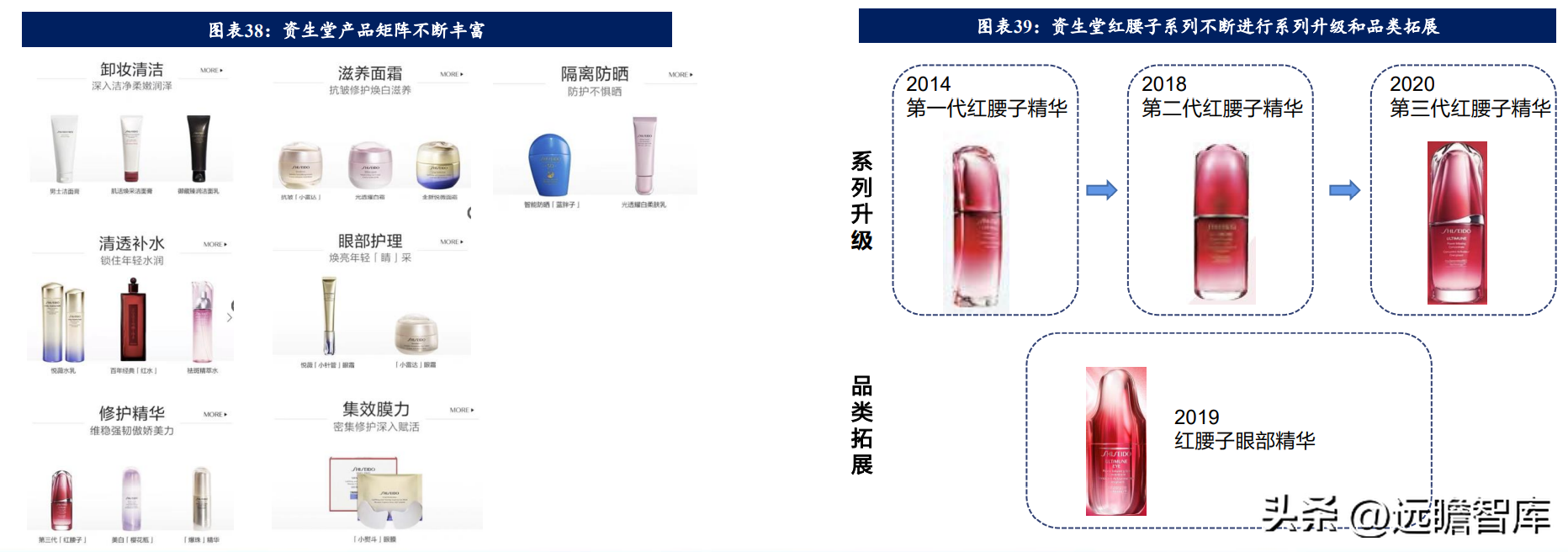

◆ 主品牌资生堂厚积薄发,2014年推出大单品助力品牌力再次提升。

大单品是衡量品牌力的关键要素之一,公司在1989年便连同哈佛大学成立“麻省综合医院暨哈佛皮肤生物研究中心”,在2014年与哈佛皮肤病学中心发现肌肤影响老化的关键“朗格汉斯细胞”,研发出资生堂红研肌精华露(红腰子精华)。红研肌精华露拥有31项世界专利,一经推出便广受欢迎。

◆ 资生堂不断大单品矩阵及产品系列,进入“大单品”时代。

1)大单品矩阵方面,2017年资生堂推出悦薇抗皱霜、MoisturizingCream、PerfectCover粉底,分别在眼霜、面霜、粉底液品类中形成大单品,资生堂逐步打造了自身的大单品矩阵;

2)产品系列方面,2018年资生堂对红腰子精华进行升级至2.0/XX,2019年推出红腰子眼部精华,2021年推出悦薇珀翡抗皱精华霜,红腰子及悦薇两大系列产品矩阵逐步完善。

4.2高丝:品牌矩阵完善,高端品牌表现强劲

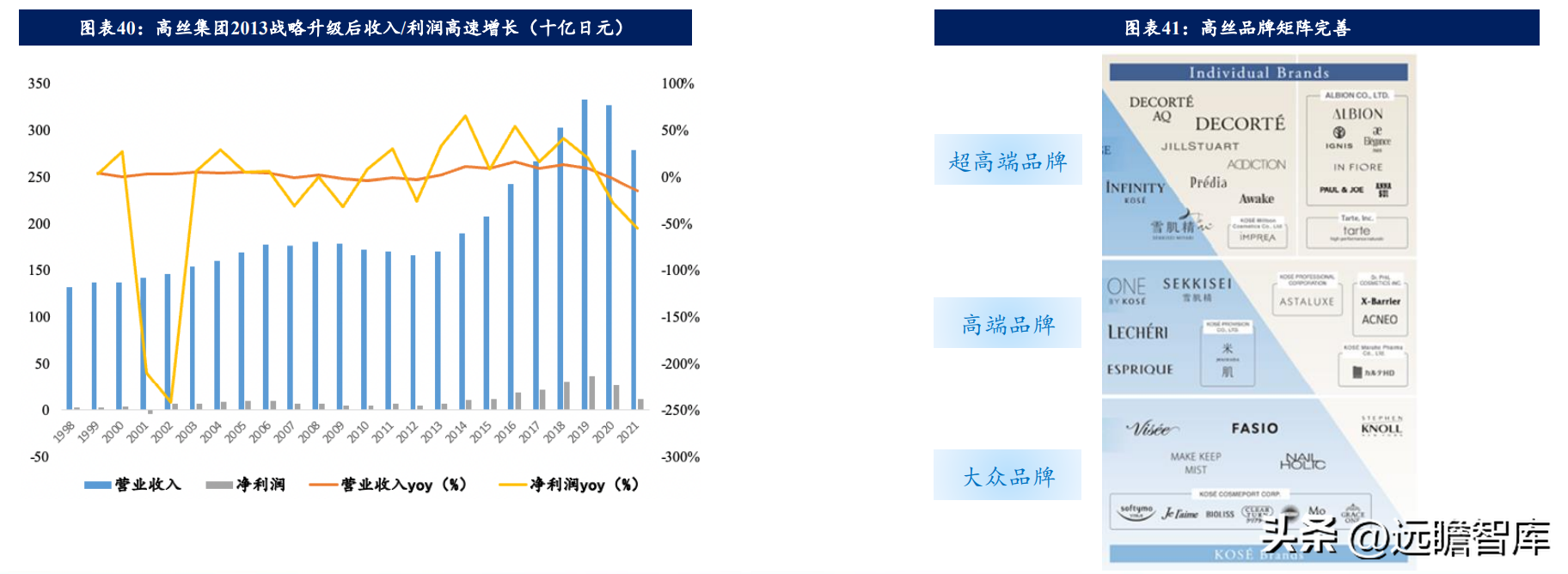

◆ 高丝集团FY2021年营收达2794亿日元(154.79亿元人民币)/净利润120亿日元(6.65亿元人民币)。1998-2021年营收CAGR达3.2%,其中2013年进行战略升级,完成业务重组:缩小品牌范围+改革分销系统+精简化妆品品类,2013-2019年营收CAGR达11.8%。同时不断提升盈利能力,2013-2019净利润CAGR达32.9%。

◆ 高丝旗下品牌数量达24个,高端品牌主导,品牌矩阵完善。公司目前的24个品牌中有6个品牌市占率在日本当地为TOP50:1)高端品牌包括黛珂、奥尔滨、雪肌精、Predia等;2)大众品牌包括CLEARTURN、Softymo。

4.2高丝:以卓然的品质和出众的研发能力见长

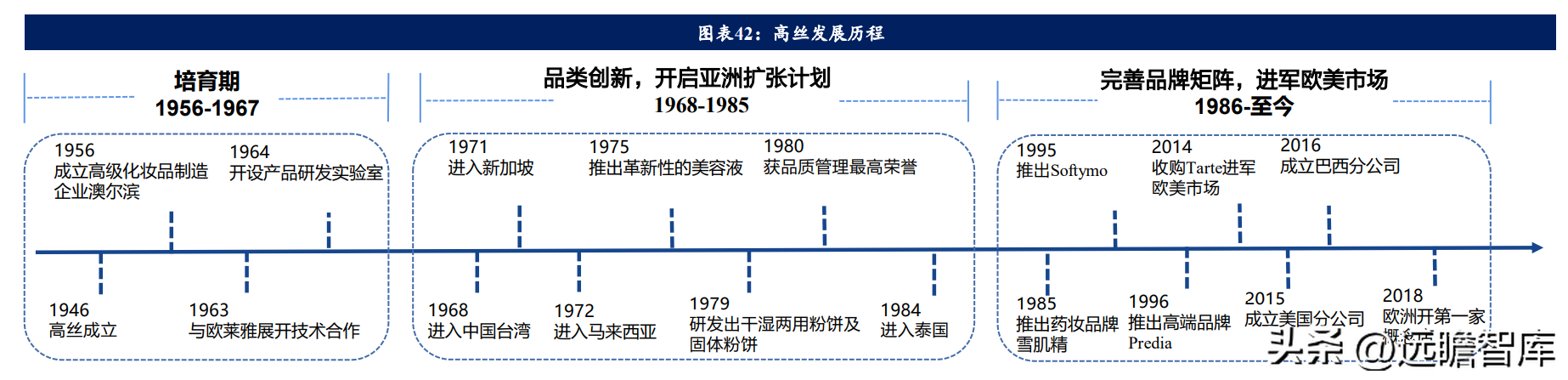

◆ 高丝发展历程可以划分为三个阶段:

◆ 培育期(1946-1967):

高丝由创办者小林孝三郎结合化学与药学人士于1946年在日本东京创立,初期以代理其他美容化妆品牌为主,1948年开始发展自己的品牌。1956年成立高端化妆品制造企业澳尔滨,1963年与欧莱雅展开技术合作,并于次年开设产品开发实验室。

◆ 品类创新,开启亚洲扩张计划(1968-1985):

1968年高丝率先进入中国香港开始亚洲扩张历程,并于1971/1972/1984/1988进入新加坡/马来西亚/泰国/中国大陆市场。同时研发划时代单品奠定核心地位。1975年推出革新性的美容液,1979年,研发出干湿两用粉饼及固体粉饼,获法国《MarieClaire》杂志的首项日本特 别奖。注重品质管理,1980年成为日本化妆品业界首获品质管理高荣誉——DEMINGAWARD戴明奖的企业。

◆ 顺应形势,完善品牌矩阵,进军欧美市场(1986-至今):

1)针对新兴渠道药妆店、量贩店兴起,高丝于1985/1995推出雪肌精/Softymo,1996年推出高端品牌 Predia,以响应第三消费时代品牌化消费倾向。

2)2014年,高丝以1.35亿美元的价格完成对美国知名化妆品品牌Tarte的收购,进军欧美市场。并于2015/2016年在美国/巴西成立分公司,2018年在欧洲开第一家概念店。

4.3花王:日本本土日化第一集团,多品类覆盖

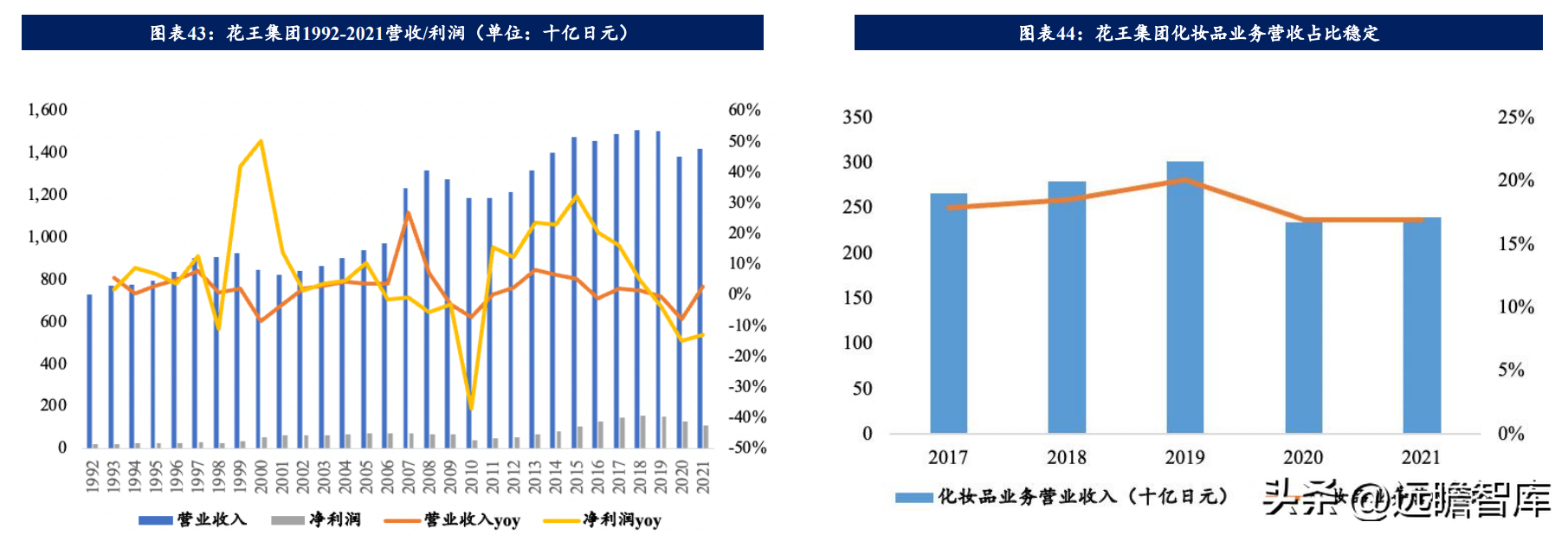

◆ 花王集团1992-2019营收/利润实现稳步增长,2020-2021受疫情影响略有波动。

1992-2021年营收/利润CAGR达2.7%/7.7%,受疫情影响,2020-2021业绩有所波动。2021年营收达1.4万亿日元(775.6亿元人民币)/净利润1096亿日元(6.07亿元人民币),同比变化+2.7%/-13.0%。

花王集团业务内容主要分为面向工业的化学业务和面向一般消费者的消费品业务。其中消费品业务2021年占了整体营业额的80.6%(卫生与生活护理业务/健康与美容护理业务/生活护理业务/化妆品业务分别占35.0%/25.0%/16.9%/3.7%)。

◆ 花王集团化妆品业务占比稳定。

2006年花王通过收购本土头部化妆品企业嘉娜宝加大对化妆品事业的投入,2017-2019化妆品业务收入CAGR达6.4%。2021年化妆品业务实现收入2393亿日元(120亿元人民币),占总营业收入的17%。近五年来,化妆品业务份额稳定在16.9%-20.1%之间。

4.3花王:日用品起家,通过自主培育+收购进军化妆品业务

◆ 花王早期以日用品起家,1960s涉猎化妆品业务。

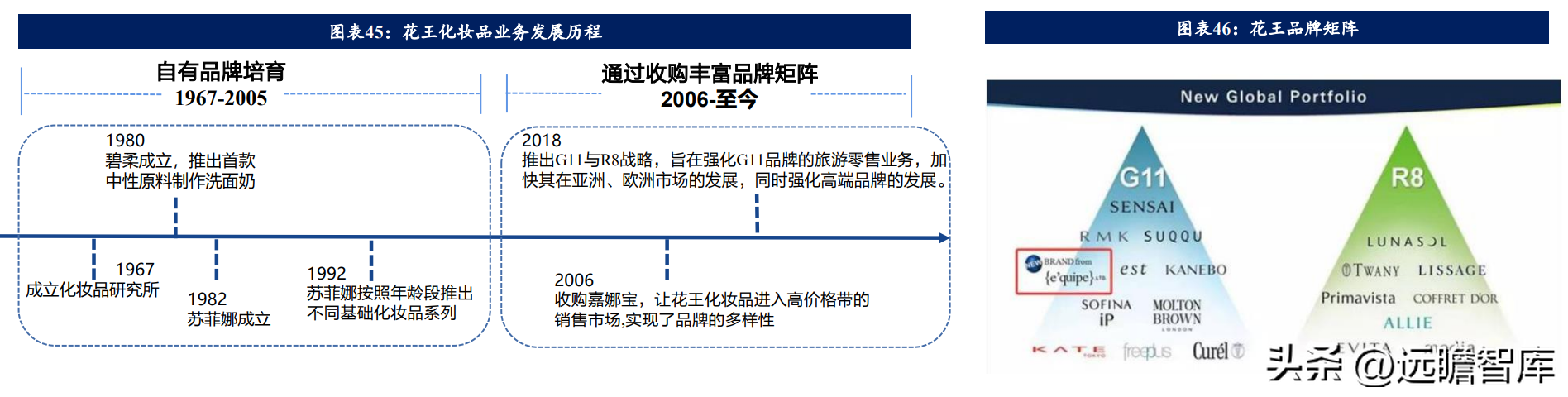

1887年花王前身长濑商店成立,经销西洋杂货。1890年花王肥皂发行,1934年设立了家务科学研究所,将清洗范围扩展到头发、衣物类。发展历程主要分为两个阶段:

◆ 自有品牌培育(1967-2005):

核心自有品牌碧柔/苏菲娜分别于1980/1982年成立,定位大众,凭借产品力,奠定竞争优势。1)碧柔:1980年推出第一款用中性原料制作的洗面奶,洗后不紧绷,受到消费者青睐;1984年碧柔推出沐浴液,替代了一直以来人们沐浴时习惯用的香皂,成为了一种新的生活时尚。2)苏菲娜:按照年龄段推出不同基础化妆品系列。

◆ 通过收购丰富品牌矩阵,强化高端品牌发展(2006-至今):

2006年收购嘉娜宝,让花王化妆品进入高价格带的销售市场,实现了品牌的多样性。2018年推出 G11与R8战略,定位海外市场,对旗下拥有49个品牌的美妆业务进行梳理,把现有品牌将划分为11个战略品牌(G11),8个本土战略品牌(R8),旨在强化G11品牌的旅游零售业务,加快其在亚洲、欧洲市场的发展,同时强化高端品牌的发展,以提升集团化妆品业务在的存在感。

4.4 Pola:通过渠道差异化起家,定位高端并较早推出大单品

◆ Pola成立于1929年,通过超强研发技术及多元渠道布局成为日本四大化妆品企业之一:

◆ PolaOrbis集团2008-2018营收稳健增长,盈利能力不断提升。

PolaOrbis集团自上市以来,营收平稳,2008-2019年CAGR为3.8%,2013-2019年净利润CAGR达 17.9%,净利率由3.8%提升至9.0%。受疫情影响,2019、2020、2021业绩有所波动,2021年营收达1786亿日元(89亿元人民币)/净利润117亿日元(6亿元人民币)。Pola/Orbis为集团旗舰品牌,2021年在日本市占率分别为4%/2.1%,排名为1/7。

◆ 专注美白与抗衰研发,较早推出高端大单品,奠定品牌基因:

1)美白:1951年pola推出第一款美白化妆品“Pecuria Cold”;1998年Pola研发的Rucinol®被批准为性的活性美白成分,并应用于核心系列“White Shot”。

2)抗衰:pola大单品高端抗衰BA系列不断进行迭代升级,于2020年推出全新第6代BA,应用 LINC00942科技,将提高细胞活性,由内而外焕发新生,重拾紧致弹力。

此外,Pola于2017年推出“Wrinkle Shot Medical Serum”,是日本厚生劳动省认证过的抗皱药用化妆品。

五、风险提示

五、风险提示疫情反复致使线下可选消费疲软;需求增长不及预期;行业竞争加剧;品牌新品推出不及预期;行业监管政策调整;中国大陆与中国香港、海外化妆品市场经验并不具有完全可比性,相关资料及数据仅供参考;重点关注公司业绩或不达预期。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】报告中心-远瞻智库|为三亿人打造的有用知识平台

拓展知识:日本化妆品牌市值排行榜