前沿拓展:瑜伽男人化妆品牌排行榜

瑜伽服品牌排行是皮尔、加莱卡、EASYOGA、LULULEMON、远阳。

1、皮尔

皮尔是瑜伽服中的老主间牌子了,但相应的也会有一个缺点,它们家的瑜伽服款式更新很慢,款式还属于比较传统的,消费者大多是年龄比较偏大的人群,年轻人对它并没有很热衷。

2、加莱卡

加莱卡推出的瑜伽服就跟它的名字一样,是在汉小棉里面加了莱卡的面料。因其添加了莱卡的成分,所以加莱卡的瑜伽服会更有弹性,哪怕是动作比较大也不怕,也不会有束缚的感觉。

3、远阳

远阳是一家老牌的瑜伽服品牌了,它们生产的瑜伽服款式多样,面料舒适,价格也十分的公道,因此在国内很有市场。

4、EASYOGA

E她ASYOGA是台湾品牌,主要走亲民的路线。它所推出的瑜伽服质量不算特别的好,但也还算过得去,相应的它的价格也会优惠一些,在我国的年轻人市场很多人会穿它练瑜伽。

5、LULULEMON

LULULEMON严天丰木杆凯液属是加拿大品牌,走的是高端路线。其所推出的瑜伽服用料考究,贴合身材曲线,练瑜伽的方便舒适,尤其是洋人瑜伽教练喜欢穿这个品牌。相应的,它的价格也是偏高的。

(报告出品方/作者:西南证券,蔡欣)

核心观点:基本面:公司稳坐瑜伽健身行业龙头,运动服装行业的黑马。1)业绩亮眼,营收增速快于竞争者。公司在 女性瑜伽细分赛道上深耕,通过锁定中高端年轻消费群体,推动带有社交属性的社群营销方式,让公司在 2016-21年的营收复合增速达22%,远超出Nike的6.3%和Adidas的2.8%,其中Lululemon 22Q的营收同 比增长28.8%,超越Under Armour成为第4大运动品牌。2)深耕自营模式,线下线上齐发力。受益 于客单价和流量的双提升,2022Q2公司线下/线上营收同比增长29.9%/29.8%,占比分别为48%/42%, 呈现齐头并进态势。3)在兼顾北美市场同时,快速布局中国市场。公司在中国市场的一二线城市大力开设 线下直营店,在三四线城市主攻线上DTC模式;从2018-21年,中国市场的营收复合增速高达70%,将成 为下个主力市场。

公司概况公司概况:瑜伽运动服饰龙头,营收增长强劲

Lululemon 由Chip Wilson于1998年在温哥华创立,定位为专业的高端瑜伽运动品牌。自成立以来,公司 以瑜伽产品为核心,一方面纵向深耕瑜伽服饰细分品类,在原有传统瑜伽服的基础上加大面料的功能性、 舒适性、时尚性等领域的研发;另一方面进军休闲运动市场,抓住多轮运动场景消费趋势,横向扩展跑步 、综训、高尔夫、游泳、登山、网球、出行、工作等场景所需的男女士运动休闲服饰。为了更有效增加与 消费者的粘性,2020年公司收购了纽约居家健身设备制造公司MIRROR,将产品应用场景从户外延伸至室 内。截至到2022年9月,公司一共在17个开设了600家线下直营门店,成为瑜伽运动服饰的龙头。

公司概况:公司股权结构稳定,积极改革管理卓越

机构投资者持股到达80%以上。2014年,创始人Dennis Chip Wilson 将所持公司股份的一半以约8.45亿 美元价格转让给私募股权投资公司Advent International,并于2015 年离开公司董事会,但依然为个人投 资者里大的股东。截止2022年9月,Lululemon 股份中83.7%被机构投资者持有,12.3%被大众股民持 有,4%被公司内部持有,0.03%被政府机构持有。此外,公司董事会中一共有11个席位,其中10人是独立 董事,1人是公司的高管执行官Calvin MoDonald。

公司概况:引进职业经理人,锐意改革强化零售

自从创始人Dennis Chip Wilson 退出管理层后。公司就开始不断的引进有着丰富零售经验的人才加 入管理团队,借鉴行业头部企业的管理方式和销售经验,丰富产品结构和扩张销售市场。经过不断的摸索 和优化,2018年Calvin McDonald 成为公司的执行官。Calvin McDonald曾在加拿大的西尔斯公司 (Sears Canada) 任职总裁兼执行官;之后又担任了丝芙莱(法国LVMH旗下品牌)美洲分公司的总裁兼 执行官长达5年,具备丰富的团队管理与业务经营经验;在他的带领下,公司营收实现快速增长。

公司概况:业绩亮眼、营收增速快于同行业

从经营业绩来看,公司营业收入增长强劲,2016-2021年营收从23.4亿美元增长至62.6亿美元,年复合增 速达21.8%,主要受益于公司在女性瑜伽运动市场的深耕,锁定中高端年轻消费群体,及带有社交属性的 社群和圈层的营销推广。22Q2公司营收同比增长28.8%至18.7亿美元,在零售行业不景气和通货膨胀 加剧的情况下,公司增速超过Nike、Adidas,主要归功于产品的核心竞争力:将专业性、舒适性、时尚休 闲性结合达到多场景使用,充分了解自己的客户群体从而建立深厚的客户粘性。展望未来,公司的战 略规划不仅于女性瑜伽运动这个赛道,未来5年公司将重点扩张以跑步和综训系列为基础的男装业务, 加强益的DTC业务扩张,及锁定以中国为首的国际市场布局。

公司概况:深耕女装业务,男装业务快速崛起

从产品结构来看,2018-2021年女装业务维持稳健增长,3年复合增速达21.4%。其中,2021年女装业务贡 献营收41.7亿美元,同比增长36.7%,占比达67%,为公司核心业务。2017年公司开始拓展男装业务,以 男士ABC (Anti-Ball Crushing) 系列长裤成功打造爆款,男装业务增势迅猛,到2021年男装业务实现收入 15.4亿美元(+62%),占比为25%(+3pp),近3年的男装业务收入复合增长达到30.5%,成为营收重要 增长贡献。未来公司将重点扩展跑步和综训系列,其占比有望逐步成为核心产品线,次重点发展登山、网球、 高尔夫等非核心产品线,从而全范围触及消费者需求。

“Athflow”时尚运动风,开启下一个黄金赛道疫情改变消费者穿衣习惯。因为疫情影响,长时间的居家工作和生活方式,及对运动的高需求,已经在近2 年改变了人们对穿衣的需求。即使是疫情结束,人们回到以前熟悉的工作生活环境,但对传统的运动服饰 有了新的认知和诉求。根据美国非盈利机构Cotton Incorporated 调查显示,疫情以来,有51%的消费者 会选择更加舒适的衣服,40%消费者会购买运动服饰,34%消费者穿着较以前更为休闲了。

消费人群趋于年轻化,服装产品是主力军

年轻的消费者更亲睐服装产品。受时尚和运动属性的带动,“Athflow”的消费人群主要集中在Y时代 (80’和90’)和Z时代(00’),占比高达70%。消费者相对于饰品、运动鞋,更偏向于买服装类产品, 其销售额占比到58%。在服饰产品类,瑜伽裤为爆款产品,未来5年增速将达到8.6%,主要是瑜伽裤可以 适用于运动、日常、工作等多个场景。在客单价上,根据Statista调查,截至到2021年消费者在服装 类/饰品类/鞋类产品的平均单笔消费分别达263.5美元/167.7美元/66.5美元;预计到2025年,服装类产品 的单笔消费将突破300美元。

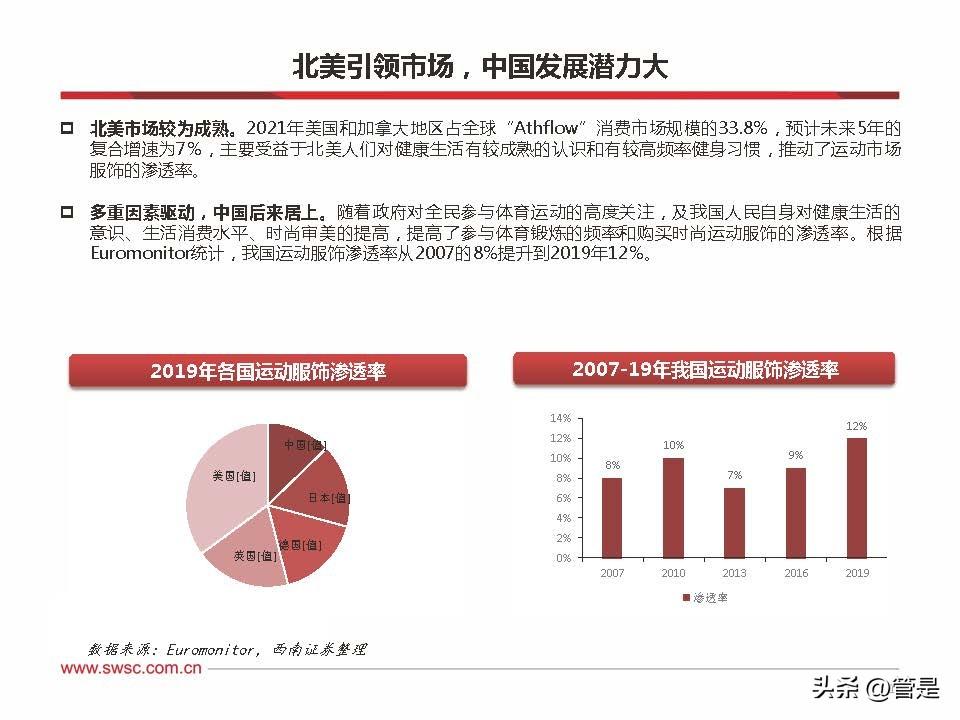

北美引领市场,中国发展潜力大

北美市场较为成熟。2021年美国和加拿大地区占“Athflow”消费市场规模的33.8%,预计未来5年的 复合增速为7%,主要受益于北美人们对健活有较成熟的认识和有较高频率健身习惯,推动了运动市场 服饰的渗透率。 多重因素驱动,中国后来居上。随着政府对全民参与体育运动的高度关注,及我国人民自身对健活的 意识、生活消费水平、时尚审美的提高,提高了参与体育锻炼的频率和购买时尚运动服饰的渗透率。根据 Euromonitor统计,我国运动服饰渗透率从2007的8%提升到2019年12%。

政策推动、时尚消费双助力,让“Althflow”风优势突出

中国体育政策方面:从08年北京奥运会后,政府对体育产业的发展高度重视,制定和推出一系列体育政策 ,把体育产业定位为拉动内需和经济转型升级的行业,并指引2025年体育产业GDP占比从17年的0.7%提 升至2%以上;预计体育总产值从2020年的3万亿人民币增长至2025年的5万亿人民币,2023年中国参与体 育锻炼人数比例提升至38%。

运动服饰行业集中度较高,头部品牌市占率稳步提升

Statista数据显示,2021年前五大运动服饰公 司分别是Nike、Adidas、Puma、Lululemon、 Under Armour,行业CR2 达到47%,CR5达到 65.3%。中国市场集中度相对较高,行业CR2 为 40%,行业CR5为71.4%。Nike 和Adidas 以 的优势稳居和中国市场前两位。其中,今年 Lululemon的市占率超越Under Armour 成为全 球第四。

中国瑜伽市场处于蓬勃发展期

与成熟的美国瑜伽市场对比,中国瑜伽市场起步较晚,发展空间大。伴随我国体育产业的不断发展,人们 对运动的参与呈现出细分化。根据京东的数据显示,2020年双11期间,瑜伽服饰及装备的销售额同比增长 407%,成为有潜力的细分运动市场。艾瑞咨询研究估计,2018年中国瑜伽健身市场已达到332亿元人民 币 (约51亿美元),预测未来10年的复合增速超过11%,其中女性瑜伽健身者占比高达86%。同时伴随我国 “她力量”,“她经济”的崛起,女性在运动服饰和装备上平均年支出高于男性的15%-20%。此外, CBNDate市场调查发现,参与瑜伽健身的女性中大多都是高收入人群,其中月收入超过一万的占比达41% 。未来伴随瑜伽人群和消费的不断壮大和提升,我国瑜伽市场发展潜力大。

竞争者对比:细分赛道,另辟蹊径

深耕瑜伽市场,主打服装。Lululemon是以瑜伽健身服饰赛道起家,主打女性市场和服装类产品,刚好与 Nike、Adidas主打鞋类产品,侧重男性市场的赛道避开。同时Lululemon在服装上更注重舒适度和时尚度 ,而Nike、Adidas更注重运动的专业度。所以细分赛道,避免正面竞争,很好地为Lululemon奠定了基础 ,并能在20年内快速成为第4大品牌。

公司分析公司分析—增长驱动(1):快速扩张男装市场

打造爆款,男装业务快速增长。公司2017年推出爆 款ABC(Anti-Ball Crushing)长裤系列快速打开男 装市场。这款裤子使用人体工程的设计,在裆部留有 足够空间的同时利用面料的高支撑性和延展性,专门 解决传统男装裤太紧造成尴尬的问题。此外,在设计 上结合了商务休闲,让男性顾客在上班通勤、跑步、 健身房、登山骑车等不同场景可穿着。继ABC长裤的 大获成功,公司开始扩张产品线,在夹克、Polo衫、 衬衫等SKU上频出爆款。在2018-2021的3年时间内, 男装业务营收增长一倍,增速远超女装业务。公司预 计2026年的男装业务营收将超过40亿美元。

公司分析—增长驱动(2):中产阶级为主力,加快中国市场布局

消费经济形势疲软下,中国仍为公司发展的核心市场。随着中国“她力量“、”她经济”的倡导和崛 起,中国女性消费者逐步成为公司的主力军。2015年公司以瑜伽裤为爆款产品挤进中国市场收获女性消费 者亲睐,后因男士爆款“ABC“运动商务休闲裤,解决男性传统裤子的一些问题,让男性消费者意识到 Lululemon同样可以了解男士穿衣痛点。加之近几年越来越多的年轻消费者对时尚、休闲、运动的多重要 求,及Lululemon在中国消费者里成为有着高收入同时追求健活的成功人士代表。即使在今年上半年 疫情反复、经济形势疲软下,22Q2 Lululemon在中国市场营收增长30%;这归功于Lululemon核心竞争 力”多场景使用”及定位中高端收入的消费人群。

公司分析—增长驱动(3):快速扩容产品系列和品类

纵向拓展运动场景,勇于创新。公司从先瑜伽运动场景快速拓展至今的10个运动场景(瑜伽、跑步、综 训、高尔夫、网球、出行、游泳、日常及商务休闲、居家、徒步),为消费者提供了更多“一衣多场景穿 着的选择。特别是在2019后,公司在新的运动场景和产品的创新上加快了步伐。2020年,公司收购了 Mirror(健身镜)公司,顺应疫情居家的趋势,将运动场景从户外衍生至了室内。2021年,公司推出首 款专为女性设计的跑步鞋,开始试水跑球市场。此款跑鞋是经过多年的研发,扫描上百万女性的足型和上 百次的测试,跑鞋的推出让公司的产品线更加丰富。今年推出的徒步系列,受到大自然和岩石的启发,在 颜色上融入了天空的兰、泥土的棕、烈日的黄、植物的绿和花卉的粉和紫,让人们在登山时感觉与大自然 合而一体;此系列一推出就获得了大批年轻消费者的追捧。

公司分析—增长驱动(4):构建商业生态圈,开启付费会员制度

联名线上线下健身工作室,开启一战式消费体验。公司通过Mirror、手机软件(app) 和8家热门健身公 司室合作,让顾客开启社群、健身、购物一体化体验。会员每个月付费39美元,能以优惠的价格参加线下 课程,此外还能享受Lululemon产品折扣,及提前参加Lululemon活动等福利。同时消费者也可以通过 Mirror,参加线上的热门健身课程。公司预计到2026年,将会有80%的顾客成为付费会员。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】

拓展知识:瑜伽男人化妆品牌排行榜