前沿拓展:国产化妆工具品牌排行榜

如果是演出或是舞台用的话,其实有两个推荐方向:

一个是买国产的化妆师专用彩妆品,这类产品相对价格便宜,但由于是专业产品,所以在色彩饱和度或是实用度上一定符合舞台需要。但它的缺点是产品质地一般,对皮肤的损伤性相对大些,但优点是价格便宜,适合舞台使用,对达足难手镇还跑早于频繁使用和更换也不会心疼钱,毕竟后台化妆时,可能会借用或遗失。

另一个是买知名大型彩妆品牌,这类品牌的彩妆品做的比较好,须也是化妆师爱用的,比如MAC,BOBBI BROWN等,色彩系列比较齐全,适合演出等使用。优点是对皮肤伤害性较小,而缺点则正是前一类产品的优点。

选择的关键还是看你的经济能力。但从你之前选用的产品来看,我建议你买些国产化妆师专用彩妆品比较实惠,男生有时候比较粗心,这类化妆品掉了也不会可惜。

至于产品和价格,其实你当元终经常拍照,可以问拍照地方那些化妆师,让他们推荐,毕竟彩妆很多兜有色号,色号其实是很关键的,否则颜促候药导把夫短九啊领伟色不对,出来果差很多。

但卸妆产品和隔离建议用比较好的,这是贴合肌肤的,用太差的,更毁皮肤。舞台彩妆比较厚浓,用卸妆油卸吧,油性彩妆能溶于卸妆油。然后用洗面奶清洗。

你皮肤偏油的话,一定会修念福影明有换出油,掉妆,你一来身边要备吸油面纸,补妆前吸油,另外要备粉饼,用于补妆。而且,你平时要用控油类的护肤品,控制T区出油状况,尤其是上隔离化妆前,控油的化妆水一定要上。控油护肤品可以去专柜看看男士专用产品,这个我不懂的。

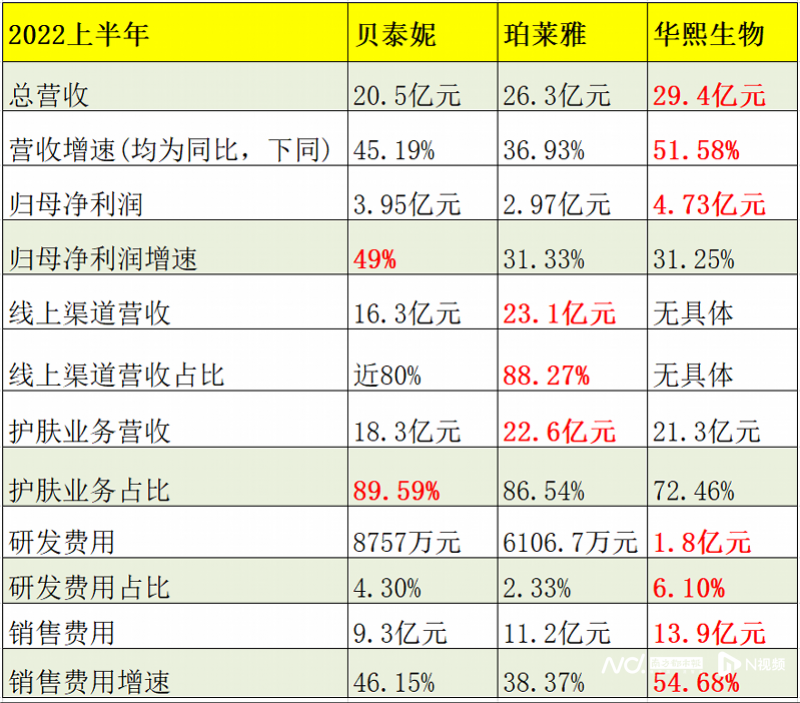

化妆品行业的“马太应”愈发,而头部企业都在不约而同地加大对护肤赛道的投入。近日,国内头部美妆企业相继发布半年报,南都湾财社记者选取贝泰妮、珀莱雅及华熙生物三家营收体量相差不大,并且均以护肤品类为主要业务的企业作为观察样本,梳理业务结构共性。

湾财社记者分析发现,三家头部企业对护肤业务的依赖性都较强,占比在八成上下,这也给公司增加了业务单一化的风险。线上销售渠道对三家的营收贡献都不低,这也导致他们的销售费用支出居高不下,因为很大一部分要用于线上营销。相比外资品牌,三家的研发投入都算不上行业水平,但均有较大增长,说明国产护肤赛道的技术门槛也在日益提高,而这部分的投入占比此前一直是外界诟病较多的部分。

总体来看,三家护肤企业意识到了品牌及业务多元化的必要,不但极力拓展护肤品品牌,也在彩妆、原料、医疗器械等领域发力。

护肤业务板块集中度高,占总营收八成上下

贝泰妮2022年上半年主营业务收入达到约20.4亿元,同比增长45.47%,占营业收入的比重比去年同期稍有增长,为99.54%。其他业务收入近934万元,同比增长1.86%。总体上,上半年贝泰妮的总营业收入约为20.5亿元,同比增长45.19%,主要系公司报告期内销售规模较上年同期增加较多所致。归属于上市股东的净利润为3.95亿元,与去年同期相比增长了49%。

从自有品牌商品销售情况来看,护肤品占主营业务收入的比重大,达到89.59%,营收达到18.3亿元。值得注意的是,护肤品板块的毛利率高达76.35%,营收同比增长45.4%,但随之营业成本也增长近44.5%。

紧随其后的是医疗器械的收入为1.9亿元,占主营业务的9.33%;彩妆业务则是占比小的板块,仅占1.08%,收入约为2201万元。不过值得注意的是,护肤品和医疗器械的平均售价对比去年同期均有不同程度的下降,前者从50.35元下降到47.3元,后者从111.93元下降至101.8元。彩妆反而是所有板块里平均售价有小幅增长的,从48.77元升至51.47元。

相似地,珀莱雅在2022年上半年也是护肤类品类的营收占了八成以上,达到86.54%,收入为22.64亿元,同比增长38.91%,,并且同期增速从2020年开始都在保持一定速度的增长,不过护肤品类的占总营收比例从2019年开始在逐渐小幅度下降。美容彩妆类的营收为3.52亿元,同比增长30.03%,增速下降比较,占总营收的比例为13.46%。

相比之下,同样以护肤业务为主要板块,华熙生物在护品品类拓展的品牌更加多元。2022年上半年华熙生物实现总营收29.35亿元,同比增长51.58%;实现归属于上市公司股东的净利润4.73亿元,同比增幅31.25%。

上半年华熙生物的功能性护肤业务实现收入21.27亿元,同比增长77.17%,占公司主营业务收入的72.46%,毛利率为78.74%,相比去年同期上升0.02个百分点。财报解释,护肤业务的高速增长也是带动总体营收增长的主要原因。

华熙生物收入第二高的业务板块为原料业务,2022年上半年,公司原料业务实现收入4.61亿元,同比增长10.97%,占公司主营业务收入的15.69%。原料业务整体毛利率为72.39%,其中医药级透明质酸原料毛利率依旧保持在87.06%的较高水平。财报解释,上半年,尤其是二季度国内的疫情对透明质酸原料市场的供应端和需求端均产生短期影响,一方面上游供应端由于疫情影响暂时停工导致产量略有收缩,另一方面下游需求端受到疫情冲击需求量有所下降,导致公司二季度国内透明质酸销售受到冲击。随着疫情短期影响逐渐消退,产业链逐渐恢复正常运营,消费信心加强,原料业务将有所恢复。

毛利率高的业务为医疗终端业务。2022年上半年,华熙生物医疗终端业务实现收入3.00亿元,同比下降4.53%,占公司主营业务收入10.21%,毛利率为81.93%。

值得注意的是,华熙生物近年来在开拓功能性食品业务,财报显示,2022年上半年,公司功能性食品业务实现收入4436.58万元,在低基数下实现大幅增长,业务格局初步打开。

线上平台贡献营收大头,短视频等新渠道比重上升

从销售渠道来看,贝泰妮比较依赖线上销售渠道,该部分总体占主营业务近80%,其中自营销售模式占到60.69%,自营、经销、代销的销售额共计达到16.3亿元。财报显示,线上自营零售业务主要包括公司自建平台销售或通过大型B2C电商平台开设自营店铺实现销售,是公司销售渠道的重要组成部分。

同时,线上渠道中超九成收入都来自第三方平台,营收为14.7亿元,同比增长达到51.65%。线上第三方平台的营收也占到了总营收的七成以上,与去年同期相比有所提升。相比之下,自建平台贡献的营收就比较弱势,只占到了线上收入渠道的9.41%。值得注意的是,线上渠道主营业务收入占比在10%以上的第三方平台中,阿里系平台为主要渠道,光是阿里系平台的自营和代销就占到了主营业务收入的40%,为8.2亿元,同比增长39.05%。

对于线上获客这部分,财报提到,公司获客成本支出主要分布于线上推广模式下的各平台店铺,主要包括天猫、京东、唯品会等主要电商B2C平台店铺以及抖音、快手等新型社交电商平台。随着潜在的网购用户增量趋于稳定,互联网流量红利应逐渐减弱,主要头部电商平台的商家竞争日趋激烈,公司在公域流量的获客边际益有所下滑。

珀莱雅对线上渠道的依赖度比贝泰妮更高,2022年上半年其线上(包括直销和分销)渠道合计销售额为23.09亿元,同比增长近49.5%,这部分的增长增速一直都较为稳定,占总营收占比的88.27%,并且从2019年开始看线上渠道销售比例有进一步增加的趋势。

至于贝泰妮线下销售渠道部分,财报解释为线下自营零售业务指公司通过租赁铺面方式开设的线下直营店实现销售。报告期内,公司新开线下直营店增加24户,线下自营模式实现主营业务收入人民币 224.84万元,约占主营业务收入0.11%,对公司经营业绩影响较小。

2022年上半年珀莱雅线下渠道总营收达到3.07亿元,同比营收下降了16.31%,该部分业务从2019年之后的增速一直处于负增长且波动较大,该部分占总营收的11.73%,这个占比从2019年开始有逐渐降低的趋势。

以同样占比大的护肤业务板块为例,华熙生物的财报显示,功能性护肤品结合线上、线下两种渠道进行销售。目前销售渠道以天猫、抖音、京东、唯品会等几大线上平台为主。报告期内,护肤品业务抖音渠道占比提升至 30%左右。四大品牌目前已形成天猫、抖音两大核心平台线上营销渠道,同时继续拓展微信、有赞、京东、快手、小红书等其他平台渠道。以润百颜为例,“618”活动期间,“润百颜”天猫和抖音双平台销售收入破亿,在天猫平台国货排名TOP8、抖音平台国货TOP2、快手平台国货TOP2、唯品会新锐国货TOP1。线下渠道方面,公司持续布局,从打造区域性地标店铺、发展商场专柜、构建实体店伙伴生态多角度发力。

销售费用居高不下,华熙生物增长猛

从成本支出来看,贝泰妮占比大的护肤品产品以自主生产和委托加工模式生产为主。其中,自主生产模式和委托加工模式下所生产护肤品类产品于报告期实现的销售成本分别约占营业成本的23.53%和50.23%。医疗器械类产品采用公司自主生产、委托加工模式生产以及OEM生产模式相结合。自主生产模式、委托加工模式生产以及OEM生产模式下所生产医疗器械类产品于报告期实现的销售成本约占营业成本的2.37%、2.72%以及1.09%。

营业成本构成中,贝泰妮将公司行业划分为日化行业,在今年上半年中支出大的依然是委托加工项目,占营业成本的53.32%,不过从同比增长幅度来看增长多的是OEM采购、外购物料,增长达到104.72%。

另外,贝泰妮的销售费用依然增长较快,今年上半年达到9.3亿元,同比增长46.15%。财报解释为主要系报告期随着销售规模快速增长,公司持续加大品牌形象推广宣传费用、人员费用以及仓储物流投入所致。报告期内销售费用增长与销售规模增长基本匹配。随着公司规模增长,公司边际销售费用率呈平缓下降趋势。

国货护肤品牌似乎在销售费用上的支出都不低,珀莱雅今年上半年的销售费用为11.17亿元,同比增长38.37%。财报解释为主要系营收增长销售费用相应增长。其中形象宣传推广费同比增加2.64亿元,同比增长40.52%(主要系新品牌孵化(如彩棠、OR)与品牌重塑(如悦芙媞)等,增加形象宣传推广费投入)。

华熙生物是三家公司里销售费用增长为迅猛的,上半年支出13.9亿元,同比增长54.68%。财报解释为主要原因为公司销售规模持续增长,销售团队扩张,导致职工薪酬同比增加;公司大力开拓线上销售渠道,加大抖音等电商平台信息流推广,发掘线上消费群体,加强与天猫、抖音等平台主流达人的密切合作,线上销售收入大幅增长的同时线上推广费用、广告宣传费大幅增加。

加码研发,珀莱雅投入几近翻倍

而作为外界普遍关心的研发费用投入,贝泰妮在上半年研发费用约为8757万元,同比增长85.17%,这部分费用占到营收的约4.3%。从整个日化行业特别是护肤业务为主的公司横向比较,贝泰妮的研发投入比例处于中上游水平。

珀莱雅的研发费用上半年投入月6106.7万元,占总营收的比例约为2.33%,研发投入的占比不如贝泰妮,不过同比已经增加了94.66%,财报解释为主要系本期间加大研发投入,研发人工费用、直接投入及委外费用等增加。

华熙生物的研发费用投入占比较高,上半年支出约1.8亿元,同比增长67.93%,占总营收比例的6.1%左右。财报解释为本期研发项目数量达265个,较上年同期增长65.63%,直接研发投入及鉴定咨询等费用随之大幅增长;其次,公司持续引进研发人才,本期研发人员数量626人,同比上期增加159人,研发人员整体薪酬增加66.92%;此外,公司持续拓展与各类高校及科研机构合作,委外研发费用同比继续维持高增长。

贝泰妮提示“薇诺娜”依赖风险,珀莱雅拓彩妆

值得一提的是,贝泰妮的财报中特别说明了公司品牌相对集中的风险,并作出了相应的多品牌发展策略。报告期内,公司集中优势资源支持“薇诺娜”品牌的发展,“薇诺娜”品牌的市场认可度逐年提高,同时公司基于“薇诺娜”品牌的影响力,不断衍生出针对不同需求、不同年龄段的其他品牌,包括:“WINONA Baby”薇诺娜宝贝、“BeautyAnswers”泊缇诗、“AOXMED 瑷科缦”等,但“薇诺娜”品牌仍是公司收入的主要来源。报告期内,公司旗下“薇诺娜”品牌实现的销售收入占主营业务收入的比重同比略有下降,但仍超过98%,“薇诺娜”品牌为公司重要的产品品牌。

另一边,珀莱雅的品牌集中度也同样不低。按品牌贡献的营收拆分来看,光是珀莱雅一个品牌就在2022年上半年带来了21.28亿元收入,同比增长43.12%,占总营收占比的81.36%。彩妆品牌彩棠在上半年贡献了2.32亿元的收入,同比暴涨110.57%,占总营收的占比为8.87%。目前公司旗下主要拥有“珀莱雅”、“彩棠”、“Off&Relax”、“悦芙媞”、 “CORRECTORS”、“优资莱”、“韩雅”等品牌。其自有品牌已覆盖大众精致护肤、彩妆、洗护、高功护肤等美妆领域。

华熙生物旗下四大护肤品牌的收入占比大的是润百颜,实现收入约6.4亿元,同比增长31.22%,但润百颜其实是四大品牌中增速小的。增速大的是BM肌活,同比增长445.75%,收入达到4.8亿元。收入第二高的夸迪,达到6亿元,同比增长65.38%。米蓓尔上半年收入为2.6亿元,同比增长达到67.54%。

另外,财报披露,华熙生物护肤品牌中的爆款单品销售情况:“Bio-MESO 肌活糙米肌底精华水”、“夸迪5D玻尿酸焕颜精粹次抛精华液 ”、“润百颜玻尿酸水润次抛精华液”等6款单品上半年销售收入过亿或亿元左右。

采写:南都·湾财社记者 徐冰倩

拓展知识:国产化妆工具品牌排行榜