前沿拓展:sw化妆品品牌排行榜

各平台积极布局双十一新玩法从今年双十一的促销节奏看,周期从 10 月 20 日至 11 月 11 日;从促销规则看, 主流电商平台进一步加大满减力度,并开发新玩法实现种草和引流,并从多角度 为商家提供扶持政策,具体从各平台的规则看:

1)天猫:活动整体分为两波,第一波为“天猫双 11 抢先购”,第二波为“天猫 双 11 狂欢日”。10 月 24 日 14 点开始第一波预售预热,10 月 31 日 20 点-11 月 3 日为第一波尾款支付以及现货售卖期;第二波活动从 11 月 6 日开始预热,10 日 20 点开始正式现货交易时间,截止到 11 日结束。本次双十一依旧延续 618 满 300 减 50 的优惠政策,并且要求商品价格不超过价格校验期低标价的 9 折;在对商 家方面,发布了 12 项商家举措,在种草流量和产品工具上做加法,经营成本上做 减法,服务商家备战双 11。

2)京东:从 10 月 20 日率先开启预售阶段,通过“预售期、现货预热、开门红、 场景期、高峰期、返场期”六个时期重点布局营销玩法,采用双档位促销,满 299 减 50 或满 1000 减 100,并通过万店排位赛、品牌会员冲刺计划等特色活动进行 进行流量扶持。商家支持方面,一方面推出了覆盖用户购物全链路的 102 项服务 产品给商家提供便利服务;同时推出了一系列降本增效的措施如京小贷利率折扣、 白条利息折扣、提供保险金和破损险等为商家减少成本的压力。

3)抖音:打造“抖音双 11 好物节”,从 10 月 24 日开始预售,活动正式时间为 10 月 31 日到 11 月 11 日,其中“跨店每满减”和“定金预售”为本次核心玩法, 此外,汇聚了平台资源的“抖音商城超值购”、“好物直播间”、“短视频任务 赛”等从内容和价格两方面出发,助力商家实现活动期的营销大爆发。

4)快手:推出“快手 116 心意购物节”,从 9 月 28 日就开始进入备战期,活动 正式于 10 月 20 日开始,延续至 11 月 11 日,在此期间,快手以“手选新品,实 在上心”为主题,投入以往 2 倍的助推流量,通过新激励政策、新互动玩法、新 流量场景三个方向给商家带来流量和收入的快速增长。

以往大促表现总结梳理大促活动拉动平台增长,国货美妆龙头表现靓丽

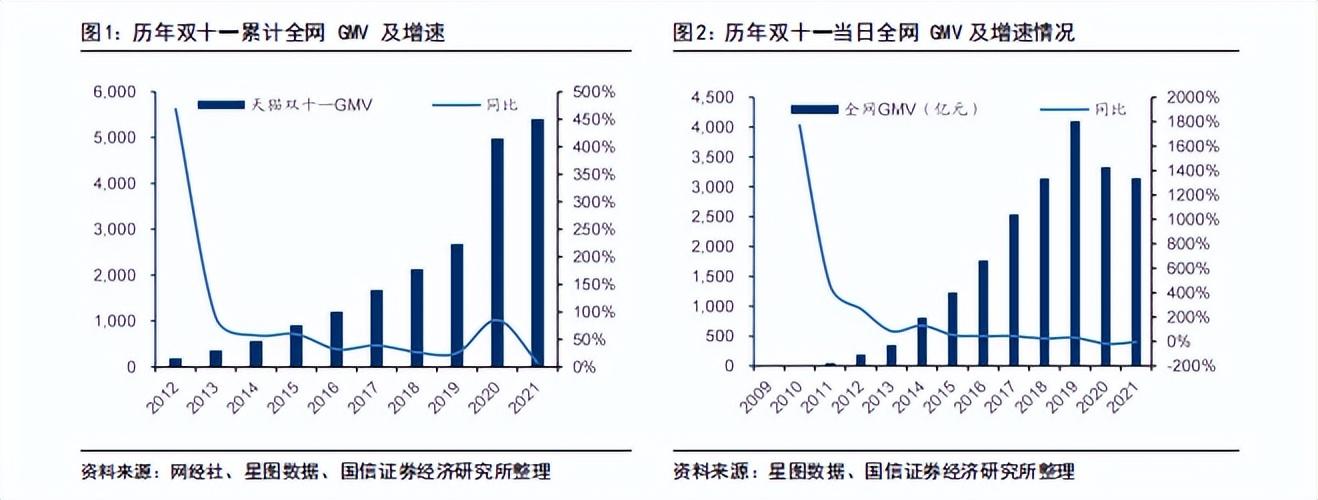

回顾以往,这种大促活动如双 11 以及 618 等均能大幅拉动各电商平台销售表现。2021 年天猫双 11 总交易额 5403 亿,京东累计下单金额超 3491 亿元。据星图数 据,去年双 11 期间(11.1-11.11),直播电商 GMV 为 737.6 亿元;今年 618 虽然 受制于疫情反复对物流供应、消费信心等的影响,但从终交易数据看,大促期 间全网交易总额 6959 亿元,仍是保持一定的韧性。因此在当前各大平台加大促销 力度、增加活动玩法,以及品牌方的充分准备下,预计今年双十一大促有望对消 费整体刺激复苏,以及各品牌方全年销售达成带来积极帮助。

从品类来看:从前两年情况来看,个护美妆仍然是大促重要支撑品类。2020 年和 2021 年双十一个护美妆类产品销售额均排名第四;今年 618 由于疫情和超头缺席的影响造 成使得销售额同比下降 18.9%,但去年 618 排名仍为第四,同比增长 17.8%。而今年双 11 在超头回归以及平台调整下,个护美妆类产品有望保持稳健表现。

从品牌来看:头部品牌公司凭借不断提升的产品力以及持续优化的营销投放,大促业 绩一直亮眼。在天猫平台上,贝泰妮旗下薇诺娜连续 4 年双 11 皆入围天猫美妆 TOP10 的榜单,去年更是位列第 6,成为 TOP10 里的国货品牌;今年 618 珀莱雅/薇诺娜 分别取得 5.37 亿元/3.99 亿元的销售额,分列天猫 618 美容护肤/美体/精油销售额排 行榜第五/第七位。在抖音端,去年双 11 薇诺娜和珀莱雅销售额均超过 1.6 亿元;而 今年 618 在国际品牌大举进驻抖音的压力下,珀莱雅和华熙生物旗下润百颜在抖音美 容护肤类目中分别取得第四和第六的销售额成绩,珀莱雅旗下的彩棠也在彩妆类目中 实现了排名第六的成绩。

从历次表现来看,大促行情值得期待。从以往股价表现来看,在 21 年双十一前夕,尤 其在 10 月 27 日-11 月 4 日期间,沪深 300 整体小幅下滑 0.6%,而 SW 化妆品指数依旧 实现逆势正向 5.46%收益,而头部品牌更是在其中表现尤为优异,其中贝泰妮、珀莱 雅和水羊股份单月涨幅均超过 10%。

而在今年 618 期间,SW 化妆品指数更是再次大幅跑赢大盘。整体行情从 5 月下旬就开 始启动,在 5 月 25 日-6 月 20 日期间 SW 化妆品指数实现了 17.95%的收益,跑赢沪深 300 达 9.23pct。其中贝泰妮、珀莱雅等头部美妆品牌期间高均有超 25%的涨幅。

近期行业数据跟踪

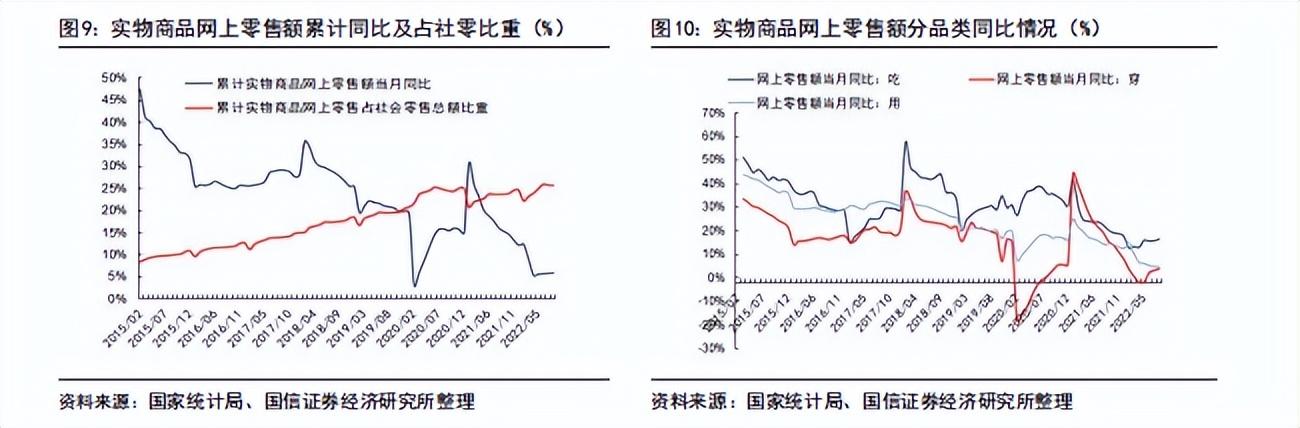

社零数据:整体优于市场预期2022 年 1-8 月份,社零总额 282560 亿元,同比+0.5%,其中,除汽车以外的消费 品零售额同比+0.7%。8 月社零总额同比+5.4%,其中,除汽车以外的消费品零售 额同比+4.3%。按消费类型分,1-8 月份,商品零售同比+1.1%;餐饮收入同比-5.0%;8 月份,商品零售同比+5.1%;餐饮收入同比+8.4%。

分业态看,1-8 月份,线下消费整体呈复苏态势,受益于去年低基数以及汽车高 增 长 的 拉 动 , 超 市 / 便 利 店 / 专 卖 店 / 百 货 店 / 专 卖 店 分 别 同 比 +4.1%/+4.8%/+4.6%/-6.6%/0.5%。线上消费持续表现亮眼,1-8 月份,全国网上 零售额同比+3.7%。其中,实物商品网上零售额同比+5.8%,占社会消费品零售总 额比重 25.6%;吃类、穿类和用类商品分别同比+16.5%、+4.0%、+4.8%。

分品类来看,必选消费表现稳健,可选品类相对一般,其中金银珠宝 8 月同比 +7.2%,服装 8 月同比+5.1%,化妆品 8 月同比-6.4%。

板块行情及估值2022 年 9 月,SW 商业贸易指数下跌 3.92%,SW 美容护理板块下跌 7.96%,沪深 300 指数下跌 6.72%,商贸板块跑赢大盘 2.80pct,美容护理板块跑输大盘 1.24pct。商贸板块分子行业看,贸易Ⅱ下跌 8.10%,一般零售下跌 7.30%,专业连锁下跌 16.25%,互联网电商下跌 1.72%。三级子版块方面,SW 贸易Ⅲ/百货/超市/多业 态零售/商业物业经营/专业连锁Ⅲ/跨境电商/电商服务板块 7 月分别下跌 8.10%/5.08%/8.47%/6.40%/9.78%/16.25%/8.57%/10.19%。美容护理板块分子行业 来看,个护用品下跌 6.81%,化妆品下跌 4.91%。

横向对比来看,2022 年 9 月 SW 商业贸易板块指数涨跌幅在申万 31 个子行业中排 名第 6 位;SW 美容护理板块指数涨跌幅排名第 16 位。

估值方面,截至 2022 年 9 月 30 日,商贸零售行业 PE(TTM)32.07 倍,位于 2017 年以来 80.41%的历史分位;美容护理行业 PE(TTM)41.60 倍,位于 2017 年以 来 49.75%的历史分位。

个股行情2022 年 9 月,商贸板块涨幅排名前五的个股依次为汇通能源、国芳集团、人人乐、 天虹股份、国联股份;跌幅前五的依次为天音控股、ST 商城、中成股份、汉商集 团、孩子王。美容护理板块涨幅前五的个股依次为名臣健康、科思股份、珀莱雅、 拉芳家化、锦盛新材;跌幅前五的依次为依依股份、百亚股份、可靠股份、奥园 美谷、上海家化。

拓展知识:sw化妆品品牌排行榜